5人に1人が調査対象に…

日本全国でどれくらいの方に相続税がかかるかご存じですか。答えは100人中8人です。

実は相続税は日本の富裕層上位8%にしかかからない税金なのです。このように相続税は他の所得税や法人税などに比べると課税対象者が少ない税金です。ですが逆に言えばその分税務調査に選ばれる確率が高くなるのです。

相続税の税務調査は、簡易な接触を含めると約5人に1人の方が選ばれます。また一度調査に選ばれると、約87%の確率で追徴課税されます。「なるほど相続税申告は税理士に依頼しない人が多いのか」と思われたかもしれませんが、実は全体の約9割の納税者が税理士に依頼して相続税申告をしています。

ではなぜ、税金のプロである税理士が作成しているにもかかわらず、ここまで追徴課税が多いのでしょうか。その理由は、税理士のほとんどは相続税に不慣れなためです。一般的な税理士事務所の場合、毎月の記帳代行や法人の決算申告を主たる業務としています。

そのため、相続税申告の業務は年間1~2件程度しか担当しません。こうなると税務調査の立ち合い経験を積むこともできず、何が相続税の税務調査で問題になるかが分からないのです。税務調査の勘所を理解している税理士でないと、調査官と戦える申告書を作成することはできないのです。

税務調査で追徴課税となった場合、本来支払うべき相続税に加え10〜40%のペナルティがかかります。さらに、年利2.4%(2024年時点)の延滞税もかかるのです。

統計的には約5人に1人の割合で入る相続税の税務調査ですが、私が所属する円満相続税理士法人では、これまで累計約700件の相続税申告を手掛け、そのうち、税務調査に選ばれたのは7件のみで、ちょうど1%の選定率となっています。

ちなみにその7件のほとんどが資産規模5億円を超えるような大型の相続税申告です。大型の相続税申告の場合は、疑わしいことがなくても税務調査が入ることがあるため、選定率を0%にすることは不可能です。

「書面添付制度」を活用すると税務調査率は下がるが…

では、なぜ私たちが行う相続税申告は税務調査率1%で済んでいるのでしょうか。その理由は、全てのお客様に「書面添付制度」を活用しているからです。

書面添付制度とは、税理士が「カルテ」のような書類を作成し、相続税申告書に添付して提出する制度です。調査官と同じ目線を持った相続専門税理士が、相続税申告書を作成する上で問題となりそうな部分を事前に納税者からヒアリングをして、書面に記録し添付します。

この書類があることで、調査官からすれば「この申告は私たちが確認したい部分を既に調べてくれているな。わざわざ調査に入る必要はなさそうだ」と読みとってくれますので、それだけ調査に選ばれる確率が下がるのです。

書面添付制度は、このようないい効果があるにもかかわらず、活用している税理士は全体の22%しかいません。なぜ少ないかというと、この書類に嘘の記載があると税理士が懲戒処分されるという決まりになっているからです。相続税に慣れていて、自信をもって作成できる税理士でないと、書面添付制度を使うことはできないのです。

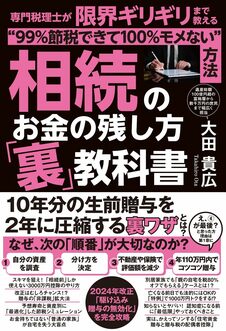

大田 貴広

税理士

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~