定年前後の人には「ニコニコフィフティ投資戦略」

せっかく現役時代の投資で資産が築けたのであれば、定年前後には投資戦略をスイッチし、リスクを取り過ぎないようにするのが安全です。具体的には、大きく増やす戦略から大きく減らさないという目的に転換し、なおかつその資産から一定の収入を獲得し続けられるポートフォリオ(資産の配分)に変更するのです。

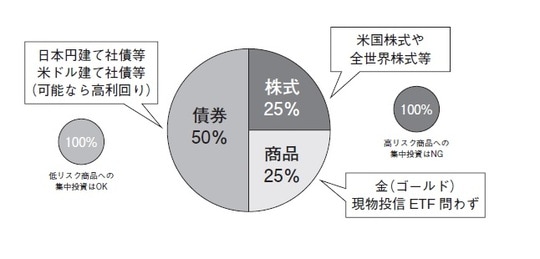

私が定年を迎えた人や迎えようとする人に基本の投資として勧めているのが、債券半分、そして株式と商品を4分の1ずつ保有するポートフォリオ(資産の配分)です。株式が25%、金が25%、債券が50%なので、「ニコニコフィフティ投資戦略」と名付けました[図表2]。

現役時代の投資である程度の資産を築けていれば、定年後はリスクをとって無理に増やそうとしなくても、その資産を使って利息や配当などの収入を獲得し続けることで、年金だけでは不足する生活費を補い、安心して老後を過ごすことが可能になります。

そのためには、利息収入を得られる債券が最適な投資対象になります。債券は、国や企業などの発行体が、投資家から資金を借りるために発行する有価証券です。満期が定められており、満期が来れば額面の金額の全額が投資家に払い戻されます。

たとえば、100万円で買った債券は、満期まで持ち続ければ100万円が債券は定年世代の強力な味方になる返ってくるので、発行体である国や企業などが破綻しない限り、元本は守られます。

利付きの債券であれば、満期までの間、半年に一回など、定期的に利息も支払われます。イメージとしては、投資家が発行体に対してお金を貸す代わりに、定期的に利子を受け取るようなものです。

債券は株式のように想定以上の利益をもたらすことはありませんが、入ってくる利息収入、すなわち利率は固定されているため、ライフプランを立てやすい点が大きなメリットです。

ポートフォリオに株式と同じ割合だけ金を組み入れる目的は、株式と米ドルに対するリスクヘッジ(回避)です。

金は「有事の金」と言われるほど、非常事態に強い資産で、金融危機や自然災害、戦争など、金融市場が混乱し暴落するような場面で値上がりする傾向があります。このため、資産の一部を金で保有しておくことはリスクヘッジとして非常に有効なのです。

実物資産であるため、価値がゼロになる心配もありません。また、平時であっても、金価格は株価と逆相関する傾向があり、株価が高い時は下がり、株が下がる局面では上昇しやすい性質があります。

このため、株と金を両方持っておくことで、資産全体としては大きく増えたり減ったりする振れ幅を抑えることが可能になるのです。

投資塾ゆう

投資アドバイザー

※本記事は『知識も時間もないですが、新NISAでほったらかし投資よりお金を増やしたいです』(KADOKAWA)の一部を抜粋し、THE GOLD ONLINE編集部が本文を一部改変しております。また、投資による結果に編集部は一切責任を負いません。投資に関する決定は、自らの判断と責任により行っていただきますようお願いいたします。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】