課税財産と非課税財産

相続税を納めるのは、相続や遺贈によって財産を取得した人です。これには法定相続人だけでなく、遺言によって財産を受け取った人、すなわち受遺者も含まれます。

対象となる財産は、本来の相続財産とみなし相続財産に分けられます。本来の相続財産にはプラスの財産(土地や株式など価値のあるもの)とマイナスの財産(借入金など)があります。みなし相続財産には、死亡保険金や退職金など、被相続人の死によって取得する財産があります。

相続人が取得する財産の中には、相続税が課されない非課税財産があります。

例えば、生命保険金や死亡退職金は、法定相続人の数に500万円を乗じた金額までが非課税です。

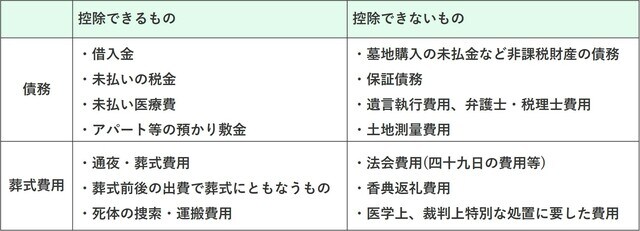

被相続人の残した債務は債務控除として、資産合計から差し引かれることになります。これには銀行の借入金や未払い税金などが含まれます。また、葬式費用も控除対象で、お通夜や告別式などの費用が含まれます。

相続税の計算プロセス

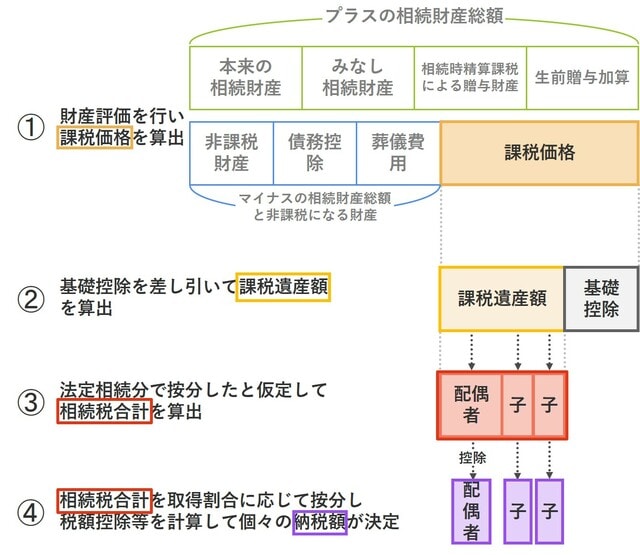

相続税の計算は4つのステップで行います。まず、①財産評価を行い、課税価格の合計額を算出します。②次に、基礎控除を差し引いて課税遺産額を算出し、③それを法定相続分で分割したと仮定して相続税合計を算出します。④最後に、その合計額を各相続人の取得割合に応じて配分し、税額控除の特例などを計算したうえで個々の納付税額を決定します。

税額控除と申告納付

先ほども少し触れましたが、配偶者による相続財産の取得には税額控除の特例があり、配偶者が取得する相続財産が1億6,000万円以下、または法定相続分相当額以下であれば相続税が免除されます。これは同一世代間の財産移転を考慮した税制の軽減措置です。この特例により、配偶者は法定相続分までの課税価格に対しては相続税がかからず、法定相続分を超える場合でも1億6,000万円までなら相続税は免除されます。

この特例を適用すれば、配偶者は、課税価格が法定相続分までであれば、相続税は課されません。それを超えたとしても、1億6,000万円までの課税価格であれば、相続税は課されません。

相続税の申告と納付

相続税申告の期限は、相続開始を知った翌日から10か月以内で、提出先は被相続人の死亡時の住所地を管轄する税務署となります。

贈与税

贈与税には、暦年課税制度と相続時精算課税制度という2つの主要な制度が存在します。暦年課税制度の下では、1年間に受けた総贈与額から110万円の基礎控除を差し引いた額に対して税率が適用されます。この税率は超過累進税率であり、贈与の性質に応じて特例贈与財産と一般贈与財産の区分があります。

一方、相続時精算課税制度では、相続財産と生前に受けた贈与を一緒に計算し、既に支払った贈与税を控除する方式です。60歳以上の祖父母や親から18歳以上の子や孫への贈与に関しては、110万円の基礎控除と2,500万円までの特別控除が適用され、それを超える金額には20%の税率が適用されます。

不動産の相続税評価

宅地は、建物の敷地として利用されている土地のことで、1画地ごとに評価されます。

路線価とは、路線に面する標準的な宅地1m2あたりの価額をいいます。

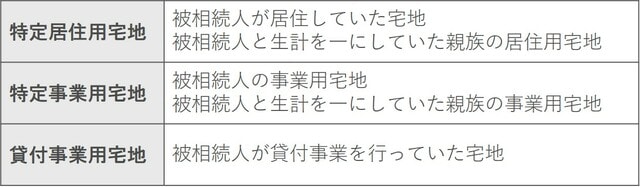

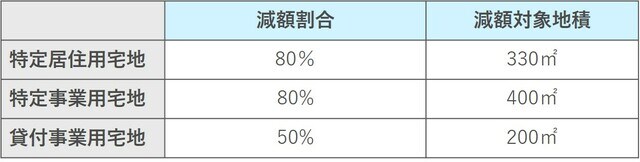

小規模宅地等の特例では、特定の条件を満たす土地の評価額から一定割合を減額して相続税の課税価格を計算します。これには特定居住用宅地、特定事業用宅地、特定同族会社事業用宅地、貸付事業用宅地があり、減額割合と減額対象地積が定められています。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★相続・事業承継の総まとめはこちらをチェック!

【FP3級試験まとめ】相続・事業承継、遺産分割から財産評価まで

★相続税申告の必要書類についてはこちらをチェック!

【相続税申告完全ガイド】必要書類一覧とその取得方法について税理士が解説!

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注目のセミナー情報

【事業投資】1月13日(火)開催

トップ経営者が実践する節税方法を公開!

「即時償却による節税」×「想定利回り9.6%以上」×「手間なし」

無人運営コワーキングスペース「マイクロFCオーナー制度」の全貌

【国内不動産】1月17日(土)開催

建築会社だから実現する安定利回り6%・短期売却で30%超のリターン

東京23区で始める「土地から新築RC一棟投資」実践法

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】