生命保険は契約形態に要注意

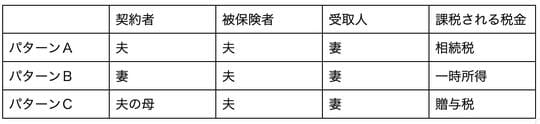

山上さんのケースのように、生命保険は契約形態によって課税されてしまうことがあります。下記図表のように契約形態によって発生する税金は変わりますので、注意が必要です。

今回のケースは図表のパターンCに該当し、贈与税が発生することになりました。

パターンAの場合には相続税の対象となりますが、一定額までは非課税で受け取ることができるため、実際に相続税が発生するケースは限定的で、今回のケースでは発生していなかったと考えられます。必ずしもAの契約形態が正解というわけではありませんが、生命保険を契約する際にはこのように契約形態に注意することが必要です。

また、今回のように夫の母が自分のお金を運用する目的でしたら、契約者、被保険者を自身にして契約しておいたほうがわずかな運用の利率を求めるよりも無難だったといえます。

よくある…親が契約者、子が被保険者の保険契約

特に、親が子供の生命保険を契約しているようなケースはよく見掛けます。契約形態により発生する税金を理解して契約しているのでしたら問題はありませんが、そうではない場合、受取時に思わぬ税金が発生してしまったり、保険金の受取人次第で相続のトラブルに発展してしまう可能性もあるのです。

このように、ちょっとしたことで思わぬ負担が発生したり、トラブルになってしまうこともあるのが生命保険です。自身の契約形態をしっかり見直し、どのような税金が発生するのか、どのような場合に活用でき、どういったときに注意が必要なのか、契約の際にはしっかり確認するようにしましょう。

9割近くの世帯が

生命保険は日本人の多くが加入し、2021(令和3)年度「生命保険に関する全国実態調査」によると世帯加入率は89.8%とほとんどの世帯で加入していることがわかります。

しかし実情としては、保険で備える目的に対して契約が見合ったものなのか、いくら保障があればいいのか、今回のように契約形態によって税金がどのように発生するのか……。こういった重要な点をあまりよく理解しないまま契約していることも多いものです。もし、わからないままにしてしまっていると、今回のケースのように想定外の負担が発生してしまうことも当然あります。