●介入観測や米CPIでドル安・円高に振れたものの、米金融当局者発言などで再びドル高・円安に。

●円安の一巡にはやはり明確な米雇用と物価の伸び鈍化、利下げ期待によるドル高の一服が必要。

●介入警戒のなか当面円安は継続、米国9月利下げと日本10月利上げでも年末は153円程度。

介入観測や米CPIでドル安・円高に振れたものの、米金融当局者発言などで再びドル高・円安に

ドル円は4月29日に一時1ドル=160円17銭水準をつけたあと、政府・日銀によるドル売り・円買い介入とみられる動きを受け、5月3日には151円86銭水準までドル安・円高が進みました。その後ドル円は、5月14日にいったん156円74銭付近まで戻りましたが、翌15日発表の4月米消費者物価指数(CPI)がインフレ懸念を和らげる内容となったことでドル売り・円買いが優勢となり、16日には153円60銭近くに達しました。

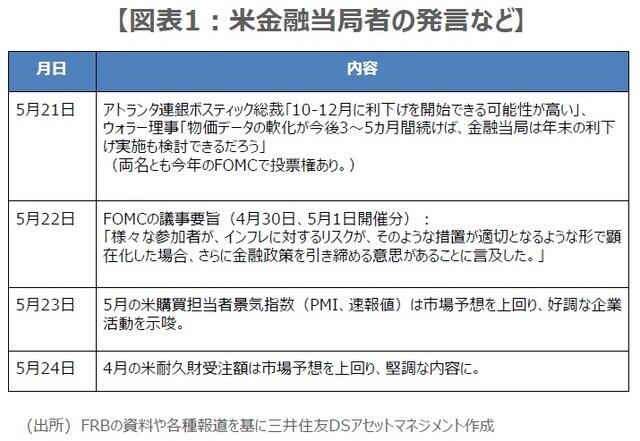

ただ、CPI発表後、①複数の米金融当局者から利下げは急がない旨の発言が相次いだこと、②米連邦公開市場委員会(FOMC)の議事要旨(4月30日、5月1日開催分)で追加利上げの議論がみられたこと、③米経済指標で景気の底堅さが確認されたこと(図表1)で、再びドル買い・円売りの流れに転じました。その結果、CPI後のドル安・円高の値幅は完全に埋め戻され、ドル円はここ数日、157円前後で推移しています。

円安の一巡にはやはり明確な米雇用と物価の伸び鈍化、利下げ期待によるドル高の一服が必要

この先のドル円相場の方向性について、再び160円台乗せを試す展開となるのか、あるいは、ドル高・円安の動きがそろそろ一巡するのか、以下、考察してみます。足元のドル高・円安は、主に「ドル高」によるもので、米国の雇用の底堅さとインフレの粘着性を背景とする利下げ期待の後退に起因するとみています。実際、フェデラルファンド(FF)金利先物市場が予想する年内の米利下げ回数は、年明け以降減少が続いています(図表2)。

そして、米ドルは昨年末から昨日まで、主要33通貨のうち26通貨に対し上昇し、日本円は主要33通貨全てに対し下落しています。このような状況において、ドル高・円安が一巡するには、やはり米国で雇用と物価の伸びが明確に鈍化し、利下げ期待が強まることが必要と思われます。日本における金融緩和の修正は円高要因ですが、日銀は慎重な舵取りをする見通しで、ドル高・円安の一巡には米国の要素がより強く作用すると考えます。

介入警戒のなか当面円安は継続、米国9月利下げと日本10月利上げでも年末は153円程度

米国の雇用と物価について、明確に伸びの鈍化を確認するには、今後数ヵ月にわたって関連する経済指標の発表を待たなくてはならず、その間はドル高・円安の地合いに大きな変化はないとみています。ただ、160円台で介入と思しき動きがあったため、この水準に対する市場の警戒は強く、例えば米利上げ再開の思惑が浮上するなど、よほどの材料がない限り、160円を大きく超えてドル高・円安が進む可能性は低いと思われます。

弊社は年内の日米金融政策について、米連邦準備制度理事会(FRB)は9月と12月に25ベーシスポイント(bp、1bp=0.01%)ずつ利下げを行い、日銀は10月に無担保コール翌日物金利の誘導水準を0.25%に引き上げると予想しています。これに伴いドル高・円安の動きは一服すると考えていますが、日銀の利上げは半年毎の緩やかなペースを想定しており、ドル円の年末着地水準は153円程度と、大幅なドル安・円高は見込んでいません。

(2024年5月28日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『再び「1ドル=160円」に向かうのか?ここからのドル円相場をみる【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】