贈与と相続ではかかる金額が異なる

私は、これまでの日常業務を通じて、将来の相続や介護に関する家族間の対話の必要性を感じてきました。そのため、相続に備えて事前に家族で話し合う場を「家族会議」という言葉で説明しています。本文中で使用される「会議」「家族会議」という用語は、このことを指しています。

家族会議で話し合った内容を実現するためには、さまざまな手続きが必要となります。それらの手続きを「生前」「死後」のどちらに行うのがよいか、考えてみましょう。

このあたりの段階になると、専門家に依頼するケースが増えそうです。たとえば、私は「不動産の名義を生前に変えておいたほうがよい?」という質問をよく受けます。生前に名義を変えるということは、贈与になります。

私は、当人の財産の状況、家族の状況、贈与したい理由などを聞き、費用の話をしてから判断してもらっています。費用とは、司法書士に支払う登記手続きの費用と、贈与で名義を変えた場合(生前)と相続で名義を変えた場合(死後)の実費のかかり方のちがいです。

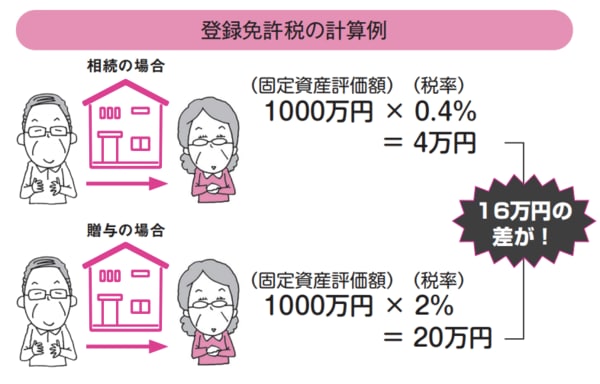

①登録免許税の差

不動産の名義を変えるときは、登記申請(所有権移転登記)をします。その際に登録免許税を納めます。この税は、固定資産評価額に税率をかけた金額です。相続の場合、税率は1000分の4(0.4%) で、贈与の場合は1000分の20(2%)。つまり、5倍の差があります。

固定資産評価額が1,000万円だとしたら、それぞれ4万円と20万円になります(参照:【図1】)。

②不動産取得税がかかるかどうか

贈与の場合、不動産取得税がかかります(ただし一定の条件に当てはまれば軽減されます)。土地は固定資産評価額の2分の1に対して税率3%、建物は固定資産評価額に対して税率3%または4%です。なお、相続の場合に不動産取得税はかかりません。

③相続税と贈与税の比較

贈与の場合は贈与税、相続の場合は相続税がかかります。いずれも、正確な計算方法や納めるべき税額、使える控除の有無などは税理士か税務署で確認しましょう。この額は、専門家に計算してもらうことをおすすめします。

④非課税枠や相続時精算課税制度を使う想定

贈与税には、「年間110万円まで」という非課税枠(税金がかからない上限額)があります。ただし、不動産だけでなく現金などを渡していれば合算します。また、生前に贈与を受けた人が相続時精算課税制度を選択して贈与を受けることもできます。

こうして、最終的に節税できる金額と手続きにかかる費用を比較して、時期を判断する必要があります。