子どもがいるカップルは保険で「教育資金」を確保

子どもがいる場合は、少し状況が変わってきます。子どもが社会に出て働くようになるまでは、親が責任を持って育ててあげたいものですよね。親が子どもにあげられる最大のプレゼントは、教育。逆に言えば、親が先に死んだときに子どもが被る最大のリスクは、教育費の不足だと言えます。だからこそ、保険を使ってリスクヘッジをするのです。

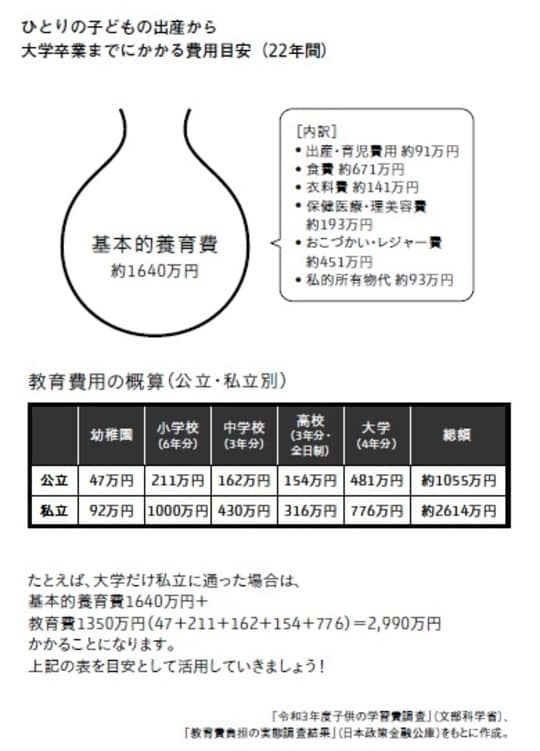

子どもを大学まで入れるとき、

がかかると言われています。下の図を見てください。

幼稚園から大学まですべて公立、国立の学校に通った場合、概算ですが、

のお金が必要になります。つまり、私立の学校に通わせる可能性も考えれば、子どもを社会に送り出すまで、だいたい2700万円〜4300万円は必要ということになります。

共働きであれば奨学金を活用してなんとか対応できたとしても、たとえば稼ぎが少ないほうだけ遺された場合、ちょっとしんどい額ですね。

子ども一人にごはんを食べさせるくらいなら、ひとり親でもなんとかなるかもしれない。けれど、なるべくいい教育を受けさせたいと思うのであれば、やはりお金が必要になるのが事実。

ですから、買うべきは死亡保険です。子どもができた時点で、稼ぎが多いほうのパートナーに2000万円〜3500万円の死亡保険をかけておくと安心です。そうすれば不慮の事故や病気で万が一のことがあっても、子どもの養育費は面倒を見ることができます。

そして、無事に子どもが社会に出たら死亡保険はいらなくなるので、掛け捨て型であればそのタイミングで解約できるわけです。

出口 治明

立命館アジア太平洋大学 学長特命補佐/ライフネット生命保険株式会社創業者

※本記事は『働く君に伝えたい「お金」の教養』(ポプラ社)の一部を抜粋し、THE GOLD ONLINE編集部が本文を一部改変しております。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】