「微々たる違いなのに!?」運用コストは絶対無視できないワケ

生徒:新しいNISAでは、運用コストの安い商品を選ぶべきだといわれています。ですが、年に数%の小さな手数料を、そこまで気にするでしょうか?

先生:NISAのように老後資金の準備が目的なら、10年、20年の長期の運用です。すると、1%の信託報酬の違いが、複利の効果が効くことにより、数百万円、数千万円の違いになるのです。

生徒:「信託報酬」とは、具体的にどのようなものですか?

先生:信託報酬とは、投資信託を管理・運用してもらうために、投資信託を保有している間、投資家が支払い続ける費用のことです。

生徒:なるほど…。

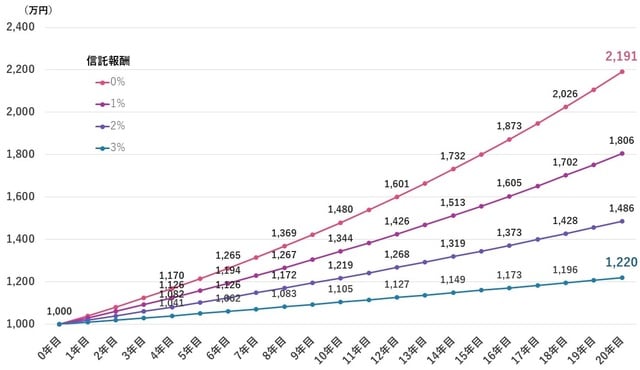

先生:では、簡単な計算例を見てみましょう。年率4%の利回りで増えていく投資信託を1,000万円購入する場合を例に、費用の支払いが、資産の増加にどれだけ影響するのかグラフにしましょう。

生徒:そういえば、ファンドラップは年率3%くらいだと聞いたことがあります。

先生:そうですね。資産残高に対する費用として、毎年0%、1%、2%、3%の4パターンで比較してみます。20年後の資産は、それぞれ2,190万円、1,800万円、1,480万円、1,220万円となります。

生徒:こんなに大きな差が!

先生:そうです。つまり、3%の費用を支払い続けると20年間で1,000万円近いマイナスとなるのです。これが複利の効果であり、十分な注意が必要です。

アクティブ型、個人向けの手数料率は「ものすごく高い」

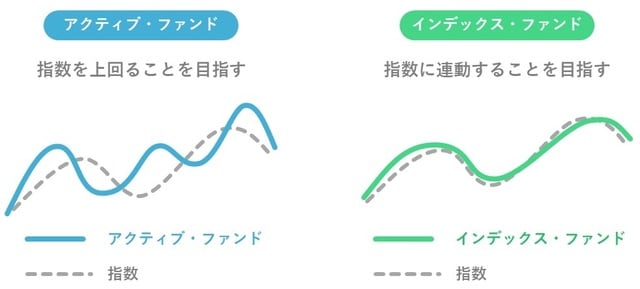

生徒:新しいNISAの投資信託には、「アクティブ・ファンド」と「インデックス・ファンド」がありますが…?

先生:インデックス・ファンドとは、日経平均株価やTOPIX、S&P500のような株価指数に連動するように設計された投資信託です。一方、アクティブ・ファンドは、経済を分析したり、企業を調査したりして、優良な投資先を探し出すことで、株価指数を上回ることを目指す投資信託です。

生徒:信託報酬はどれくらい違いますか?

先生:アクティブ・ファンドの信託報酬は1.5%から2%くらい、インデックス・ファンドの信託報酬は0.1%から0.5%くらいです。ちなみに、アクティブ・ファンドであっても、機関投資家を相手とする年金運用などの場合では、せいぜい0.3%くらいです。個人向けの手数料率が、ものすごく高く設定されているのです。

アクティブ・ファンドの成績にはバラツキが…

生徒:なぜそんなアクティブ・ファンドがNISAで売られているのでしょう?

先生:それは「このファンドはものすごく儲かりますよ」といって、銀行や証券会社が販売しやすいからです。しかし、実際はぜんぜん儲かっていないので騙されてはいけません。東京証券取引所によれば、2017年までの10年間で、インデックス・ファンドに勝ったアクティブ・ファンドの割合は、日本株で30%、外国株式で10%しかありません。ボロ負けしているのです。

生徒:それはひどい…!

先生:それに加えて、成績に大きなばらつきがあります。アクティブ・ファンドの場合、証券市場全体が変動するリスクがあるだけでなく、ファンドを運用する担当者のテクニックによって成績が変動するからです。結果的に、アクティブ・ファンドは、リスクが大きく、かつ、リターンが低くなるので、選択する理由はないでしょう。

もしも「いいファンド」が選べたなら…

生徒:ですが、わずかでもインデックス・ファンドを上回るアクティブ・ファンドは存在します。過去の成績がよいアクティブ・ファンドは、将来の成績もよくなる可能性が高いと判断できるのではありませんか?

先生:銀行や証券会社の営業担当者から「過去の運用成績がよいから、将来の運用成績もよいでしょう」といってアクティブ・ファンドを勧められることがあるかもしれません。しかし、過去の成績と将来の成績との間にはまったく関係がないというのが、金融業界の常識です。

生徒:そうなのですか!?

先生:考えてみてください。仮に、インデックス・ファンドに勝つような素晴らしいアクティブ・ファンドを事前に選ぶことができるなら、世界中の投資家の間でその商品が大人気となって価格が上がり、利回りが下がってしまうはずです。結局は、インデックス・ファンドの利回りに落ち着いてしまう、ということなのです。

生徒:なるほど…。やはり、インデックス・ファンドがいいですね。

※ 本記事の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★新NISAで絶対に買ってはいけない投資信託とその理由はこちらをチェック!

【老後資金】50代・60代が絶対に買ってはいけない投資信託!新NISAでアクティブとインデックスファンドの違いを解説します

★新しいNISA制度で購入すべき金融商品についてはこちらをチェック!

「新NISA投資家必見!」つみたて投資枠、成長投資枠で買うべき最適な商品を解説!

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】