「年収の壁」とは

「年収の壁」とは、パート・アルバイト等で働く人の年収が一定額を超えると手取りが少なくなるという問題をさします。社会保険制度に関する「壁」、所得税等の税金に関する「壁」等があります。それぞれ以下の通りです。

【社会保険料に関する「年収の壁」】

・「106万円の壁」:社会保険法上、年収106万円を超えると社会保険料の支払い義務が生じる(従業員100人超の事業所・雇用期間2ヵ月以上の労働者)

・「130万円の壁」:社会保険法上、年収130万円を超えると配偶者の扶養から外れ、自ら公的年金・健康保険に加入しなければならなくなる

【所得税等に関する「年収の壁」】

・「103万円の壁」:年収103万円を超えると配偶者控除の対象から外れ「配偶者特別控除」となる(控除額は変わらない)

・「150万円の壁」:年収150万円を超えると「配偶者特別控除」の控除額が段階的に減る

・「201万円の壁」:年収201万6,000円を超えると「配偶者特別控除」の対象から外れる

この他に、法制度上のものではありませんが、民間企業の「配偶者手当」の制度についての「年収の壁」の問題があります。

「年収の壁」何が問題なのか

「年収の壁」で問題となっているのは、年収の壁を超えないように労働時間を調整する「働き控え」です。人手不足なのに働き手が足りないという問題や、女性の活躍を阻害するという問題が指摘されています。

この問題は、特に社会保険料に関する「106万円の壁」「130万円の壁」で顕著です。だからこそ、政府はもっぱら「106万円の壁」「130万円の壁」に焦点を当てた対策を打ち出したといえます。どういうことか、説明します。

◆社会保険料の「106万円の壁」「130万円の壁」が招く「働き控え」

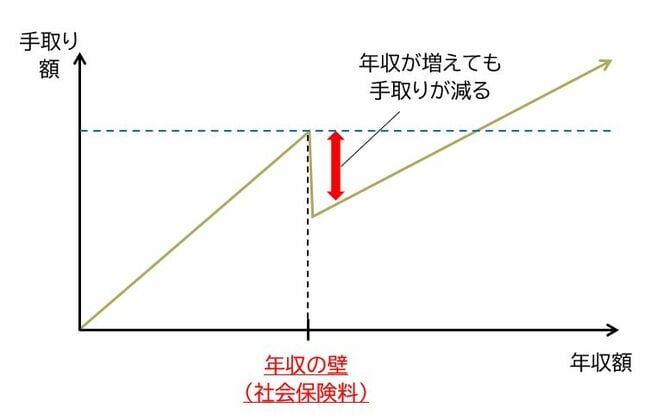

「106万円の壁」と「130万円の壁」は、いずれも、年収が「壁」に達するまでは社会保険料(年金保険料、健康保険料)の支払いがゼロですが、それを超えたとたんに、年収に応じた社会保険料の支払い義務が生じることになります。これによって、「壁」を超えたら手取り額が一気にガクンと減って、「働き損」になってしまうのです([図表]参照)。

2022年10月1日から「106万円の壁」の対象が「従業員数500人超・雇用期間1年以上の労働者」から拡大され、「従業員100人超の事業所・雇用期間2ヵ月以上の労働者」となりました。それにより、「壁」の影響を受ける人の数が著しく増加しました。

◆所得税等の「103万円の壁」「150万円の壁」「210万円の壁」はどうか

では、所得税等に関する「壁」についてはどうでしょうか。結論からいえば、「働き控え」を招く制度であることは変わりないものの、社会保険料の「壁」ほど極端に手取りが減ってしまうことはありません。今回、政府が所得税等の「壁」について言及していない理由はそこにあると考えられます。

どういうことかというと、まず、配偶者控除の「103万円の壁」は、「配偶者特別控除」の制度によって150万円まで配偶者控除と同額の控除を受けられるようになっており、法制度のうえでは事実上なくなっています。また、「150万円の壁」についても、年収150万円を超えたら控除額が段階的に減額されていくという方式がとられているので、社会保険料の「壁」のような、「負担ゼロ」からいきなり「満額負担」という極端なことにはならないのです。

ただし、最低時給の上昇や物価上昇との関係で問題が残ります。詳しくは後述します。

◆民間企業での「年収の壁」

一般企業で「配偶者手当」を支給する基準として「年収103万円以下」「年収130万円以下」「年収150万円」としているケースがあります。その制度の内容によっては、「壁」を超えると手取りが極端に減り「働き控え」を招く可能性があります。これも「年収の壁」の問題といえます。