--------------------------------------------

【目次】

1. 53年ぶりの円安

2. マーケットの急所「クロス円」の円売り

3. ドル円しか見ていない為替トレーダーの末路

--------------------------------------------

市場関係者に限らず広く一般の関心も高い米ドル円レート(以下、ドル円)ですが、今年の春先以降は米国での利上げ長期化懸念を手掛かりに、ジワジワと円安が進んでいます。世界の基軸通貨であり、主要な交易相手でもある米国の通貨とわたしたちの通貨との交換レートであるドル円に、世間の耳目が集まるのは至極当然のことと言ってよいでしょう。とはいえ、みんな大好きな「ドル円」ばかりに気を取られていると、重要なマーケットの動きを見逃しかねないので注意が必要です。

1. 53年ぶりの円安

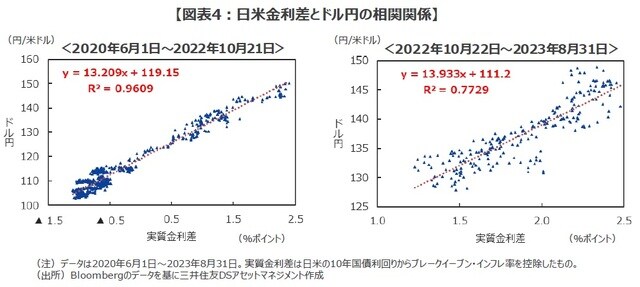

■円安がとまりません。「何を分かりきったことを」とおっしゃる方も多いかもしれませんが、ドル円のことではありません。ドル円は昨年10月に151円95銭まで下落し、1990年4月以来32年ぶりの円安水準をつけました。一方、貿易加重で計算する円の実力(購買力)を示す実質実効為替レートは、実に53年ぶりの水準まで低下しています(図表1)。

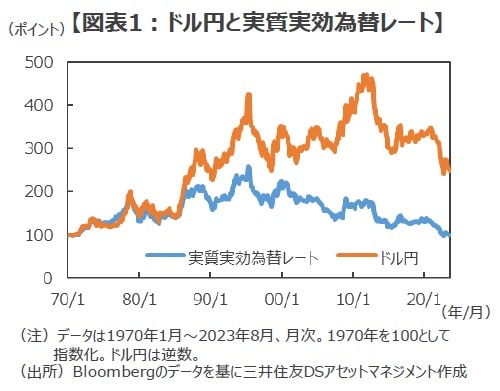

■ドル円での円の下落がこうした「超円安」の主因であることは論を待たないものの、足元では通貨別の円安度合いにばらつきが見られます。例えば、米国と並び交易が盛んな中国の人民元に対しては、円の価値は比較的保たれています。一方、対欧州通貨ではドル円以上に円安傾向が鮮明になっています(図表2)。

<連動性が弱まる「金利差」と「ドル円」>

■日米の金利差拡大を手掛かりに進んできたドル円での円売りですが、足元では膠着感が見られるようになってきました。その背景には、米国での利上げが最終局面に差し掛かりつつあることに加え、日本の金融当局による円買い介入への警戒感がありそうです。

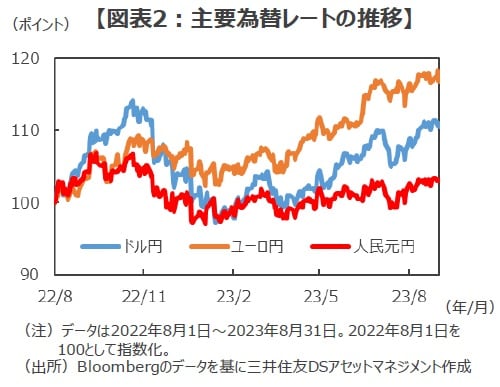

■ここ数年のドル円は、日米の実質10年国債利回り(市場が織り込む期待インフレ率を差し引いた金利水準)の差に連動して動いてきました。昨年10月をピークにいったん縮小に転じた日米の実質金利差は、足元で再び拡大傾向にあります。一方、ドル円の金利差拡大への反応は、昨年と比べ緩やかなものにとどまっています(図表3)。また、両者の関係を統計的に見ると、昨年10月21日にドル円が高値を付けて以降、相関の強さを示すR2(アールスクエア、相関係数の2乗の値)は低下傾向にあります(図表4)。こうしてみると、金利差に着目したドル円での円売りについては、賞味期限切れのタイミングに差しかかっているのかもしれません。

2. マーケットの急所「クロス円」の円売り

■ドル円での円売りの行方がにわかに怪しくなる一方、比較的安心してリスクテイクを続けられそうなのが、対欧州通貨で円を売る、いわゆる「クロス円の円売り」です。消費者物価指数(CPI)の低下が続く米国と異なり、欧州の主要国ではインフレの高止まりが続いており、欧州中央銀行(ECB)をはじめとする主要中央銀行は当面利上げを続けざるを得ない状況にあります。

<対欧州通貨で鮮明な円売りトレンド>

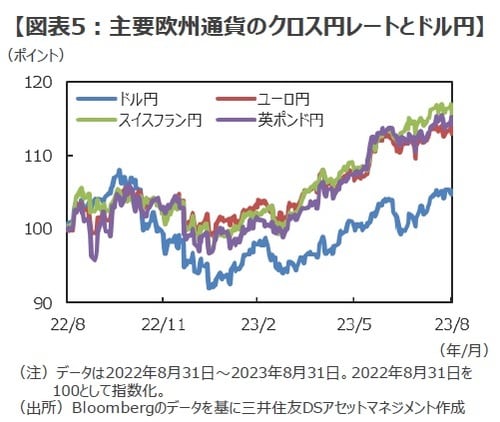

■また、米中との比較で貿易規模も小さく、日本の金融当局や一般の関心も薄いユーロ円での為替介入については、あまり神経質になる必要はなさそうです。さらに重要なのは、ドル円と異なり欧州通貨のクロス円は、昨年高値を既に明確に上抜けして上昇トレンドが鮮明なことです。

■株や債券と異なり、「バリュエーション」や「フェアバリュー」といったファンダメンタルズとの関係が不安定な外為市場では、理屈ではなく「トレンドに乗ることが大事(Trend isfriend)」とされています。このため、クロス円での円売りは「短期的な投機」を生業とするトレーダーやヘッジファンドにとって、ドル円より「分の良い取引」と見られてもおかしくないでしょう。

3. ドル円しか見ていない為替トレーダーの末路

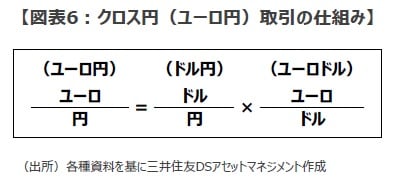

■為替トレーダーが「ユーロ買い・円売り」の為替取引をする場合、ユーロと円を直接交換するのではなく、流動性が高く売買の値幅が狭い(コストが安い)基軸通貨である米ドルとの取引を組み合わせるのが一般的です。例えば、「ユーロ買い・円売り」のポジションをとる場合、「円売り・ドル買い」と「ユーロ買い・ドル売り」を同時に実行することで「ユーロ買い・円売り」のポジションを合成します。このように、ドル円とユーロドルのレートを掛け合わせることで価格が決定されるためクロス(X)円取引と呼ばれます(図表6)。

■クロス円での欧州通貨買いは、その構造上基軸通貨である米ドルを経由するため、ドル円でのドル買い圧力を内包しています。そして、クロス円に起因するドル円の動きは、日米に関するニュースやファンダメンタルズとは関係ないものも少なくありません。つまり、クロス円の動きが活発化すると、為替トレーダーはドル円の材料を見ているだけでは理解できない値動きに翻弄されることになります。

■例えば、8月30日のニューヨーク市場では、米国の雇用関連指標やGDPの改定値が市場予想を下回り、米国債利回りは政策金利の見通しに敏感に反応する2年債を中心に大きく低下しました。一方、同日のドル円は、米金利の動きに逆行して、145円台後半から一時146円台半ばまでドル高が進みました。

■こうした市場のちぐはぐな値動きの背景には、クロス円での欧州通貨買いの動きがあります。同日発表されたスペインの8月のコアCPIやドイツの8月の統一基準消費者物価指数(HICP)がいずれも市場予想を上回ったため、ドイツ国債の利回りは大きく上昇しました。そして、ユーロ円の終値は159円74銭をつけ、2014年12月以来の高値を更新しました。

<ユーロを待ち受ける3つのリスク>

■盤石に見えるクロス円での欧州通貨買いですが、その先行きは楽観を許しません。ユーロのリスクとしてまず意識されるのが、「①欧州の景気腰折れリスク」です。米国との比較で潜在成長率が低い欧州経済が今後の利上げに耐えられるのか、注意深く見ていく必要があるでしょう。

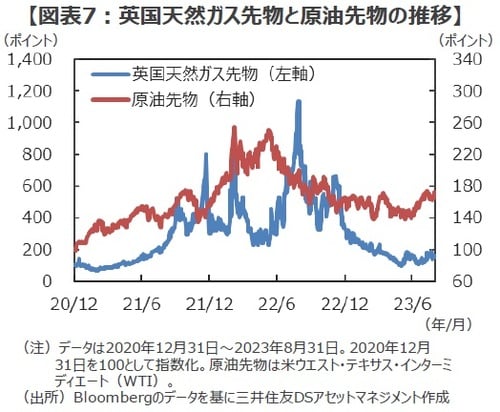

■また、「②エネルギー価格の上昇」も気がかりです。昨年の冬、欧州は記録的な暖冬によりエネルギー危機を回避しました。例えばドイツ(ベルリン)の冬場(12月~2月)の平均気温は摂氏1~2度前後ですが、昨年の年末年始には最高気温が20度を超え、1881年の観測史上最高を更新するなど、記録的な暖冬となりました。一方、足元では、長引くウクライナでの戦闘や主要産油国による減産により、原油をはじめとするエネルギー価格には底打ちの兆しが見られます。仮に、今年の冬が例年通りの冷え込みとなった場合、欧州経済をエネルギー不足・同価格高騰が直撃する可能性があります。

■そして3つめが、「③中国経済への依存」です。欧州経済のエンジンともいえるドイツにとって、中国はこの7年あまり最大の貿易相手国であり、交易金額は年間約3,200億米ドルにも達しています(2022年)。現在、中国ではGDPの約3割を占めるとされる不動産セクターの不振による深刻な景気悪化が懸念されていますが、中国経済の低迷は欧州経済や通貨ユーロに少なからず影響を与える可能性がありそうです。

■こうした3つのリスクが顕在化した場合、明確な上昇トレンドによって積み上げられたクロス円での「欧州通貨買いポジション」には、相応の巻き戻しが生じる可能性が高まります。そして、クロス円のポジション解消にともなう「ドル売り・円買い」が市場にインパクトを与える可能性があります。ドル円の動きや日米経済しか見ていないトレーダーは、こうしたクロス円経由のドル売り要因を理解し機敏に反応することが難しいため、思わぬ怪我を負うことになるかもしれません。

■さらに、こうした欧州リスクが現実となった場合、リスクオフにより安全資産である米国債買い(米金利低下)と円買いが生じることで、思いがけず円高ドル安が進む可能性があることにも留意が必要でしょう。

<まとめに>

円安がじわじわと進んでいます。そして、円の実力・購買力を表す実質実効為替レートは、欧州通貨をはじめとする米ドル以外の通貨の上昇もあり、ドル円以上に大きく値を下げています。日米金利差の方向感への確信度が微妙になりつつある今、市場ではより安心感のある「クロス円」での円売りの動きが存在感を増しつつあります。このため、欧州通貨買いのトレンドを揺るがすようなイベントが生じた場合、その影響はドル円にも波及する可能性があるため注意が必要でしょう。

(2023年9月8日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『現在の「円の実力」を知っているか…「ドル円しか見ていない為替トレーダー」の末路【ストラテジストが解説】』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト