-----------------------------------

【目次】

1. YCC修正の裏で今世紀最大の金融緩和が始まっている日本

2. デフレ脱却が起こす「倍速の株高」

3. 様変わりする日本株投資の常道

-----------------------------------

海外投資家の日本株買いが一時の勢いを失い、7月の日経平均株価の騰落率が小幅なマイナスとなったことで、市場ではにわかに弱気に傾く関係者が増えているようです。過去20年あまりの日本の株式市場を振り返ると、高値を買い進むことをためらわない海外投資家の買いが止まると、上げ相場が失速するのがこれまでのパターンでした。こうしたデフレ時代にはぐくまれた日本株投資の「習い性」は、今回も繰り返されるのでしょうか。

1. YCC修正の裏で今世紀最大の金融緩和が始まっている日本

■日銀が7月の金融政策決定会合で、長短金利の水準を操作する「イールドカーブ・コントロール(YCC)」の政策修正を決めたことで、市場では金利上昇とリスクオフへの警戒感がくすぶっています。しかし、金融危機の時期ならいざ知らず、YCCのような異形の金融政策を今も続けている中央銀行は、世界でも日銀以外に見当たりません。むしろ、私たちにとって重要なのは、政策金利のグローバルスタンダードである日本の「短期政策金利」が、今世紀最大の「超緩和状態にある」という事実ではないでしょうか。

<日米逆転で加速する日本の「超緩和」>

■現在、日本の短期の政策金利は▲0.1%ですが、6月の消費者物価指数(CPI)が前年同月比年率+3.3%となったため、インフレを考慮した「実質」の短期政策金利は▲3.4%まで低下しています。マイナス金利が継続する一方、30年ぶりの物価上昇に見舞われた結果、足元の実質政策金利は今世紀最低水準に低下しています。ちなみに、米国の6月のCPIは同+3.0%となり、CPIの「日米逆転」が話題となりましたが、米国の実質政策金利(フェデラルファンド〔FF〕レート)は度重なる利上げで+2.5%まで上昇しており、日銀の「超金融緩和」が際立つ結果となっています。

■こうした「超金融緩和」は一時的なインフレによる短期的な現象に過ぎない、と見る向きも少なくありません。弊社でも、日本のCPIは今後徐々に低下していくと想定しています。とはいえ、最近のインフレ局面で日銀は物価見通しを見誤ることも少なくないため、今後も日銀のシナリオ通りにインフレが落ち着いてくるかは予断を許さないでしょう。

<日中逆転でオワコン化する「デフレビジネス」>

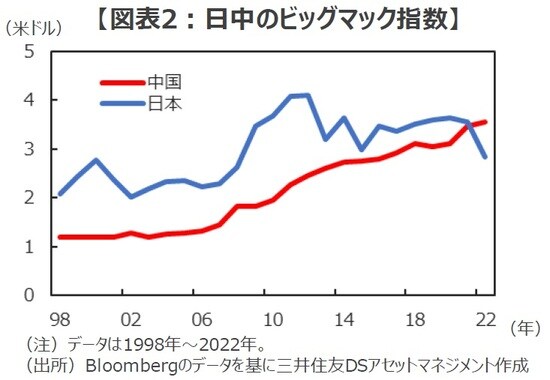

■長く続いた日本のデフレの背景には、内外価格差を利用した「裁定取引」があります。物価や人件費の安い中国からの輸入がこうした「裁定取引」の代表例ですが、私たちは安価な商品と一緒に「デフレ」も輸入してきました。しかし、こうした内外価格差を利用した「裁定取引」は、既にオワコン化しつつあります。というのも、急速な経済成長を経て中国の人件費や物価が大きく上昇しているからです。マグロのセリで日本の業者が買い負けたり、中国人観光客が日本で爆買い・豪遊に興じるのも、日中の価格差がなくなってきた証左と言えるでしょう。

■世界各国の購買力・物価水準を測る指標の一つに、イギリスの経済紙が毎年発表する「ビッグマック・インデックス」があります。これはマクドナルド社の看板メニュー「ビッグマック」のドル建て価格を国際比較するものですが、2022年の日本の同指数は2.83ドルまで低下し、統計開始以来初めて中国(3.56ドル)を下回りました。

■①中国から「デフレ」を輸入することが難しくなったこと、②経済再開で内需が堅調なこと、さらに、③30年ぶりの高水準の賃上げもあって、日銀が考えるように日本のインフレが「短期で収まる」と考えるのは、通貨の番人としてはいささか虫が良すぎるかもしれません。想定外のインフレが続く中で「超金融緩和」が維持されると、生活者目線では甚だ迷惑なものの、日本株投資にとっては追い風となる可能性がありそうです。

2. デフレ脱却が起こす「倍速の株高」

■適度なインフレが株価にプラスに働くのは、物価の上昇が人々の購買意欲を刺激することに加えて、名目のGDPをかさ上げする効果があるからです。GDPは国内で生産された付加価値の合計で、国の経済活動を測る代表的な経済指標ですが、普段私たちがニュースで目にするGDPは、インフレの影響を除いた実質GDPになります。一方、企業の売上や利益に大きく影響するのは、物価を調整しない「名目」GDPの動向です。

■日本の名目GDPは、堅調な実質経済の成長とマイルドなインフレがあいまって上昇基調が鮮明です。日本の税収は2022年度に70兆円に達しましたが、コロナ禍前の2019年度を約2割も上回っています。まさに、名目GDPの成長により、課税対象となる企業の売上や利益が増加した結果といえそうです。

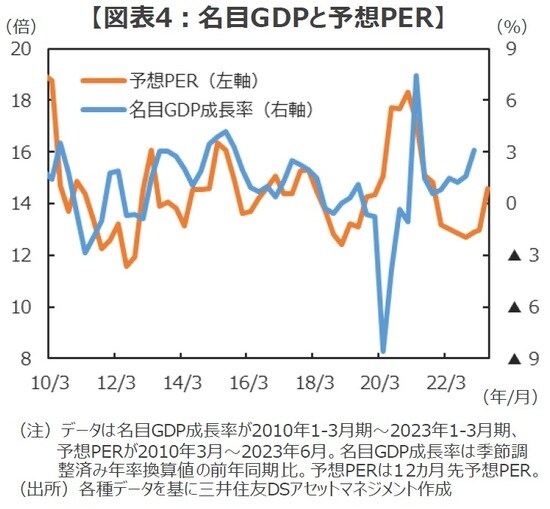

■過去のデータを振り返っても、企業利益と名目GDPの間には強い相関関係を確認することができます(図表3)。さらに注目したいのは、名目GDPの拡大により企業業績が伸びることで、増益期待を映して株価収益率(PER)も拡大する傾向がみられることです(図表4)。

<EPS増加とPER拡大の同時進行で起きる「倍速の株高」>

■弊社では、今年度の名目GDPは年率+3.6%、来年度は同+2.3%の成長を予想しています。仮に、こうした名目GDPの成長が続いた場合、一株当たり利益(EPS)の増加とPERの拡大が同時に起きることで、株価は増益率を上回るペースで上昇する可能性が高まります。こうした「倍速の株高」が起きると、決まって市場では高値警戒感が高まりますが、これに怯んで株価の上昇を傍観するのは、得策ではなさそうです。というのも、デフレ脱却が本物ならば、こうした株高はその後の企業収益の増加で正当化される可能性が高いからです。

■弊社では、デフレ脱却を背景に今年度のTOPIXのEPSは164.5ポイント、来年度には186.5ポイントまで増加すると予想しています。弊社予想が現実となった場合、TOPIXのPERは今期予想で13.8倍、来年度で12.2倍となり(8月4日終値)、過去10年の平均値の14.5倍を下回ります。また、増益率は10%を続けざまに上回り、投資家の増益継続への期待感を高める可能性があります。

3. 様変わりする日本株投資の常道

■長らくデフレと株価低迷が続いた日本では、個人投資家は短期の逆張り、機関投資家は株式投資のウエイトを一定に保つことで、結果的には逆張り投資に徹してきたと言えそうです。そんな「逆張り」が幅を利かす日本で異彩を放つのが、海外投資家の存在です。海外投資家は、好機と見るや機敏に買い出動し、相場の上昇過程でも怯まずに「順張り」で大きなポジションを積み上げるため、日本の主な上昇相場のリード役となってきました(図表5)。このため、日本株の動向は、海外投資家の買い越し・売り越しに左右される状況が続いています。

■海外投資家がこうした行動をとるのは、わたしたち日本人より「大胆」で「楽観的」だからではありません。彼らがそうした「順張り投資」を行うのは、米国など世界の主要市場では「長期的に株価は上昇を続ける」ということが、ある種の経験則、常識となっているからです。

<「逆張り」から「順張り」へ、投資手法のコペルニクス的転換>

■日経平均株価は1989年末につけた高値を、いまだに更新できずにいます。一方、世界の株式市場の動きを示すMSCI世界株式指数(ACWI)はこの間約5倍に、米ナスダック総合指数にいたっては約31倍まで上昇しています。仮に、日本がデフレを脱却してインフレと名目経済の成長が続く「普通の国」になるとすれば、私たちも日本株の投資手法を大胆に見直す必要があるかもしれません。それは、これまでの「短期の逆張り」から、上昇相場を前提とした「長期の順張り」への転換です。

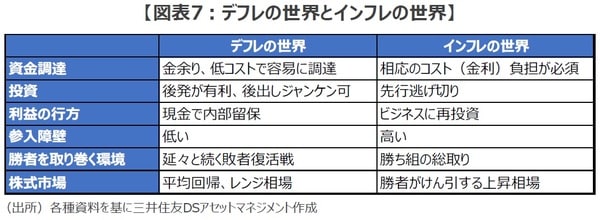

■さらに、私たちとして参考にしたいのは、海外投資家の銘柄選択における「順張り」です。デフレの世界では、資金調達が容易でモノの値段も時間の経過とともに下落するため、後発企業が高性能の最新設備を割安に導入することができます。こうした「後出しジャンケン」が機能する世界では、企業は積極的な投資に及び腰となり、仮に利益が出ても現金を溜め込むことに熱心になります。その結果、デフレの世界では、企業が長期わたり競争優位を維持することは難しくなる傾向があります。

<勝ち組が圧勝するデフレ後の世界と「順張り投資」>

■一方、インフレのある世界では、資金調達には相応のコスト(金利)がかかり、設備やモノの値段は毎年上昇するため、他に先んじて効果的な投資を行うことが競争優位につながります。さらに、稼いだ利益を収益性の高い自社ビジネスに再投資することで、一層の高度化、巨大化、高収益化が図られることになります。

■このため、米国をはじめとするインフレのある世界では、大手ハイテク株など一部の勝ち組の「独り勝ち」、「総取り」が起こっています。そして、勝ち組企業の爆発的な成長を映して株価が大きく上昇することで、株式市場全体の上昇をけん引しています。つまり、デフレ脱却後の日本株の銘柄選択についても、勝ち組の持続的な成長に投資する「順張り」が有効となる可能性があります。

■「日経平均4万円」という水準は、短期的な「逆張り」を行う投資家にとって、心理的な抵抗線となる可能性があります。とはいえ、デフレ脱却により今後の日本株が、勝ち組が主導する長期の上昇トレンドを形成するならば、4万円は単なる「通過点に過ぎない」と考えるのがむしろ自然ではないでしょうか。弊社では、日本株は今年度、来年度ともに堅調な推移が続き、来年度中には日経平均の高値が4万円を更新するものと想定しています。

<まとめに>

長くデフレに苦しんできた日本株は、想定外のインフレにより図らずも始まった「超金融緩和」とデフレ脱却により、長期的な上昇トレンドを形成する可能性があります。こうした日本株上昇の背景には、企業利益やPERを押し上げる名目GDPの成長があります。そして、デフレ脱却後の日本株式市場における有効な運用手法は、ガラパゴスともいうべき「短期の逆張り投資」ではなく、世界標準の「長期の順張り投資」へと転換する可能性があります。

(2023年8月10日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【日本株】デフレ脱却で起こる「倍速の株高」…「『日経平均4万円』は“通過点”に過ぎない」ストラテジストが分析するワケ』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト