1.サマリー

日経平均株価は7月にバブル後の最高値を更新したものの、その後は上値の重い展開が続いている。今後は米国の巨大ハイテク企業の収益拡大期待を維持できなくなれば、「AIバブル」ともいえる割高な米国株急落の懸念もある。さらに米国の景気後退が意識されれば米国株急落に加えて円高のダブルパンチもありうる。

すでにデフレに転換した可能性が指摘される中国経済の先行きも気がかりだ。日経平均が近いうちに3万円を割る展開も想定しておく必要がありそうだ。

2.海外投資家の買いがストップ

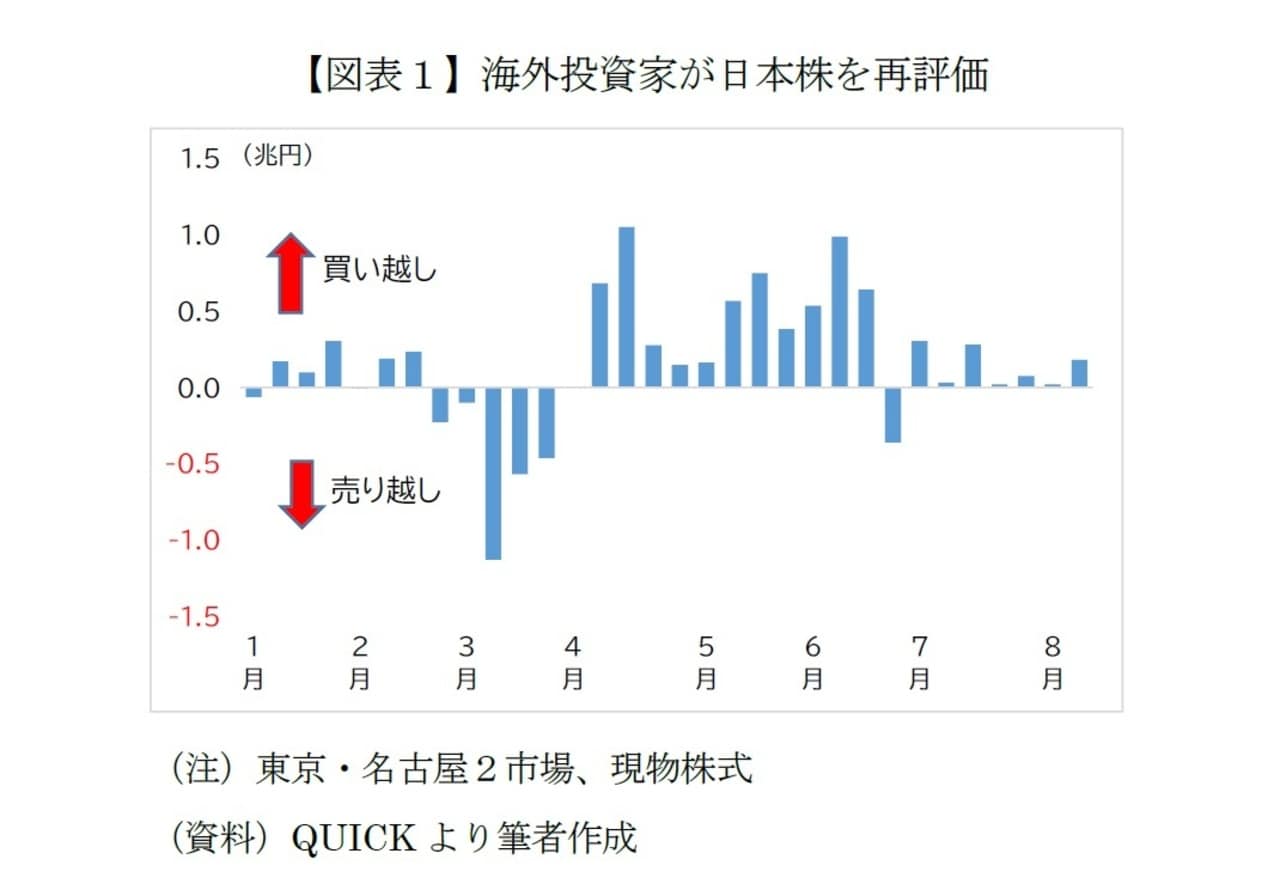

4月以降の急ピッチな日本株の上昇を主導したのは海外投資家の買いだ。海外投資家は4月第1週から6月第3週まで12週連続、合計6.2兆円の買い越しとなった。多いときは1兆円以上を買い越した週もあったが、6月下旬以降は買いの勢いが弱まった。

海外投資家の買いが一巡して上値こそ重くなったものの、日経平均は7月以降も調整らしい調整なく高値圏を維持してきた。

金融市場が注目した7月下旬の中央銀行ウィークに米FRB(連邦準備制度理事会)は0.25%利上げ、日本銀行は意表を突く「長期金利の上昇容認」に動いたが、米国については7月の0.25%利上げを事前にほぼ織り込み済みだったことやFOMC(連邦公開市場委員会)後の会見でパウエルFRB議長が9月以降の利上げについて「あるかもしれないし、ないかもしれない」、「あくまで今後のデータ次第」と述べ、従来よりも若干ハト派の印象を与えたことを株式市場が好感したようだ。

日銀に関しては、「政策変更なし(長期金利の上限0.5%程度を維持)」とみていた市場の予想に反したものだったが、「金利上昇→円高・株安」ではなく市場は円安・株高で反応した。だが、今後については楽観できない。8月1日のフィッチ・レーティングスの米国債の格付け引き下げを受けた米国株、日本株の急落は、好調を続けてきた株式市場の局面変化の予兆の可能性がある。

3.米国株は「AIバブル」

今後の日米の株式市場で警戒すべきは米国株の急落リスクだ。去年10月以降、S&P500のイールドスプレッド(株式益利回りから米10年債利回りを差し引いた差)が1.5%程度まで低下(株価が上昇)すると、その後の株価が下落した(図表2)。イールドスプレッドが小さいほど国債と比べた株式の投資魅力度が低いことを意味するので、1.5%程度が下限として意識されてきたのだろう。

市場の不意をつく米国債の格下げをきっかけにS&P500は8月17日までに5%ほど下落したものの、長期金利が0.3%ほど上昇したためイールドスプレッドは0.7%程度と低水準のままだ。

米国株は引き続き割高のまま不安定な状況にあるといえよう。

ちなみに2010年以降の長期で見てもイールドスプレッドが1.5%を下回ったことはない。

米国株の上昇を牽引しているのは巨大ハイテク企業だ。主要500社で構成されるS&P500を、グーグルやアマゾンなど上位7社であるBIG7(図表3注)と、残り493社に分けて時価総額の推移を調べると、23年のS&P500の上昇はBIG7の株価上昇でほぼ説明できる。

ごく一部の巨大ハイテク企業に投資資金が集中している状況は、20年~21年にコロナ禍の各国の超低金利政策や巨額の給付金による“カネ余り”で、IT関連などハイテク企業の株価が急伸したコロナバブルと類似している。

こうした状況に対して一部では「AIは産業革命に匹敵する。将来の収益拡大を先取りしているに過ぎず、米国株は割高ではない」という見方もある。もっともらしく聞こえるかもしれないが、このような“ご都合主義”ともいえる解説が出てくると大抵はバブルだったことは歴史が教えてくれている。2000年のITバブルも同様だった。