なにはともあれ「青色申告」を選択すべきワケ

◆青色申告は「正確な帳簿&正しい納税」の約束のもと税金をオマケしてもらえる制度

節税の第1歩は、何をおいても「青色申告」です。

青色申告とは、簡単に言うと、「複式簿記のルールに従って正確に帳簿をつけ、正しい納税をします」という約束をすることで税金をおまけしてもらえる制度です。

これに対して、青色申告ではない通常の確定申告を一般的に白色申告と言いますが、青色申告は、白色申告に比べ、税務上有利な点がたくさんあります。主なものを紹介しましょう。

◆青色申告にするだけで!?…すぐに役立つ「節税術」3つ

①繰越欠損金を控除することができます

株式会社の税金は、その事業年度(通常1年間)に生じた所得(利益)に対して法人税、法人住民税、法人事業税が課されます。

したがって、赤字になった事業年度については原則、法人税等の税金は生じません。ただし、所得に関係なく一律に課される「均等割」は赤字であっても納付する必要があります。

特に設立事業年度等は経費がかかり赤字になる可能性が大きくなります。法人税等は原則事業年度課税です。白色申告だと、この赤字の金額(欠損金)は、その年で切り捨てられてしまうのですが、青色申告であれば、この欠損金を最大9年間(平成29年4月1日以後に開始する事業年度において生ずる欠損金額の繰越期間は10年となりました)繰り越すことができます。

翌事業年度以降に黒字になったとしても、その所得から欠損金を控除することができます。

②30万円未満の減価償却資産を一括損金算入することができる

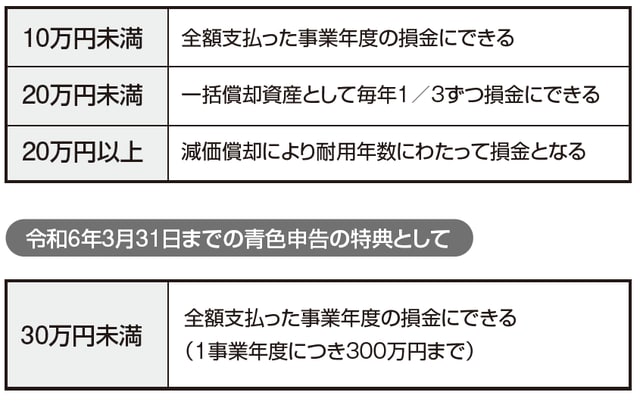

株式会社が、減価償却資産を購入した場合、その耐用年数にわたって損金算入(法人税では経費計上を損金算入と言います)することになります。ただし、その使用可能期間が1年未満であるものや取得価額が10万円未満であるものについては、全額その支出した事業年度の損金として処理することができます。これが青色申告であれば、取得価額が30万円未満のものを、総額300万円までに限って、その支出した事業年度の損金として処理することができます。

③特別償却・税額控除その他特別な減税制度を適用できる

固定資産の減価償却費を法定の償却額より多く損金にできる特例や一定の要件に該当した場合に法人税額を直接減額してくれる制度等、青色申告であれば優遇される特例が数多くあります。

資産購入は「30万円未満」に抑えるべき理由

◆固定資産は、一括して損金処理ができない!

事業をする上で必要な資産にはどのようなものがあるのでしょうか。例えば、パソコン、電話器、FAX、机、椅子、商談をするための応接セット等の備品類、移動のための車等々。これらは事業をするための必需品ですが、中にはかなり高額なものもあります。

しかし、これらの資産の購入金額はすべて支払った年の損金(経費)とすることはできません。これらの資産のうち購入価格10万円以上のものは、その使用する期間にわたって分割して損金にします。これがいわゆる減価償却です。

◆全額必要経費にできる「固定資産の購入方法」とは?

ですが、資産の購入金額によっては支払時に一括で損金にできます。青色申告していることが条件になりますが、30万円未満なら損金にできます。ポイントは「未満」です。

30万円ちょうどの資産を買うと全額落とせなくなります。

なお、消費税を税込経理している場合には、消費税も含めた金額で判定します。例を挙げて説明しましょう。

●29万8,000円のパソコンを期末に買った場合

=損金の金額29万8,000円(全額)

●30万円のパソコンを期末に買った場合

=損金の金額18万7,500円(定率法、4年で償却)

たった2,000円の違いで損金の金額が28万5,500円も変わるのです。

なお、金額の判定は1台ごとに行います。

2台購入してまとめて領収書を切ってもらう場合には「パソコン2台分として」というように明記してもらってください。

固定資産は原則、下表のような経理処理で損金とすることができます。

山端 康幸

東京シティ税理士事務所

代表税理士