毎月の納付は手間なうえ、払い忘れれば「罰金」まで!

役員や従業員の給料は、毎月25日等月末に支払う会社が多いと思います。このような給料や賞与を支払う際に、会社は源泉所得税を差し引き、預からなければなりません。

預かった源泉所得税は、預かった月の翌月10日(土曜・日曜・祝日の場合は翌日)までに「給与所得・退職所得等の所得税徴収高計算書」に記載して最寄りの金融機関で支払う必要があります。

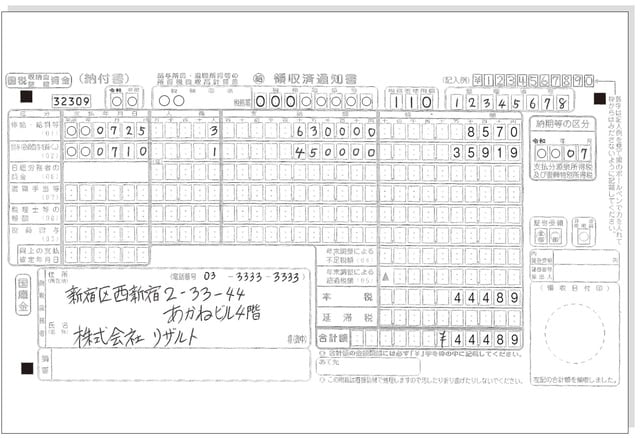

具体例を挙げながら説明しましょう。役員、従業員に対し、7月10日に夏季賞与、7月25日に7月分給与を支払ったとすると次のようになります。

●7月分給与内訳

坂本久志=月額30万円 源泉所得税3,620円

黒木美雄=月額21万円 源泉所得税4,120円

田中洋子=月額12万円 源泉所得税830円

[計]63万円源泉所得税8,570円

●夏季賞与内訳

黒木美雄=賞与45万円 源泉所得税=3万5,919円

【合計納付額】4万4,489円

以上を「給与所得・退職所得等の所得税徴収高計算書」に記入したものが[図表1]です。

この毎月の源泉所得税の支払をうっかり忘れてしまったらどうなるでしょうか。源泉所得税は、納付期限までに納めないと「不納付加算税」と「延滞税」という2つの罰金が科せられます。1日でも遅れると罰金がかかるのです。それぞれ原則、次のようにして計算されます。

★不納付加算税

1日遅れたら本税(預かった税金)の10%(100円未満は切り捨て。税務署から指摘を受ける前に、自主的に納付した場合には5%となります)。

★延滞税

納期限の翌日から2カ月を経過する日まで本税の年7.3%(100円未満切り捨て。1日当たり、1万円につき2円。現在は、年7.3%)と、特例基準割合(各年の前々10月から前年9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の12月15日までに財務大臣が告示する割合に年1%の割合を加算した割合)のいずれか低い割合。2カ月を経過後は、納付の日まで本税の年14.6%(1日当たり、1万円につき4円)。

「納期の特例」手続で、年2回払いにする!

前置きが長くなりましたが、払い忘れ等によるこのような罰金をさけるためと、毎月の支払の手間を省略するため、源泉所得税を年2回のまとめ払いをする制度を利用しましょう。

この手続を一般に「納期の特例」と言います。特例を受けるには「源泉所得税の納期の特例の承認に関する申請書」を提出する必要があります。記載箇所は少なく簡単な書類です。ぜひ提出してください。

この特例を受けると次のような形で納付を行います。

●1回目は、7月10日(土曜・日曜・祝日の場合は翌日)までに、1月〜6月までに預かった源泉所得税の金額をまとめて納めます。

●2回目は、1月20日(土曜・日曜・祝日の場合は翌日)までに、7月〜12月までに預かった源泉所得税(年末調整還付後)の金額をまとめて納めます。

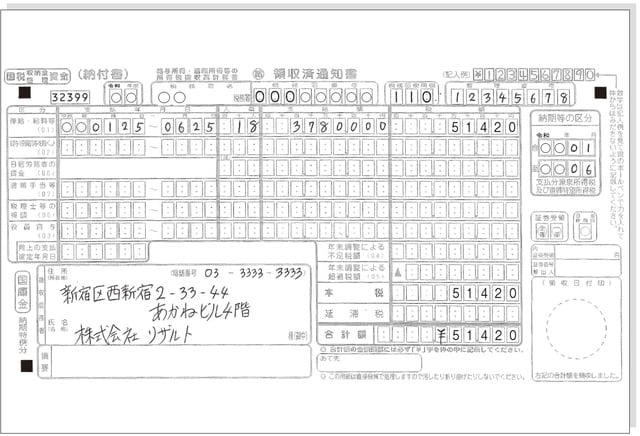

先ほどの例に基づいて納付額を計算してみましょう。

●7月10日納付額

給与支給額63万円×6カ月=378万円 税額8,570円×6カ月=5万1,420円

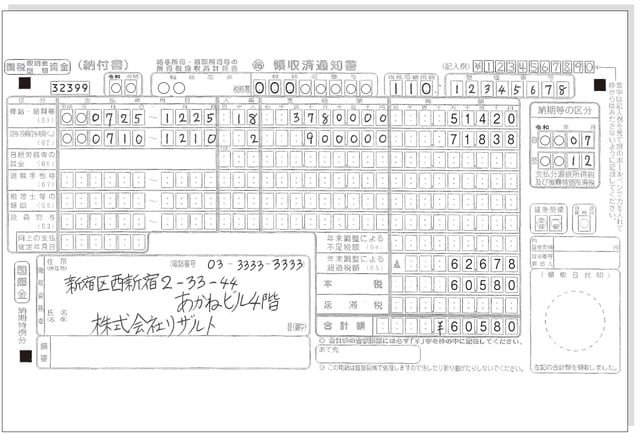

●1月20日納付額

給与支給額63万円×6カ月=378万円 税額8,570円×6カ月=5万1,420円

夏季賞与支給額45万円 税額3万5,919円

冬季賞与支給額45万円 税額3万5,919円

年末調整還付金額3名分 △6万2,678円→差引納付額6万580円

これを「給与所得・退職所得等の所得税徴収高計算書」へ記載したのが、[図表2]、[図表3]の例です。

対象は10人未満の会社、該当するなら迷わず選択を

この特例を受けるための注意点は以下の通りです。

①適用対象事業所は、常時雇用人数(青色専従者・従業員数)が10人未満の事業所が対象となります。

②弁護士、税理士、司法書士等の報酬に係る源泉所得税は、「納期特例」の対象ですが、デザイン料や原稿料等、その他に係る源泉所得税は対象となりません。支払った月の翌月10日に納付する必要があります。

③年の途中で、特例を受ける届出書を提出した場合は、提出した翌々月納付分から適用されます。例えば12月2日に届出書を提出した場合、12月25日給与支払時に預かった源泉所得税は、1月10日が支払期限となります。1月25日給与支払分以降から「納期特例」の適用となります。

④「納期特例」納付期限(7月10日、1月20日)を過ぎて納付した場合は、通常の場合と同様に「不納付加算税」と「延滞税」が課されます。それに加えて「納期特例」取消の処分を受ける場合があります。取消の処分を受けると毎月10日が納付期限となります。

このように源泉所得税は、原則、毎月払わなければなりませんが、所定の手続で年2回の支払で済ませることができます。ぜひ省力化の1つとして検討してください。

山端 康幸

東京シティ税理士事務所

代表税理士