日本株が上昇しています。日銀による緩和継続やデフレ脱却期待などを背景とした海外投資家の買いが、ここもとの株高の原動力となっているようです。一方、国内に目を向けると、倍速で進む上げ相場に乗り切れていない投資家も少なくないようです。

弊社では昨年12月14日付のレポート『2023年は日本株の年に、脱デフレで見えてくる日経平均4万円という「新しい景色」』で、今年の日本株は大きく飛躍する可能性があることを指摘しました。そこで今回は「シン日経平均4万円シナリオ」と題して、改めて日本株の上昇余地について「3つの視点」から検討してみたいと思います。

----------------------------------------------

視点(その1):低PBR企業の覚醒

視点(その2):業績面から見た上値余地

視点(その3):脱デフレと名目GDP

----------------------------------------------

視点(その1):低PBR企業の覚醒

■今年に入り市場参加者の関心を集めているのが、株価純資産倍率(PBR)が低い企業に対する圧力の高まりです。PBRは株価を1株当たりの純資産(会社の全資産から借金を引いた残り、株主資本のこと)で割ることで求められる株価指標ですが、これが1倍を下回っているということは、「株式市場での評価が企業の解散価値を下回っている状態」と解釈できます。

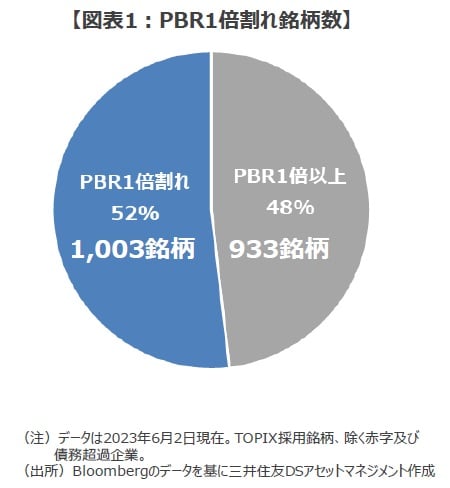

■現在、東京証券取引所(東証)に上場する株式のほぼ半数がPBR1倍以下で取引されていますが(図表1)、こうした状況は今後、様変わりする可能性があります。それは、東証がPBR1倍割れ企業に対して「PBR低迷の要因分析と改善策の開示」を強く要請すると決めたことがきっかけです。さらに、「物言う株主」といわれるアクティビストファンドが、低PBR企業をターゲットにしていることが伺えることも、この傾向に拍車をかけています。

■PBR1倍割れ企業は東証とアクティビストの挟み撃ちに合い、経営効率の改善や経営改革に取り組まざるを得ない状況に追い込まれている格好です。こうしたPBR改善の動きは株式市場全体にどれぐらいのインパクトがあるのか、具体的な数字で見てみましょう。

■現在、東証には2,157銘柄が上場していますが、このうち1,003銘柄がPBR1倍割れで取引されています(除く赤字及び債務超過企業)。このPBR1倍割れ企業のPBRが全て1倍まで上昇すると、時価総額で109兆円、市場全体に+13.9%の押し上げ効果が生じることになります(図表2)。日経平均株価(日経平均)に換算すると、31,500円の日経平均が35,870円まで上昇する計算になります。

■こうした話をすると、「全銘柄がPBR1倍まで上昇するのは現実的ではない」とのおしかりを受けるかもしれません。そこで、こうしたPBR引き上げの動きが優良企業も含む市場全体に広がるとどうなるのか、東証上場全銘柄のPBRが0.1ポイント単位で上昇していった時の株価への影響を試算してみました。

■株主資本に変化がないとして、PBRが0.1ポイント上昇すると、市場全体の時価総額はおおむね7.5%上昇する計算になります。つまり、日経平均に換算するとPBR0.1ポイントの上昇で31,500円の日経平均は33,859円に、同0.2ポイントで36,218円に、同0.3ポイントで38,578円まで上昇する計算になります。

■PBRの改善策は株主利益の重視や資本効率の改善、そして事業分野の見直しなど「株価対策」そのものともいえますので、株式市場全体には大きなプラスとなる可能性が高そうです。

視点(その2):業績面から見た上値余地

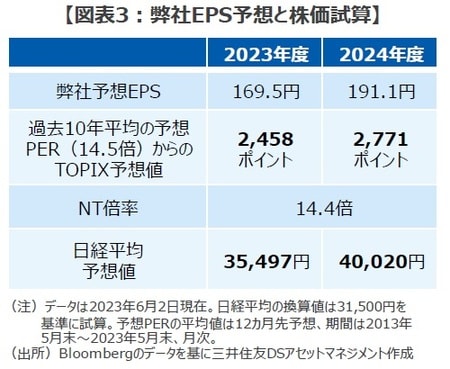

■足元で急速に上昇している日本株ですが、業績面から見た株価に割高感はそれほど感じられません。弊社ではTOPIXの一株当たり利益(EPS)について、今年度は169.5円、来年度は191.1円まで増加するものと試算しています(図表3)。これで6月2日のTOPIX終値を割った予想株価収益率(PER、株価を一株当たり利益で割った数値)はそれぞれ12.9倍、11.4倍となり、割高というには程遠い水準です。

■過去10年平均のTOPIXの12ヵ月先予想PERは、約14.5倍です。これに弊社予想EPSとNT倍率(日経平均をTOPIXで割った値)をかけると、日経平均の予想値は今年度末で35,497円、来年度には40,020円となり、4万円の大台が視界に入ってきます。

■「いやいや、海外景気も不透明だし、PERはそんなに拡大しないんじゃないの?」という方もいるかもしれません。もちろんその可能性は否定しませんが、PERを起点とした今後の上値余地は相応にあると思われます。

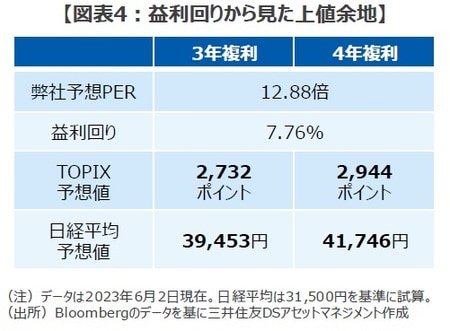

■弊社予想のEPSをもとに計算した今期のTOPIXの益利回り(PERの逆数、一株当たり利益を分子に、株価を分母に逆転させて計算する株の利回り)は+7.76%になります(図表4)。年率+7.76%の複利(利益を再投資しながら運用する場合のリターン)で運用を続けると3年間のリターンは+25.2%に、4年間では+34.9%に達しますので、日経平均は3後には39,453円、4年後には41,746円まで上昇する計算になります。

■日経平均が3万円を超えてからの相場には過熱感を懸念する声も少なくありませんが、こうした長期的な視点から株価水準を見ると、短期の値動きにはあまり過敏にならない方が良さそうです。

視点(その3):脱デフレと名目GDP

■「名目国内総生産(GDP)」という言葉をご存じでしょうか。私たちがふだんニュースでよく耳にする「実質GDP」は、経済の実力を測るために物価変動による影響を取り除いたものです。一方、長く続いたデフレ傾向の終息を受けて今注目を集めているのが、こうした「物価」の影響を取り除かない、いわば素の数値である「名目GDP」の動向です。

■デフレ傾向の終息で、日本の名目GDPは拡大傾向にあります。この名目GDPが注目を集めるのは、インフレ調整後の実質GDPよりも、企業の売上や利益をはじめとする「経済活動の規模」と、より密接な関係があるからです。

■例えば、2022年度の日本の税収は、国と地方の合計で70兆円に達する見込みです。これは、コロナ禍前の2019年度の約58兆円から約2割も高い水準です。まさにデフレ脱却による名目GDPの拡大が、課税対象となる企業の売上や利益、そして個人の収入に大きく影響した結果と言えそうです。

■このため、TOPIXの12ヵ月先予想EPSと名目GDPの推移をみると、両者は連動する傾向が強いことが確認できます(図表5)。

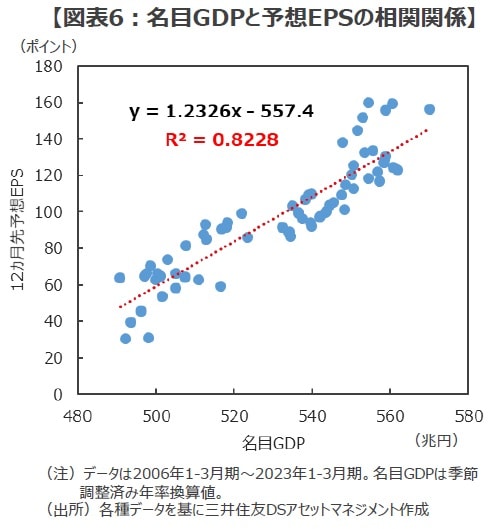

■やや専門的な分析になりますが、12ヵ月先予想EPSと名目GDPの関係を回帰分析と呼ばれる統計的な手法で分析すると、この2つの数字のつながりの深さが確認できます。両者の相関の強さを表す決定係数(相関係数の2乗)は0.8228と、一般に「極めて高い説明力がある」とされる0.8を上回っています(図表6)。

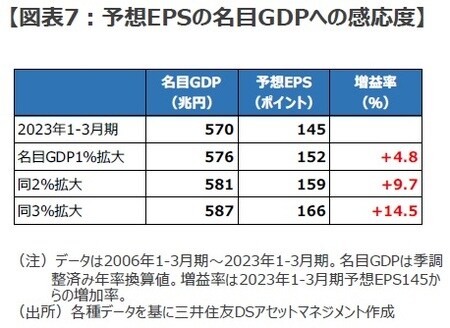

■弊社では、今後の日本の名目GDPについて、堅調な個人消費や企業による設備投資の復活に加え、マイルドなインフレが続くことで、今年度は+3.1%、来年度は+2.0%の成長が続くと予想しています。このため、今年度と来年度のTOPIXのEPSは2桁の伸びが続くものと予想しています。市場のコンセンサスは海外景気への不安もあって慎重な見方が多いようですが、デフレ脱却による名目GDP拡大のインパクトを過小評価している可能性もあります。今後、こうした市場コンセンサスが「見込み違いであった」として仮に修正されれば、株式市場は大きく上昇する可能性があるといえそうです。

まとめ

日本株の上昇が続いています。足元では、3万円を超えてからの急ピッチな上げに警戒感が広がっていますが、短期的な動きに目を奪われていると、投資判断を誤りかねないため注意が必要でしょう。今後期待される低PBR企業の経営改革や、名目GDPの拡大による企業業績の成長が続いた場合、日本株はさらに大きく上昇する可能性があります。もしこうしたシナリオが現実になると、数年後には現在の株価水準も「単なる通過点であった」と懐かしく振り返ることになるかもしれません。

(2023年6月9日)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【3万円超え】日本株はさらに大きく上昇する可能性…シン 日経平均「4万円」シナリオ(ストラテジストが解説)』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト