「5月23日~5月29日のFX投資戦略」のポイント

〈ポイント〉

・先週は、米6月利上げ予想再燃などをきっかけに、米金利が保合い上放れ、それに連れる形で米ドル/円も年初来高値更新となった

・この間の上限を突破した直後のため、米金利、米ドルとも上昇余地を探る展開が続きそう。ただ移動平均線や金利との関係からすると、140円以上は行き過ぎ懸念も強まる可能性あり

・以上を踏まえ、今週は136~141円中心の展開を想定

先週の振り返り…年初来の米ドル高値を更新

先週の米ドル/円は、ほぼ一本調子で上昇し、3月に記録した年初来の米ドル高値を更新しました(図表1参照)。

ところでこの動きは、基本的には米金利上昇に沿ったものでした(図表2参照)。米金利の上昇は、警戒された米債務上限問題への解決期待が広がったこと、そして6月の米利上げ予想が浮上した影響が大きかったでしょう。

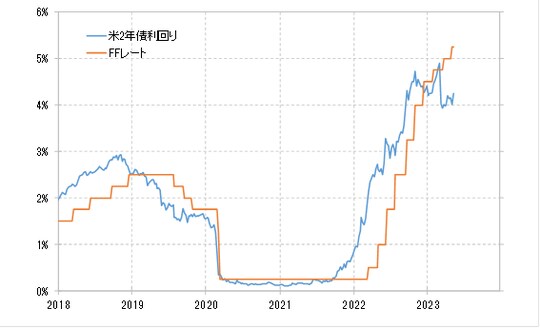

米金利のなかでも、米金融政策を反映する米2年債利回りは、3月に金融システム不安が浮上してから急ピッチで低下。一時は4%も大きく割り込み、5月に5~5.25%の誘導目標まで引き上げられた政策金利のFFレートを1%以上も大幅に下回るところとなりました(図表3参照)。

これは、FFレートが早期に大幅に引き下げられることを先取りした動きと言って良かったでしょう。一時は、「早ければ6月にも利下げ」との見方も浮上しました。

ところが、上述のように、先週にかけては「6月FOMC(米連邦公開市場委員会)でも利上げの可能性が出てきた」との見方が浮上しました。

こういったなかで、早期の大幅な利下げを先取りして大きく低下した米2年債利回りは、早期利下げ予想の「間違い」を是正するなかで上昇、それに連れる形で米ドル/円も年初来の米ドル高値更新となったのでしょう。

ちなみに米金利は、2年債利回りが3.8~4.2%、10年債利回りが3.3~3.6%といった狭いレンジを中心とした一進一退が約2ヵ月といった具合に長く続いてきましたが、先週はそれを上方向にブレークしてきました(図表4参照)。

基本的に長く続いた小動きを抜けると、溜まったエネルギーが発散されることで、それまでのレンジにはしばらく戻らず一方向に大きく動きやすくなります。その意味では、米金利は当面低下余地が限られ、上昇リスクを試す可能性があるでしょう。

これまでの米2年債利回りとの関係を前提にすると、米2年債利回りがこの間のレンジ上限の4.2%以下へしばらく戻らないなら、米ドル/円も下落余地は限られる可能性があります。

その上で、米2年債利回りが4.5%以上に上昇するなら米ドル/円は140円に届く見通しになりそうです(図表5参照)。

さらに、現在のFFレートの水準である5%まで米2年債利回りが上昇するなら、米ドル/円は145円を目指す、それが米金利との関係からの大まかな目安になるのではないでしょうか。