一括で受け取る「一時金」…非課税にできる金額が多い

毎月支給される給与は「給与所得」として、所得税や住民税が課税されています。退職金もこれと同じで、所得税や住民税の課税対象となります。

しかし、退職金を一時金として一括で受け取るときには給与所得でなく「退職所得」となります。退職金を一時金で受け取った場合は、健康保険料・厚生年金保険料・雇用保険料・介護保険料といった社会保険料もかかりません。

退職所得には「退職所得控除」が適用できるため、税金の計算のもとになる課税所得を減らせます。その結果、所得税や住民税を減らすことができます。退職所得控除は、勤続年数によって控除額が変わります。

●退職所得の計算式

退職所得の金額=(収入金額-退職所得控除)×1/2

●退職所得控除の計算式

・勤続年数20年以下:40万円×勤続年数

・勤続年数20年超:800万円+70万円×(勤続年数-20年)

※年未満の勤続年数は切り上げ

退職金が退職所得控除よりも少ない場合には、退職所得はゼロですので、税金はかかりません。退職金が退職所得控除よりも多い場合には、退職金額から退職所得控除を引いた金額に2分の1をかけた金額が退職所得となります。この退職所得に累進課税に基づいて所得税が算出されます。住民税は一律10%の金額です。

退職所得控除は、勤続年数が20年以下ならば1年増えるごとに40万円増加します。また、20年超の部分は1年増えるごとに70万円ずつ増加します。しかも、勤続年数は「年未満切り上げ」です。たとえば「38年ちょうど」で退職したら勤続年数は「38年」ですが、「38年と1日」で退職したら勤続年数は「39年」となります。

分割で受け取る「年金」…年金の支給額が多くなる

一方、年金の場合は、10年間、15年間など、一定の年数をかけて少しずつ退職金を受け取ります。このとき、まだ受け取っていないお金は勤務先が所定の利率(予定利率)で運用してくれるため、年金額が増えます。したがって、額面の総額は一時金よりも増えます。

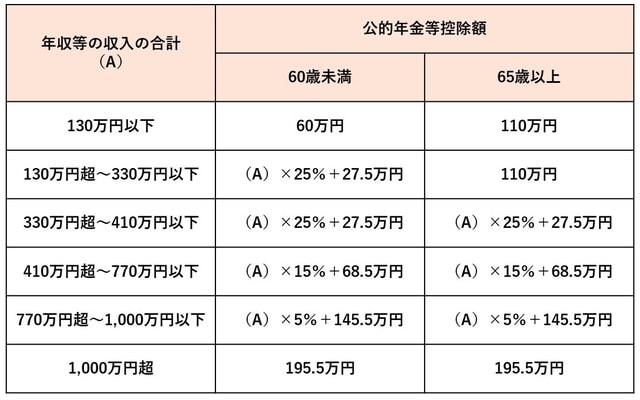

しかし、退職金を年金として受け取ると退職所得ではなく「雑所得」になるため、先に紹介した退職所得控除は活用できません。毎年の公的年金などの収入を合算した金額から「公的年金等控除」という控除を差し引いて雑所得を算出し、さらに金額に応じた所定の税率をかけ、控除額を差し引くことで所得税や住民税を算出します。

公的年金等控除の金額は、収入や年齢で変わります。

●雑所得の計算式

雑所得=年金等の収入の合計−公的年金等控除額

公的年金等控除の金額は、会社の退職金からの年金だけでなく、公的年金、iDeCo、企業型確定拠出年金の年金も含めて計算します。そのため、控除額がオーバーする方も多いでしょう。さらに、健康保険料・厚生年金保険料・介護保険料といった社会保険料も、年金で受け取る場合にはかかりますし、合計所得が多くなるほど増えます。

なお、「一時金+年金」で受け取る場合は、一時金の部分には退職所得控除、年金の部分には公的年金等控除が適用されます。

退職金の手取り額、もっとも多くなるのは?

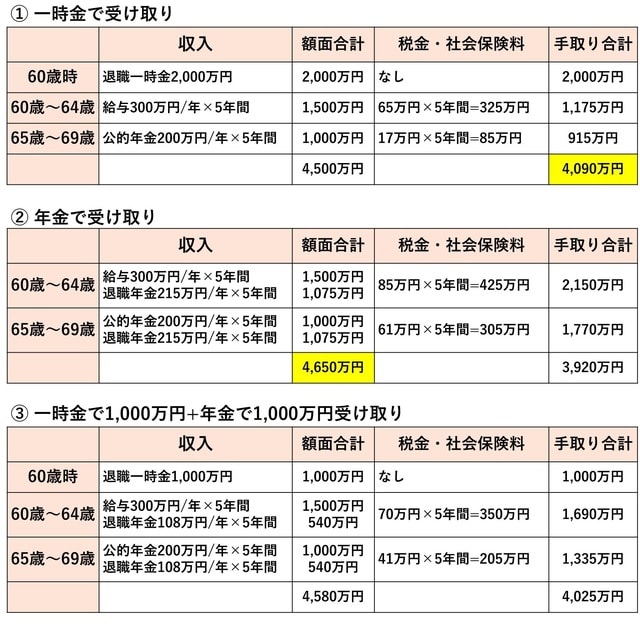

それでは、退職金の手取り額を、シミュレーションしてみましょう。シミュレーションにあたっての条件は、以下のとおりです。

●シミュレーションの条件

・東京都文京区在住

・38年間勤務・退職金2,000万円

・60歳から64歳までは再雇用制度で勤務し協会けんぽに加入(年収300万円)

・退職年金は10年間で受け取る(予定利率1.5%)

・65歳からは公的年金(年200万円)を受け取る

・所得からは基礎控除、社会保険料控除、所得金額調整控除のみを控除

以上の条件のとき、

①2,000万円を一時金で受け取った場合

②2,000万円を年金で受け取った場合

③1,000万円を一時金、1,000万円を年金で受け取った場合

の3パターンの手取りの合計は、次のようになります。

もっとも手取りが多くなるのは、①の「一時金」だとわかります。②の「年金」は支給額(額面)こそ一時金より多いのですが、税金・社会保険料が一時金の場合より多いため、最終的な手取りは一時金のほうが多くなっているというわけです。③の「一時金+年金」は、①と②の間のような結果になっています。

このシミュレーションはあくまで目安であり、自治体の社会保険料の金額や退職金・企業年金の予定利率などによって詳細は異なります。ただ、金額がいくらであっても、ここまで示したように、もっとも手取り額が大きくなるのは退職所得控除をフル活用する受け取り方となるでしょう。

「退職所得控除までは一時金で受け取り、残りは年金で受け取る」が正解

退職所得控除の力が大きいことがお分かりいただけたでしょう。退職金の手取りをもっとも大きくしたいのであれば、「一時金」で受け取るのがいいでしょう。とくに、退職金が退職所得控除より少ないならば税金はゼロですから、手取りの金額を最大化するためにも、一時金を選ぶことです。

一方で、退職金が退職所得控除よりも多い場合は、一時金だけでは税金がかかってしまいます。この場合は、退職所得控除を多少オーバーするまでは一時金で受け取り、残りは年金で受け取る「一時金+年金」を利用すれば、退職所得控除も公的年金等控除も活用でき、税額を減らせます。

また、お金の管理に自信がない、無駄遣いしてしまいそうという方は、「年金」を選ぶのも一つの手です。一時金のほうが節税効果は高くても、無駄遣いする体質であればお金がすぐになくなってしまいます。その点、年金ならば毎年一定額ずつ振り込まれるので無駄遣いもしにくく、お金を計画的に使うことができます。

このように、退職金の最善な受け取り方は、手取りの金額だけで決まるものではありません。自分の事情も合わせて考えて決めましょう。

頼藤太希

(株)Money&You 代表取締役/経済ジャーナリスト