投資の重要ポイント「リスク管理」とは?

リスク管理とはポートフォリオのリスクとリターンの目標をどの程度に設定するかという考え方です。例えば、1,000万円を一括投資したとしましょう。1年後の評価額は増えていれば増えているほど良いですよね。しかし、得られるリターンはとったリスク量にも影響されます。

一般的には、高いリターンを得ようとするほど大きなリスクをとることが必要になります。例えば、リーマンショックのような大きなドローダウンが運用中に発生した場合、損失の範囲はどの程度まで許容できるでしょうか。

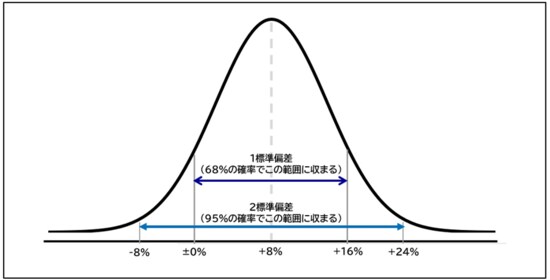

上記は、ある運用商品のリターンの分布を表した図です。リスク(標準偏差)とはリターンの分布の広がりがどの程度の大きさかを表す指標であり、1年間のリターンがどれくらいブレそうかということを示そうとするものです。

上記の図では、ある運用商品の期待リターン(将来予想される収益率)を年率8%と設定し、期待リスク(将来予想される変動幅)も同じく年率8%として作成しています。この場合、リスクとリターンが1:1の関係で、1年間のリターンが0%からプラス16%の範囲に収まる確率は約68%となります。

期待リターンが0%を下回り、マイナスになる確率は約16%(100%-68%÷2)と言えます。(想定よりも下振れ確率が大きい場合(いわゆる「テールリスク」)もあることを考慮する必要があります。)

この期待リターン8%、期待リスク8%の運用においては1年後の運用成果が95%の確率において、マイナス8%~プラス24%となるわけですが、もしこの値動きが許容できないとすれば過剰にリスクをとっているということになります。個人が許容できるブレ幅のなかで資産運用を将来に渡って継続して行うことがリスク管理の重要な点です。

日本居住者が米国株に投資するリスクを定量化する

リスクについてお話をしましたが、例えば、米国株はこの図に当てはめるとどのようになるでしょうか。日本居住者が米国株に投資を行う場合、為替リスクが発生します。

為替リスクとは為替相場の変動により、投資した外貨建て資産の円評価額(価値)が上がったり、下がったりする可能性を含むことを言います。

例えば2000年から本記事記載中の2023年1月末までのS&P500種指数では米国居住者は年率リターンが約6%、標準偏差は約20%でした。同期間で日本居住者の場合、年率リターンは約8%、標準偏差は約22%となります。

- 計算期間:1999年12月末~2023年1月末

- 上記は指数(配当込)を使用しています

- 計算結果は小数点以下を四捨五入しています

- S&P500指数は、米ドルベースの指数を使用しており、(株)GCIアセット・マネジメントが円換算しています

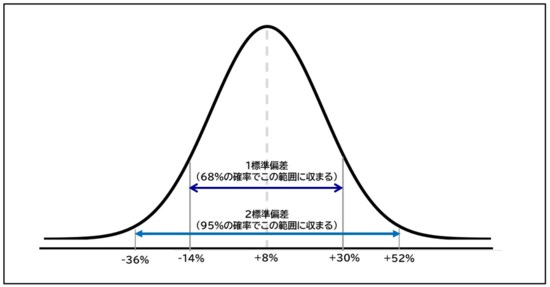

日本居住者のS&P500種指数への投資に関して、リスクとリターンを先程の標準偏差の図に当てはめてみましょう。

いかがでしょうか? ここでは簡単にするため、過去の年率リターン=期待リターンとします。先程と同じ期待リターンは年率8%ですが、ブレ幅が大きく変化したのがお分かりいただけると思います。

リスクとリターンが1:1の関係の場合、1標準偏差内に収まればプラスであったのに対して、マイナスの可能性が発生します。もちろん、テールリスクも考慮する必要があります。

実際、リーマンショックの際にはS&P500種指数の最大ドローダウンは50%を超え、資産価額が半分以下になった期間も存在しています。これは過去の話ではなく、これからも起こり得ることなのです。