●2月の日経平均は方向感の乏しい展開、ただ6割強の構成銘柄が上昇し地合いはさほど悪くない。

●市場の控えめな業績予想が相場の重し、改善には海外経済の不透明感を払拭する材料が必要。

●弊社米中経済見通しを踏まえると日経平均28,000円台乗せはまだ時間を要し新年度入り後に。

2月の日経平均は方向感の乏しい展開、ただ6割強の構成銘柄が上昇し地合いはさほど悪くない

年初からの日経平均株価の動きを振り返ると、1月4日に25,834円93銭で取引開始後、ほどなく25,661円89銭まで値を下げ、この水準が現時点での年初来安値となっています。1月5日以降は買い戻しが優勢となり、2月6日の取引時間中に27,821円22銭の年初来高値をつけました。ただ、2月の日経平均株価は、27,500円を挟んで上下する方向感の乏しい相場展開となりました。

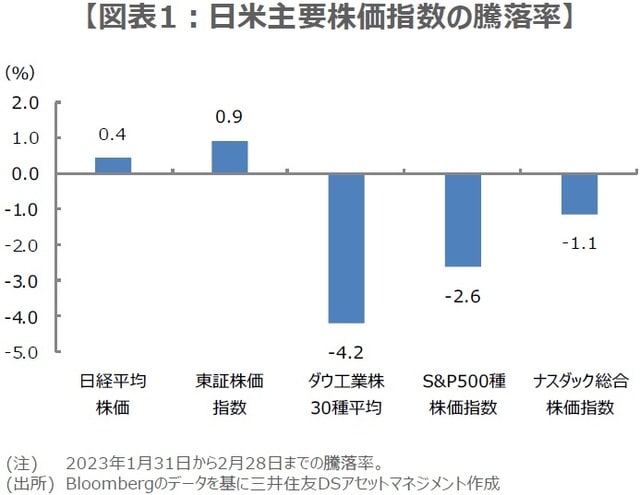

2月は、ダウ工業株30種平均など米主要株価指数が軒並み下落した一方、日経平均は膠着感の強いなかでも0.4%上昇したため、相対的には底堅い動きとなりました(図表1)。なお、日経平均株価を構成する225銘柄のうち、2月に株価が上昇したのは138銘柄、下落したのは84銘柄、変わらなかったのは3銘柄でした。上昇した138銘柄は全体の61.3%を占め、このうち上昇率が2ケタとなったのは24銘柄、全体の10.7%となりました。

市場の控えめな業績予想が相場の重し、改善には海外経済の不透明感を払拭する材料が必要

このように、日経平均株価を構成する個々の銘柄をみる限り、株価上昇の動きも相応に確認されていることから、相場の地合いはそれほど極端に悪いものではないと判断されます。ただ、米国のインフレ動向など、海外経済の先行きには依然として不透明感が残るため、これらが国内企業の業績に対する慎重な見方につながり、相場全体の重しになっていると推測されます。

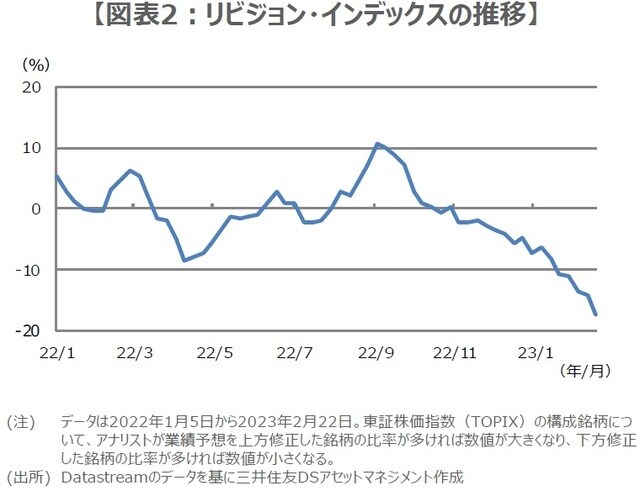

実際、アナリストによる業績予想の傾向を示す「リビジョン・インデックス」に目を向けると、足元では業績予想を下方修正した銘柄の割合が増加し続けていることが分かります(図表2)。今後、業績予想が改善するためには、やはり海外経済の先行き不透明感を払拭する材料が必要であり、具体的には、米国のインフレ沈静化と利上げ終了が見通せるような状況や、中国の景気回復が鮮明となる状況などが考えられます。

弊社米中経済見通しを踏まえると日経平均28,000円台乗せはまだ時間を要し新年度入り後に

弊社は米国経済について、インフレは最悪期を脱しており、利上げは5月終了で年内据え置きの結果、年後半に短期かつ浅い景気後退入りという見方をしています。また、中国経済については、1-3月期にコロナ禍で支出を抑えた反動の「リベンジ消費」が始まり、景気は循環的に回復すると予想しています。ただ、そのペースは、中国国内の不動産問題もあり、緩やかなものにとどまると考えています。

これらの具体的な動きが確認されるまでには、まだ時間を要すると思われ、国内企業の業績予想が改善し、日経平均株価が膠着相場を脱して28,000円台に乗せてくるのは、新年度入り後になる可能性が高いとみています。もちろん、米利上げが予想外に長期化し、中国の景気回復ペースが思ったよりも鈍ければ、日経平均株価には下押し要因となりますが、現時点ではあくまでリスクシナリオという位置付けです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『膠着が続く「日経平均株価」の“今後”を展望する【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト