「3月FX投資戦略」のポイント

〈ポイント〉

・2月の米ドル/円は、年初来の米ドル高値を更新するなど、大きく米ドル高・円安に戻す展開となっている。主因は米金利が大きく上昇したことだろう

・また、日銀の新執行部人事、いわゆる「ポスト黒田」を巡る動きも警戒されたほど円高に反応するところとならなかったことから、米ドル買い・円売りの安心感につながった可能性があった

・3月の米ドル/円は、そういった流れを引き継ぎ、132~140円中心での展開を予想

再燃した「米金利上昇=米ドル高」

今週から3月に入ります。そこで今回は、3月の米ドル/円を予想してみたいと思います。図表1は、米ドル/円に日米10年債利回り差を重ねたものです。日米10年債利回り差米ドル優位は、一時年初来の最高水準まで拡大し、米ドル高・円安を後押しした形となりました。

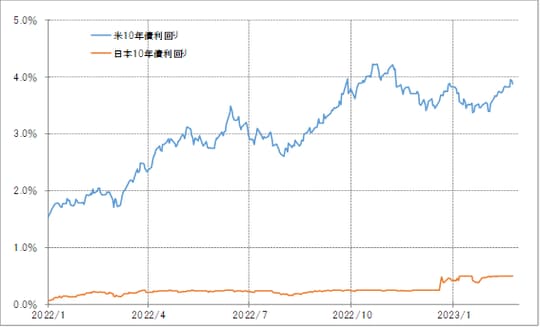

ところで、この日米10年債利回り差米ドル優位拡大は、日本の10年債利回りがほぼ横ばいとなるなかで、米10年債利回りが大きく上昇した結果として起こったものでした(図表2参照)。

米経済は、2月に発表された経済指標により、それまで展開していたインフレの是正、景気減速の動きの鈍化が確認されるところとなりました。こういったなかで、米10年債利回りも、年明け以降の低下傾向が一巡し、上昇へ向かうところとなったわけです。

上昇したのは10年債利回りといった長期金利に限りませんでした。金融政策を反映する短中期金利、たとえば米2年債利回りも大きく上昇し、一時薄れていた米ドル/円との相関関係も回復、米ドル高・円安を後押しした形となりました(図表3参照)。

米2年債利回りが上昇したのは、インフレ是正の鈍化、景気減速懸念の後退により、米利上げ見通しが上方修正される可能性が出てきた影響があったでしょう。政策金利であるFFレートの引き上げは、これまでは5月に5.25%で終了するとの見方が基本でしたが、6月にかけて5.5%まで続くといった見方に変わり始めています。