-----------------------------------

【目次】

1.東証が動いた ~上場維持の経過措置にリミット、企業価値向上を重視

2.活発化する投資ファンドによるM&A

3.期待される名目GDPの持続的な拡大

-----------------------------------

現在、日本には企業価値の向上を促すと期待される3つの追い風が吹いています。それは、①東京証券取引所(以下、東証)の対応策、②活発化する投資ファンドによるM&A、③期待される名目GDPの持続的な拡大、です。企業価値はその会社の経済的な価値を示す指標の1つとされています。ここでは株価純資産倍率(PBR)が1倍を割れている企業の行動が変わり、株主資本利益率(ROE)が向上する可能性について整理したいと思います。

1. 東証が動いた ~上場維持の経過措置にリミット、企業価値向上を重視

<(1)上場維持基準の経過措置は25年3月以降順次終了>

■1つ目の追い風は今般発表された東証の対応策です。東証は22年4月4日に、4市場を再編し、新たにプライム、スタンダード、グロースの3市場を発足*させました。東証は上場維持基準を満たしていない企業に暫定的に上場を認める経過措置を設けていましたが、その期間は「当分」の間とされていました。東証は23年1月30日にこの措置を25年3月以降、順次終了するとの対応策を公表しました。

■東京証券取引所によれば、新市場の上場企業数は22年12月現在3,805社です。内訳はプライム市場が1,838社、スタンダード市場が1,451社、グロース市場が516社です。そのうち上場基準に適合できず、経過措置が適用されている会社は全体で510社(全上場企業の13.4%)です。内訳はプライム市場269社(同市場上場企業の14.6%)、スタンダード市場200社(同13.8%)、グロース市場が41社(同7.9%)です。

《*東証の市場区分》

・プライム市場…グルーバルな投資家との建設的な対話を中心に据えた企業向けの市場

・スタンダード市場…公開された市場における投資対象として十分な流動性とガバナンス水準を備えた企業向けの市場

・グロース市場…高い成長可能性を有する企業向けの市場

<(2)PBR1倍割れ企業に開示を「強く」要請、実施時期は今年の春>

■1月30日に発表された「論点整理を踏まえた今後の東証の対応」では、①経過措置の終了時期の明確化、②中期的な企業価値向上に向けた取組の動機付け、に分けて対応を進めるとしています。②中期的な企業価値向上に向けた取組の動機付けの目的は、「上場会社の資本コストや株価・時価総額への意識改革やリテラシー向上を促し、改善に向けた取組を促進」するため、としています。目を引くのはプライム、スタンダード両市場への対応です。東証は「経営陣や取締役会において、自社の資本コストや資本収益性を的確に把握し、その状況や株価・時価総額の評価を議論のうえ、必要に応じて改善に向けた方針や具体的な取組、その進捗状況などを開示することを要請」しました。そして、「継続的にPBRが1倍を割れている会社には、開示を強く要請」すると、あえて「強く」という言葉が付されています。実施時期は23年春です。

■そもそも、経過措置の終了にリミットを設定した意味は、例えばプライム市場に上場する企業の多くがPBR1倍を割れ、資本コストを上回る投資収益率に達していないなど、企業価値、競争力の改善に向けた動きが生じていない、との危機感があると考えられます。継続的にPBR1倍を割れている会社への強い開示要請は義務ではないものの、取引所、国内外の投資家からの厳しいチェックを受けることになります。上場企業は徹底した開示と改善に向けた取り組みに対する説明が求められ、実行過程やそのスピードは常にモニタリングされることになります。

<(3)株主資本コストに対する認識を高め、ROEを向上させることが肝要>

■PBRは株価÷1株当たり純資産(=株主資本)で求められます。これをROEと株主資本コスト(r)と利益成長率(g)の関係で示すと以下のようになります。株主資本コストは株主が期待する利益率と考えることができます。

理論PBR=株価÷1株当たり純資産=1+(ROE-r)÷(r-g)

■(ROE-r)はエクイティスプレッドとも呼ばれています。エクイティスプレッドとはROEが株主が期待する利益率をどれだけ上回っているかの目安として利用されています。PBRが1倍を割れているということは、エクイティスプレッドがゼロより小さい、株主が期待している利益率を満たしていない、ということを意味します。PBRが継続して1倍を超えるためには、ROEを株主資本コスト以上に高める必要があり、その水準は概ね8%程度とみられます。エクイティスプレッドの観点から言えば、日本の企業は株主資本コストに対する認識を高め、ROEを向上させることが肝要だと思われます。

<(4)PBR1倍割れ企業が1倍となった場合の株価インパクトを試算>

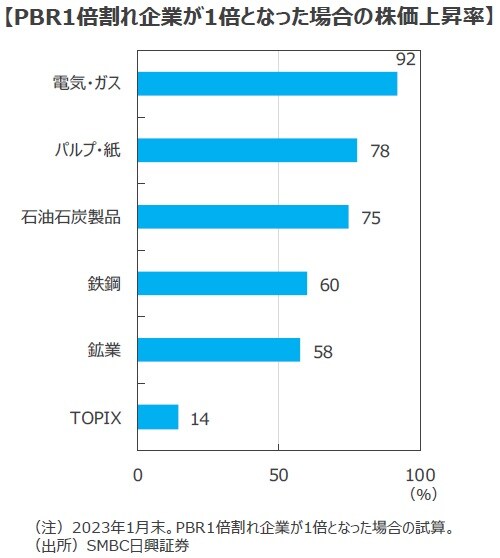

■PBRが1倍を割れている企業数の割合は、23年1月末時点で、TOPIX対象企業で53%、プライム市場で51%、スタンダード市場で64%、グロース市場で7%です。仮に、現時点で、TOPIXベースでPBR1倍割れの企業が1倍になると、TOPIXは14%ほど上昇すると試算されます。セクター別にみると、電気・ガスが92%、パルプ・紙が78%、石油石炭製品が75%など、大幅な上昇になります(SMBC日興証券試算)。PBRが1倍になるだけでこれだけの株価上昇余力があることは注目されます。今後、上場を維持するために自社株買いを含むROE改善策を実行に移すなど、企業の覚悟が問われることになりそうです。

■このように東証が打ち出した方策は、上場維持のための経過措置に明確なリミットを設定し、また、PBR1倍割れの企業に対しては開示を強く要請したことなどで、これまで以上に企業の意識改革を促すものです。企業は東証に加え、投資家からもモニタリングを受けることとなり、企業価値向上の加速が期待できそうです。

<(5)PBR1倍は通過点に過ぎない。グローバルでの差は歴然>

■PBR1倍割れ企業が1倍台を目指す方向に舵を切れば、低位株の多いセクターの株価に大きなプラスの影響があることがわかりました。

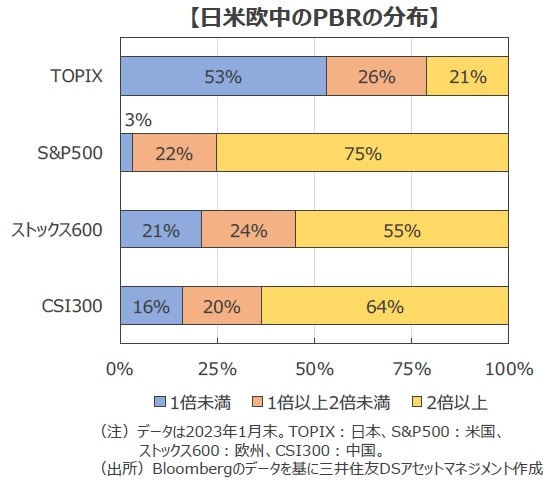

■しかし、その一方、米欧中の主要指数でPBRの分布をみると、日本とグローバルの差は歴然です。特に、PBR2倍以上の割合は日本が21%ですが、米国で75%、欧州で55%、中国で64%に達しています。

■東証が発表した対応策はPBR1倍割れの企業に対する意識改革を促すものです。合わせて市場では、PBRがすでに1倍台となっている企業群がどのように行動するかにも注目が集まりそうです。

2. 活発化する投資ファンドによるM&A

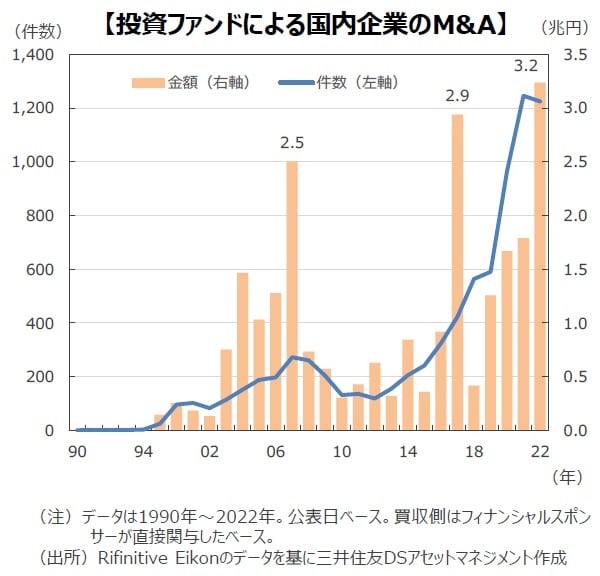

■企業が自社の価値を高める動きに拍車がかかると考える2つ目の追い風が、活発化する投資ファンドによるM&Aです。投資ファンドによる日本企業へのM&Aは、18年をボトムに再び増加傾向にあります。22年の投資ファンドによるM&Aの取引総額は3.2兆円で、東芝メモリ株式会社(現キオクシア株式会社、買収金額2兆円)が買収された17年の2.9兆円を上回り、過去最高を更新しました。22年は低金利環境のもと、資金調達が容易であることに加え、大幅に円安が進んだことで、日本企業は取得しやすい対象だったと考えられます。

■内訳をみると、工業が全件数の11%、取引総額の35%を占めました。最大は日立物流(工業)の7,686億円でした。取引総額のシェアは2位がヘルスケアで22%、ハイテク、金融がそれぞれ11%と多くを占めました。

■PBR1倍は企業の解散価値と株価が同じことを意味するとも言われ、1倍割れは市場価値がそれを下回ることになります。しかし、企業の実態としての価値が高ければ、買収の対象となりやすく、解散価値に比べ割安な価格で買いつけられ、経営権も奪われかねません。売り手を探すにしても、独自経営を続けるにしても、M&Aが増加する中で企業価値を高める必要性があるとの認識が経営者の間で広まると思われます。

3. 期待される名目GDPの持続的な拡大

<(1)サービス消費の回復はこれから>

■3つ目の追い風は日本を取り巻く経済的環境の変化です。資源価格の高騰を受け、日本の物価も上昇率が加速しています。今後は、米景気とドル、日銀新総裁に植田氏が就任した後の金融政策の見直し、日本のインフレ動向と春闘等の組み合わせによって、環境は変化すると考えられます。ただ、ウィズコロナの生活様式が広がる中で、感染拡大による人流への打撃も限定的で、個人消費はかろうじて底堅く推移しています。また、企業の設備投資計画も堅調で、ペントアップディマンドや脱炭素・デジタル化が追い風になっていると見られます。22年10月より、水際対策が緩和されたことで、インバウンド消費も急ピッチで回復しています。ウィズコロナに伴うサービス消費の回復は欧米に比べると遅く、日本の回復余地は引き続き大きいと期待されます。

<(2)名目GDPの持続的な拡大に期待>

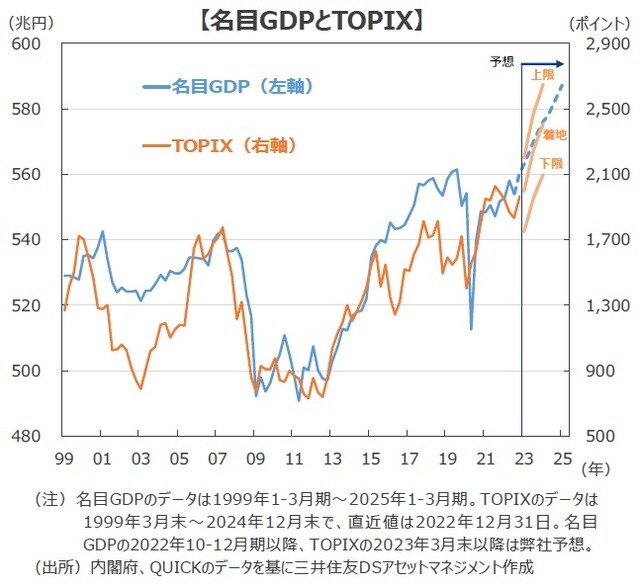

■今後数年を見通すと日本経済の成長は続くと予想しています。弊社は日本の実質GDP成長率を22年度が前年比+1.7%、23年度が同+1.1%、24年度が同+1.0%と予想しています。物価も緩やかながらプラスで推移すると予想され、名目GDP成長率は22年度が同+1.9%、23年度が同+2.3%、24年度が同+1.9%と予想しています。名目ベースで2%前後の成長が続くことで、22年度以降の名目GDPの規模は過去最高となった19年度を更新する見通しです。

■名目GDPとTOPIXは総じて連動する傾向があります。名目GDPが企業利益の総額に近い動きとなることやTOPIXが企業の時価総額を指数化したものであることから、比較的連動しやすいと考えられます。ただ、TOPIXは世界の株式市場の変動の影響を受けるため、経済の変動とは別の要因で動くことがあり、局面によっては乖離する場面も見られます。

<(3)企業価値の向上で株価上振れも>

■弊社は24年3月末の株価水準をTOPIXが2,410、日経平均株価が3万3,600円と想定しています。これは経済と企業業績の堅調な伸びを前提としています。

■株価は企業業績の伸びとともに株価収益率(PER)の拡張によっても上昇します。今回見てきたように、①東証が上場維持の経過措置に明確なリミットを定めた、②投資ファンドによるM&Aが活発化している、③名目GDPの持続的な拡大が期待される、といった3つの追い風によって、日本における企業価値が高まるチャンスが到来していると考えられます。

■今後、PBR1倍割れの低位株が見直される可能性が高まると考えられ、さらに幅広い企業でROEが向上するとの期待が高まれば、PERの拡張に弾みがつく可能性があります。ROEの向上、PERの拡張などを背景に株価が上昇すれば、TOPIXで上限2,650、日経平均株価で同3万7,100円が視野に入るとみられます。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日本株 ~プライム市場生き残りへ。企業の課題(ROE向上など)待ったなし【マーケットのプロが解説】』を参照)。

三井住友DSアセットマネジメント株式会社