●日銀は、長期金利の許容変動幅を維持し緩和継続へ、23年度以降の物価見通しも2%未達。

●共通担保資金供給オペ拡充でYCC維持を狙うも効果は金融機関の動きを見極める必要がある。

●長期金利は着地点を探り、米国要因でドル安・円高地合い継続、日本株は上値の重い展開か。

日銀は、長期金利の許容変動幅を維持し緩和継続へ、23年度以降の物価見通しも2%未達

日銀は、1月17日、18日に開催した金融政策決定会合で、大規模な金融緩和の維持を決定しました。長短金利操作(イールドカーブコントロール、YCC)における10年国債利回りの許容変動幅についても、上下0.5%程度で据え置きました。市場の一部には、先月に引き続き変動幅を再拡大するのではないかとの見方もありましたが、大方の予想通り変更はありませんでした。

同時に公表された「経済・物価情勢の展望」(展望レポート)では、生鮮食品を除く消費者物価指数の見通しが上方修正されました。2022年度は昨年10月公表時点の2.9%から3.0%に、2024年度は1.6%から1.8%に引き上げられ、2023年度は1.6%のまま据え置きとなりました(いずれも政策委員見通しの中央値)。2023年度以降の見通しは、依然2%の物価目標を下回っており、これが緩和継続の理由の1つになっていると思われます。

共通担保資金供給オペ拡充でYCC維持を狙うも効果は金融機関の動きを見極める必要がある

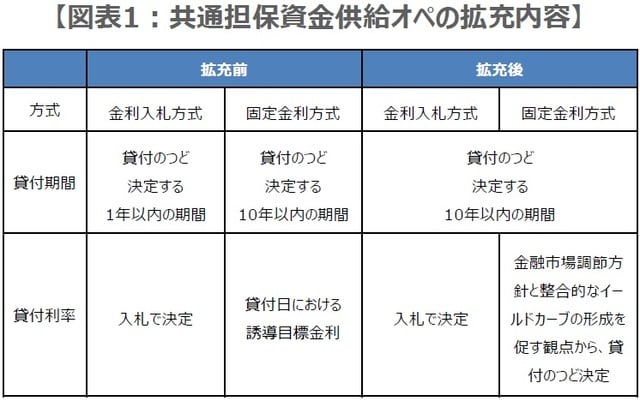

また、日銀は今回、「共通担保資金供給オペ」の拡充を決定しました。共通担保資金供給オペとは、日銀が国債や社債などの担保を差し入れた金融機関に資金を貸す公開市場操作のことです。これまでは、短期金利を押し下げる手段として、期間の短い年限で実施されてきましたが、今回の拡充で、より長い期間の資金を、柔軟な金利決定により、供給することができるようになります(図表1)。

(出所)日銀の資料を基に三井住友DSアセットマネジメント作成

例えば、金融機関が共通担保資金供給オペを通じて低利の資金を調達し、利回りの高い国債で運用すれば、利益を得られる機会が生じます。この場合、日銀ではなく金融機関が国債の買い手となることで、利回りの低下が期待されます。そのため、今回の制度拡充は、日銀にとってYCCの枠組みを維持する狙いがあると考えられますが、効果については、金融機関の実際の行動を見極める必要があります。

長期金利は着地点を探り、米国要因でドル安・円高地合い継続、日本株は上値の重い展開か

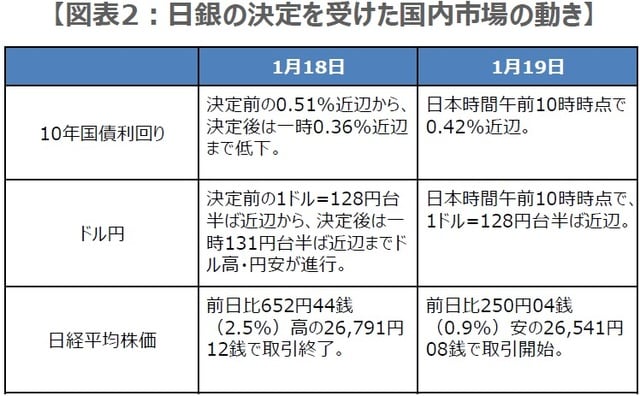

日銀が金融緩和の維持を決定した直後、国内市場は長期金利低下、円安、株高で反応しましたが、その後の動きをみると、一時的なものにとどまったように思われます(図表2)。今回の決定会合の内容を踏まえると、日銀は少なくとも黒田総裁の任期中は異次元緩和を維持する公算が大きいと推測されます。ただ、市場の歪みは是正されていないため、緩和修正の思惑は、市場にくすぶり続けるとみられます。

国内の長期金利は、当面落ち着きどころを探る展開が予想され、また、米国での利上げ減速ペースや利上げ終了時期、景気減速度合いが引き続き焦点となるなか、ドル円はドル安・円高の地合い、日本株は上値の重い展開が、それぞれ見込まれます。なお、ロイター社は1月17日、日銀の正副総裁人事案が2月10日に国会提示の方向で調整中と報じており、日銀の金融政策を見通す上での重要材料として、市場の注目が集まっています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日銀は「緩和継続」を決定 ~市場への影響について考える【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト