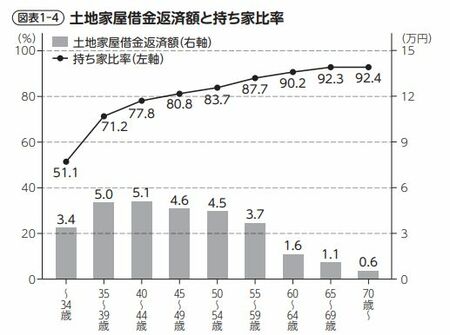

持ち家比率と住宅ローンの関係性

実際に、持ち家比率は年齢が上がるにつれて上昇する[図表1‐4]。34歳以下の年齢階層で51.1%であったものが、40代後半で80%、60代前半で90%を超える。そして、最終的には大半の家庭で家を保有するという選択をしていることがわかる。データからは、持ち家比率が住宅購入適齢期といわれる30代や40代を過ぎても年齢とともに緩やかに上昇する様子が見受けられる。

40代後半で80.8%だった持ち家比率が60代後半で92.3%まで上昇するように、住宅購入の判断が遅すぎるということはない。子育てがひと段落したのちに、身の丈に合った小さな住宅を購入するという選択も十分に合理的なのである。

住宅ローンの平均返済金額は、30代後半から40代前半の5万円程度をピークに下がっていく。住宅ローンの支払金額は定年後の減少が著しく、60代前半は月1.6万円、60代後半が同1.1万円、70代以降は住宅ローンを返済している人はほとんどいない。

現在のシニア世代は住宅バブルの真っ只中に住宅を購入した人も多く含まれる。それでもなんとか住宅ローンは払い終えている人がほとんどなのである。なお、この数値は住宅ローンがある人もない人も含めた平均金額である。

また、住宅に関係する費用は住んでいる地域の特性に大きく左右されるが、当然、数値には都市に住む人も地方に住む人も含まれている。

高齢期に住宅ローンの支払いが少ない理由は、多くの人は住宅ローンの早期返済を行っており、現役時代に債務を返し終わるからである。住宅金融支援機構「住宅ローン貸出動向調査」によれば、2019年度の住宅ローンの約定貸出期間は27.0年であるのに対し、完済債権の貸出後経過期間は16.0年であった。

近年は資産価格の高騰や金利の低下による影響などから、住宅ローンの返済期間は長くなる傾向にあるが、現状では多くの人が20年以内には借入金を返し終えていることがわかる。

高齢期に資産性のある住宅を所有しておくことは、自宅を担保に老後にかかる資金の借り入れを行う「リバースモーゲージ」による住宅資産の活用など、いざ高齢期に資金が足りなくなってしまった場合の保険にもなる。稼得収入があるうちに自身の経済状況と相談しながら、住居保有の是非を適切に判断することが必要だろう。