定年後は教育費から解放され、生活費がぐっと下がる

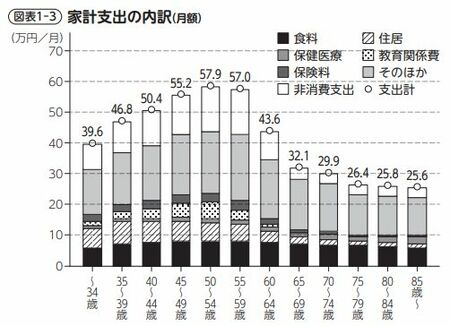

[図表1‐3]は、総務省「家計調査」から、二人以上世帯の一月当たりの平均支出額を年齢階級別に取ったものである。64歳までは勤労世帯の家計収支を、65歳以降は無職世帯の家計収支を取ることで、65歳で引退すると仮定した生涯の家計支出の全体像を分析していく。

家計支出額は34歳以下の月39.6万円から年齢を重ねるごとに増大し、ピークは50代前半の月57.9万円となる。人生の前半から中盤にかけての時期は、家族の食費に教育費、住宅費、税・社会保険料ととにかくお金がかかる。

その後は、50代後半まで家計支出は高い水準を維持しつつ、60代前半以降で減少していく。最も減少幅が大きいのは50代後半から60代前半にかけて。定年を境に、月57.0万円から43.6万円と支出額が減る。60代前半以降も家計支出は減少を続け、60代後半時点で月32.1万円、70代前半時点で29.9万円まで出費は少なくなる。それ以降も緩やかに家計支出は減少、70代後半以降は月26万円程度で安定して推移するようになる。

支出額の減少に最も大きく寄与しているのは、教育に関する費用である。家計調査では授業料や入学金、塾などの補助教育費などの「教育費」に、定期代、かばんや文房具、遊学中の仕送り金などの間接的な経費を合わせたものが「教育関係費」としてまとめられている。

教育関係費は、50代前半で月5.1万円だったものが、50代後半で月3.3万円、60代前半で月0.8万円まで減少し、それ以降はほぼゼロになる。これは定年前後以降の家計支出額減少分の大きな部分を占める。長年家計の悩みの種であった教育に関する費用から解放され、生活費がぐっと下がるのである。

持ち家比率が上昇し、住宅費負担がなくなる

そして、もう一つ定年後の生活水準に大きくかかわる項目に、住宅関連費用がある。

住居については、持ち家の購入が良いか、それとも借家住まいが良いかは、一概に甲乙つけがたい問題でもある。持ち家には住宅ローンさえ払い終えれば自身の資産になるというメリットがある一方、借家にもライフスタイルに合わせて自由に住居を変えることができるというメリットがあるなど、それぞれに一長一短がある。

ただ、こうした中、定年後の家計を展望してわかることは、結果的には人生の最終期に持ち家を所有していることは、概ね良い選択になるということである。

その根拠は、住居非保有者の家計支出の内訳をみるとわかる。[図表1‐3]では、住宅保有者を含む全世帯の支出の平均値を表しているため、家計支出に占める住居費の割合は小さい。しかし、借家の人に限定して家賃に関する費用を算出すると、65~74歳でその額は月5.1万円に上る。月5万円程度の支出というのは、高齢期の家計にとってはかなり大きい。高齢になって働けなくなる時を想定すれば、できる限り家賃はかからない状況にしておくことに越したことはない。