不動産所得はどのように計算・算出する?

「不動産所得」とは、不動産の貸付けによる所得をいいます。船舶や航空機は動産ですが、この貸付けによる所得も不動産所得として取り扱われます。

不動産所得の金額は、一年間の収入金額から必要経費を控除して計算されます。青色申告をおこなっている場合、この不動産所得の金額から、一定額を青色申告特別控除額として控除することができます。

収入金額には、地代・家賃・駐車場の賃料、返還しなくてもよい権利金や礼金、契約更新するときの更新料、共益費などがあります。返還しなければいけない敷金・保証金は収入金額に入りません。

一方、「必要経費」とは、不動産の貸付けに係る収入を得るために必要となる費用です。

たとえば、固定資産税や都市計画税、減価償却費、広告宣伝費、火災保険料、不動産の管理費・修繕費、支払地代、人件費などがあります。

★アメリカと日本の資産形成の考え方の違いはこちらをチェック

【家庭科/資産形成】アメリカ人の老後資金蓄えは日本人の3倍多いワケ【第5話】

「青色申告特別控除」とはなにか?

不動産所得が事業的規模の賃貸経営によるものである場合、青色申告の特典が認めらます。

この事業的規模とは、具体的に、アパートやマンションの場合は10室以上、一戸建ての場合は5棟以上の貸付けをおこなっているような規模です。

これを「5棟10室基準」といいます。

事業専従者控除、青色事業専従者給与の適用を受けるためには、事業的規模の賃貸経営をおこなっていなければいけません。

特典の一つである青色申告特別控除とは、事業的規模の賃貸経営をおこなっていて、不動産所得の計算を正確におこなった場合、税金を安くしてくれる制度です。すなわち、複式簿記で会計記帳をおこない、貸借対照表と損益計算書を作成して、期限内に申告した場合は、所得から55万円を控除することができます。

また、電子帳簿保存またはイータックスによる電子申告をおこなう場合は、所得から65万円を控除することができます。

事業専従者の給与

生計を同じくする親族に対して給料を支払った場合は、原則として必要経費に入れることはできませんが、一定要件を満たす場合については、必要経費に入れることができます。これが「事業専従者控除」と「青色事業専従者給与」です。

事業専従者控除とは、白色申告の場合、一定の要件を満たした親族への給料の支払いにおいて認められている控除です。実際に支払った給料ではなく、一定の金額を必要経費とみなして控除します。

一方、青色事業専従者給与とは、青色申告の場合、一定の要件を満たした親族への給料の支払いにおいて認められる控除です。実際に支払った給料の金額が適正であれば、その全額を必要経費とすることができます。

ただし、青色事業専従者給与に関する届出書を税務署に提出しておかなければいけません。

青色事業専従者給与、青色申告特別控除を活用できることは事業所得と同様です。所得税を減らす効果があるため、不動産オーナーなら、節税手段としてしっかりと覚えておく必要があります。

減価償却費…土地以外の固定資産に適用

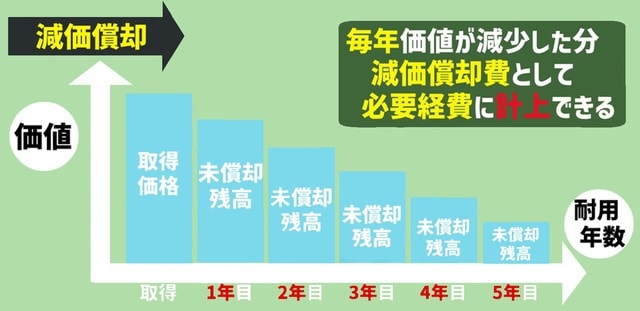

土地以外の固定資産は、時の経過によって、価値が減少します。

たとえば、建物、建物附属設備、機械装置、車両運搬具、工具・器具・備品などです。

これらの資産の価値の減少に応じて、資産の取得価額を耐用年数にわたって各年度の必要経費として配分する手続きを減価償却といいます。減価償却の手続きによって毎年計上される減価償却費は、必要経費となります。

耐用年数は、木造の場合22年、鉄筋コンクリートの場合47年となっています。

減価償却の方法には「定額法」と「定率法」の2つがあります。

定額法とは、耐用年数にわたって減価償却費が毎年一定となるように計算する方法です。

これに対して、定率法とは、資産の未償却残高に一定の償却率をかけて計算する方法です。

納税者が選択した減価償却の方法は税務署長に届出なければなりません。個人の所得税の申告において届け出をおこなっていない場合、定額法によることになります。

ただし、1998年4月1日以後に取得した建物、2016年4月1日以後に取得した建物附属設備および構築物は、定率法を選択することができないため、定額法が適用されることになります。

★不動産賃貸業の減価償却・修繕費はこちらをチェック

【不動産所得】不動産賃貸業の所得の計算、減価償却や修繕費まで解説!

「資本的支出」と「修繕費」

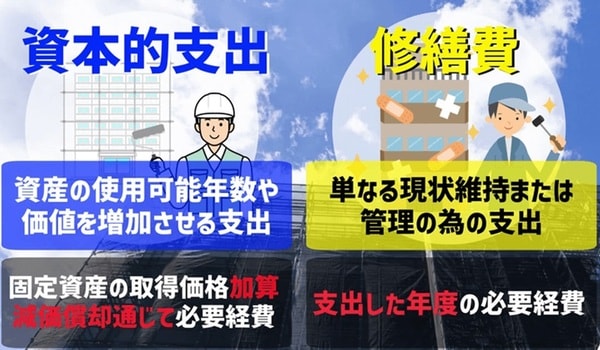

建物の修理、改良などの名目をもってなされる支出は、「資本的支出」と「修繕費」に区別されます。

資本的支出とは、その資産の使用可能年数を延ばすほどに価値を増加させるような支出をいいます。これは固定資産の取得価額に加算され、減価償却を通じて必要経費となります。

それに対して、修繕費とは、単なる現状維持または管理のための支出をいいます。これはその支出した年度の必要経費となります。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★障害年金の受給要件はこちらをチェック

【障害基礎年金と障害厚生年金】受給要件と年金額は?【FP3級】

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<