●来年の世界経済は成長率鈍化も深刻な不況は回避、ただ見通しに対するリスクの見極めが必要。

●米景気は業種の物色動向などから減速初期の段階に、日本株をみる上でまずはこの確認が大切。

●日本株はやや慎重さが必要だが、弊社の経済予想と株価の長期トレンドから過度な悲観は不要。

来年の世界経済は成長率鈍化も深刻な不況は回避、ただ見通しに対するリスクの見極めが必要

今回のレポートでは、今後のマーケットをみる上での注目点を整理し、日本株の先行きを展望します。はじめに、世界経済の成長率について、弊社は2022年が前年比+3.1%、2023年は同+2.4%とみています。米欧を中心に、利上げの累積効果が顕在化し、成長率は大きく減速する見通しです。ただ、資源高の影響を和らげるため、多くの国が補助金の支給など財政政策を実施しており、深刻な不況には至らないと予想しています。

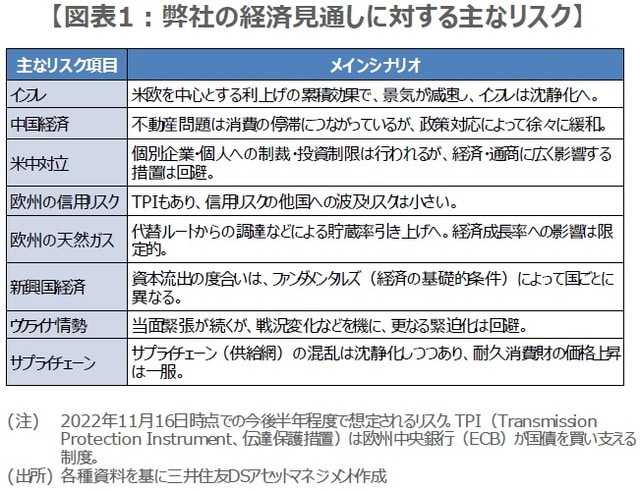

なお、経済見通しに対する主なリスクと、弊社の見解をまとめたものが図表1です。それぞれのリスクがメインシナリオに沿ったものとなれば、米国の経済成長率は、2022年が前年比+1.9%、2023年が同+0.8%となり、利上げによる景気減速で、物価は緩やかに低下していくと考えています。また、日本は2022年度が前年度比+1.7%、2023年度が同+1.0%で、海外の景気減速により、2023年度の経済成長率と物価の伸びは鈍化すると見込んでいます。

米景気は業種の物色動向などから減速初期の段階に、日本株をみる上でまずはこの確認が大切

次に、株式市場の先行きについて、これらマクロ経済の見通しを前提に考えてみます。景気は一般に、景気の山→減速初期→減速後期→景気の谷→回復初期→回復後期→景気の山、という順に循環します。減速初期では、GDPの減少、物価の高止まり、利回り曲線(イールドカーブ)は右肩下がり(逆イールド)という現象がよく観測され、株式市場では、エネルギーや生活必需品、ヘルスケアや公益事業が物色される傾向がみられます。

そこで、米国経済に目を向けると、2022年3月の利上げ開始後、逆イールドが発生し、物価の高い伸びが続いています。また、S&P500種株価指数の11業種について、2022年2月28日から直近までの上昇率をみると、エネルギー、ヘルスケア、公共事業が上位に位置しており、米国の景気は、減速初期にあると考えられます。日本株を見通す上では、このような米国の景気と株式市場の現状を確認しておく必要があると思われます。

日本株はやや慎重さが必要だが、弊社の経済予想と株価の長期トレンドから過度な悲観は不要

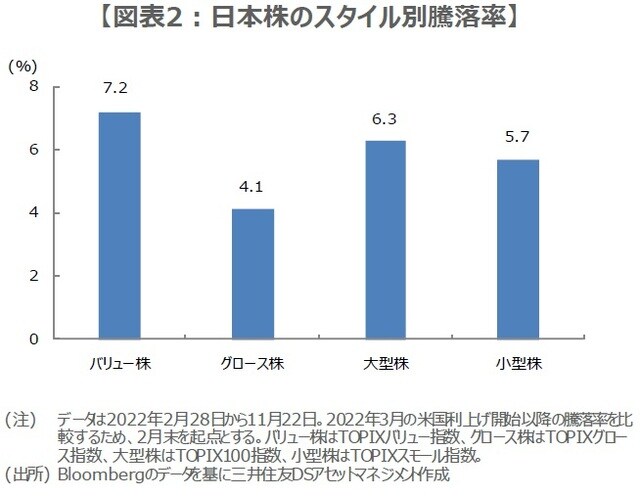

以上より、2023年にかけて、世界経済の成長率が鈍化する見通しであることや、米国景気が現在の減速初期から減速後期に進む可能性が高いことを踏まえると、日本株の今後については、少し慎重な見方が必要と考えます。日本株についてスタイル別に、2022年2月28日から直近までの上昇率をみると、グロース株よりもバリュー株、小型株よりも大型株が上回っていることが分かります(図表2)。

足元の日本株も、やや保守的な物色の様子がうかがえ、このような状況は、今しばらく続くことが予想されます。ただ、前述の通り、世界経済は深刻な不況には至らないとみており、また、日経平均株価は、2012年のいわゆるアベノミクス相場以降、長期上昇トレンドが続いているため、当面は保守的な投資姿勢が必要と思われるものの、日本株の先行きを過度に悲観することはないと考えています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『今後のマーケットをみる上で注目すべき点と「日本株」の展望【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト