●10月コア指数の前年比伸び率は40年8ヵ月ぶりの水準に達したが日銀は異次元緩和を継続中。

●黒田総裁は賃金上昇を伴う物価上昇まで緩和継続を明言、10年国債利回りへの上昇圧力増。

●YCCで市場にゆがみもみられ緩和修正第一歩は許容変動幅拡大か、ただ時期は24年4月頃に。

10月コア指数の前年比伸び率は40年8ヵ月ぶりの水準に達したが日銀は異次元緩和を継続中

総務省が11月18日に発表した10月の消費者物価指数は、変動の大きい生鮮食品を除く総合指数(コア指数)が前年同月比で3.6%上昇しました。伸び率は、市場予想(同3.5%上昇)を上回り、1982年2月(同3.6%)以来、40年8ヵ月ぶりの水準に達しました(図表1)。資源価格の高騰や円安の進行で、食料品などに値上げの動きが広がっており、改めてコストプッシュ型の物価上昇の継続が確認される結果となりました。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

このような状況下、日銀は「長短金利操作付き量的・質的金融緩和」を継続しています。長短金利操作(イールドカーブ・コントロール、YCC)では、日銀当座預金の政策金利残高に-0.1%を適用する一方、10年国債利回りがゼロ%程度で推移するよう、上限を設けず必要な金額の長期国債を購入しています。また、ETFやJ-REITなどの資産買い入れも、基本方針に変化はありません。

黒田総裁は賃金上昇を伴う物価上昇まで緩和継続を明言、10年国債利回りへの上昇圧力増

日銀の黒田東彦総裁は10月28日、金融政策決定会合終了後の記者会見で、国内の物価上昇について、国際商品市況や円安の影響で輸入品価格が上昇していることを指摘し、年明け以降はこうした要因が薄れ、コア指数の中心的な見通しは来年度以降、1%台半ばになるとの見解を示しました。また、日銀としては賃金の上昇を伴う形で、物価目標を持続的・安定的に実現できるよう金融政策を行っていくと明言しました。

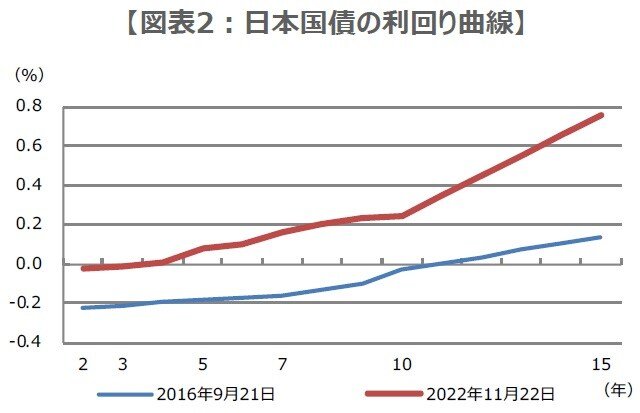

現行の長短金利操作付き量的・質的金融緩和は、2016年9月に導入が決定され、6年以上が経過しています。日本国債の利回り曲線(イールドカーブ)の変化は図表2の通りで、上方シフトの動きが鮮明です。なお、YCCにおける10年国債利回りの操作目標はゼロ%程度ですが、上下0.25%の変動が許容されており、2022年11月22日時点の10年国債利回りは0.24%台と、上限付近に達しています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

YCCで市場にゆがみもみられ緩和修正第一歩は許容変動幅拡大か、ただ時期は24年4月頃に

ただ、改めて2022年11月22日時点のイールドカーブをみると、きれいな右肩上がりの形状にはなっていないことが分かります。これは国債利回り全体に上昇圧力が強まるなか、期間10年の利回りはYCCによって低め(価格は高め)に誘導されているためです。その結果、最近では、長期金利の指標となる新発10年物国債の取引が成立しない日が散見されるようになり、日銀以外の買い手が不在という市場のゆがみが浮き彫りになっています。

そのため、弊社では、日銀の緩和修正の第一歩は、許容変動幅の拡大(上下0.25%から0.50%)と考えています。時期としては、海外の景気減速が見込まれる2023年度中の実施は難しく、海外の景気が落ち着く2024年4月頃を予想しています。なお、金融引き締めの印象が強い修正(マイナス金利の解除や、YCCで操作目標とする長期金利の年限短期化)は、物価目標の持続的・安定的な実現が見通せるようになってからの判断と思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『国内でも物価が上昇するなか「日銀の異次元緩和」を再考する【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト