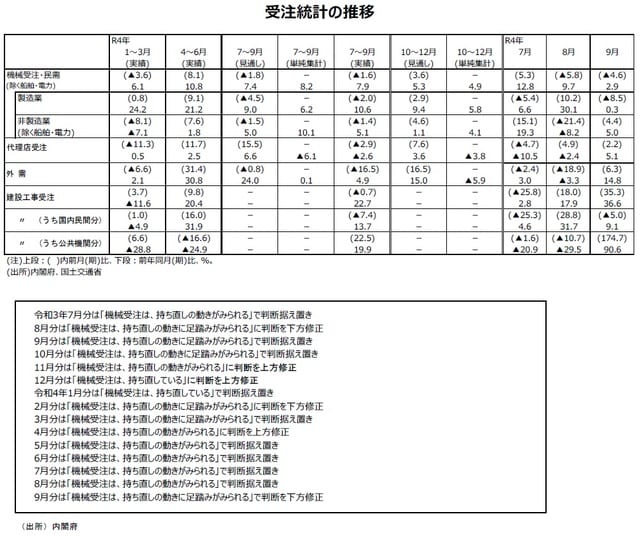

9月分機械受注(除船電民需)は前月比▲4.6%と8月▲5.8%に続き2ヵ月連続減少

製造業・前月比▲8.5%と2ヵ月ぶり減少、非製造業は前月比+4.4%と2ヵ月ぶり増加

3ヵ月移動平均▲1.8%と6ヵ月ぶり減少。「持ち直しの動きに足踏みがみられる」に下方修正

10~12月期見通し前期比+3.6%は各月前月比+4.5%必要。前月比+2.6%までなら減少に

●9月分機械受注(除く船舶電力の民需ベース、以下、除船電民需と表記)の前月比は▲4.6%と、2ヵ月連続の減少になった。3ヵ月移動平均は前月比▲1.8%と6ヵ月ぶりの減少に転じた。また、機械受注(除船電民需)の前年同月比は+2.9%で18ヵ月連続の増加になった。

●機械受注(除船電民需)の大型案件は、前回8月分では、製造業の非鉄金属で1件(原子力原動機1件)だった。今回9月分では、製造業の化学工業で1件(火水力原動機1件)だった。

●9月分製造業の前月比は▲8.5%と2ヵ月ぶりの減少になった。9月分の製造業では17業種中、パルプ・紙・紙加工品、情報通信機械など11業種で増加した。一方、非鉄金属、「その他輸送用機械」など6業種が減少した。

●9月分非製造業(除船電民需)の前月比は+4.4%と2ヵ月ぶりの増加になった。電力業の大型案件は8月分では1件(火水力原動機)だったが、9月分では該当なしだった。その影響もあり、電力業の前月比は▲29.4%と2ヵ月ぶりの減少となった。8月分の船舶・電力を含む非製造業全体では前月比▲3.8%と2ヵ月連続の減少となった。非製造業12業種中、不動産業、情報サービス業などの7業種が増加で、電力業、運輸業・郵便業などの5業種が減少となった。

●大型案件は、前回8月分では、全体で3件だった。前述の2件(非鉄金属、電力業)の他、官公需の地方公務で1件(その他産業機械1件)であった。今回9月分では、全体で6件だった。前述の1件(化学工業)の他は、官公需で3件(防衛省で航空機1件、地方公務で化学機械の2件)と、外需で2件(電子計算機等、火水力原動機)だった。

●中小企業の動きを反映している部分がある代理店受注は9月分前月比+2.2%と2ヵ月連続の増加となった。前年同月比は+5.1%と4ヵ月ぶりの増加になった。

●外需は、9月分の前月比が+6.3%と5ヵ月ぶりの増加になった。前年同月比は+14.8%で2ヵ月ぶりの増加になった。

●内閣府の基調判断の推移をみると、21年8月分・9月分・10月分では「持ち直しの動きに足踏みがみられる」であった。11月分では「持ち直しの動きがみられる」に、さらに12月分では「持ち直している」に上方修正され、22年1月分では判断据え置きとなっていた。しかし、2月分では「持ち直しの動きに足踏みがみられる」に判断が下方修正され、3月分でも前月比は増加に転じたものの、3ヵ月移動平均の前月比が減少であることなどから、判断据え置きになった。4月分では、「持ち直しの動きがみられる」へと4ヵ月ぶりに上方修正され、5月分・6月分・7月分・8月分と、「持ち直しの動きがみられる」の判断が継続したが、今回9月分では「持ち直しの動きに足踏みがみられる」に判断が下方修正された。

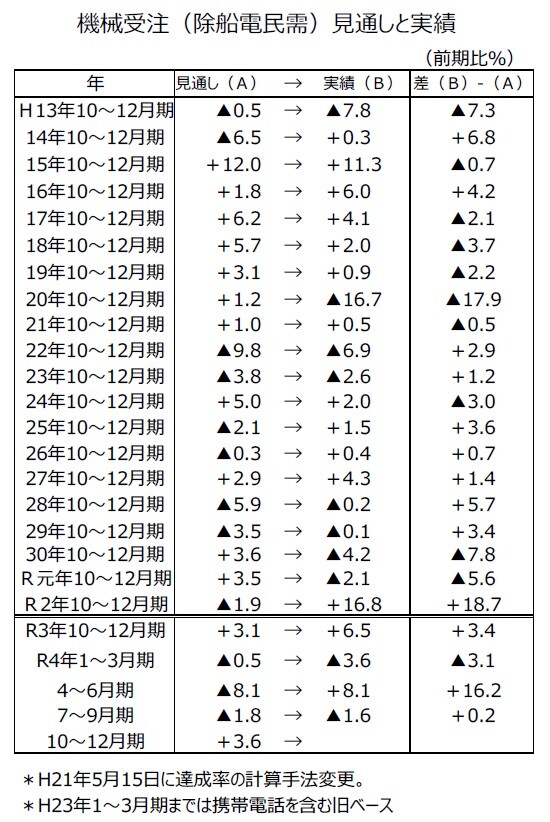

●機械受注(除船電民需)7~9月期の前期比見通しは▲1.8%であったが、実績は▲1.6%と僅かに上振れた。前期比実績は09年(平成21年)から21年までの13年間でみると、上振れ10回、下振れ3回であり、上振れしやすい傾向がある四半期であるが、今年も何とか上振れた。

●機械受注(除船電民需)10~12月期の前期比見通しは+3.6%である。10~12月期の前期比実績は09年(平成21年)から21年までの13年間でみると、上振れ9回、下振れ4回であり、上振れしやすい傾向がある四半期と言える。ただ、22年(令和4年)10~12月期の見通しは単純集計値に過去3四半期平均の達成率100.3%をかけたものであり、見通しの算出に使った達成率が100%より高い。GX投資、DX投資などの今やるべき投資がある局面であるが、先行き不透明な環境は設備投資に厳しいものではあり、今年の10~12月期実績が上振れるかどうかは、企業の設備投資マインドを確認する大切なデータになる可能性が大きいと思われる。

●機械受注(除船電民需)10~12月期の前期比見通しは+3.6%を達成するには、10~12月の各月+4.5%ずつ増加する必要がある。10~12月の各月が0.0%と横這いなら、10~12月期の前期比は▲5.1%の減少になる。10~12月の各月が+2.7%ずつの増加なら、10~12月期の前期比は+0.1%の増加になる。

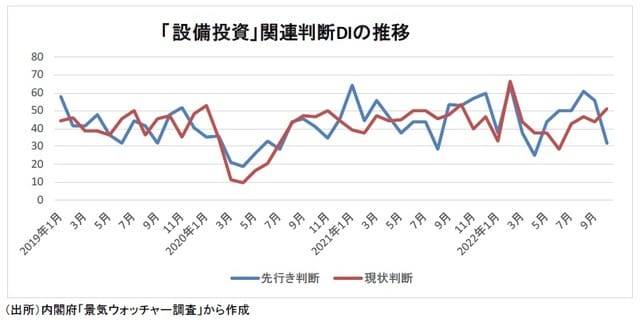

●景気ウォッチャー調査の設備投資関連・現状判断DIは、22年1月33.3(回答した景気ウォッチャー・3人)、2月64.3(同7人)、3月43.8(同8人)、4月37.5(同4人)、5月37.5(同6人)、6月28.6(同7人)、7月42.9(同7人)、8月46.9(同8人)、9月43.8(同4人)、10月51.1(同7人)と推移している。10月では「新規設備投資案件の引き合いが徐々に増えてきている。(東北:一般機械器具製造業〔経営者〕)」というコメントがあった。

●一方、設備投資関連・先行き判断DIは22年1月37.5(回答した景気ウォッチャー・8人)、2月は66.7(同3人)、3月は37.5(同6人)、4月25.0(同2人)、5月43.8(同8人)、6月50.0(同6人)、7月50.0(同3人)、8月60.7(同7人)、9月55.6(同9人)、10月31.8(同11人)と推移している。10月は5ヵ月ぶりの50.0割れとなった。10月では「円安による物価高は固定費を圧迫し、著しく収益性を悪化に導いている。日本の金融政策に変更がない限りはこの動向は続くだろうし、現下の不透明要素からは足元の物価上昇を一時的な動きと評価することはできず、社内の収支構造改革にまで踏み込む必要性が指摘されている。半導体などの資材不足の影響は残っており、設備投資の一部は年度内の施工が見通せない状況になっている。(南関東:ゴルフ場〔経理担当〕)」というコメントがあった。

●日本工作機械工業会によると、22年10月分確報値の工作機械の国内向け受注額の前年同月比は▲11.4%と、21年3月分+18.2%、4月分+70.6%、5月分+82.6%、6月分+91.1%、7月分+82.9%、8月分+93.2%、9月分+90.2%、10月分+74.1%、11月分+84.9%、12月分+60.8%、22年1月分+67.3%、2月分+60.4%、3月分+48.8%、4月分+47.5%、5月分+48.9%、6月分+31.3%、7月分+14.5%、8月分+16.2%のあと、19ヵ月ぶりの減少になった9月分▲8.9%に続き2ヵ月連続の減少になった。

●機械受注統計での民需からの工作機械受注も9月分で弱含んだ。22年9月分の前年同月比▲2.2%と、21年3月分+17.0%、4月分+71.4%、5月分+85.6%、6月分+77.2%、7月分+84.8%、8月分+91.4%、9月分+80.1%、10月分+63.5%、11月分+90.7%、12月分前年同月比+67.8%、22年1月分前年同月比+59.4%、2月分+55.6%、3月+44.4%、4月+39.4%、5月分+46.5%、6月分+21.8%、7月分+10.4%、8月分+9.7%の18ヵ月連続増加の後、19ヵ月ぶりに減少に転じた。10月分でも前年同月比で減少が見込まれる。

(11月16日現在)

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年9月分「機械受注」のデータ』を参照)。

宅森 昭吉

三井住友DSアセットマネジメント株式会社

理事・チーフエコノミスト