●米国が過去2回の石油危機でインフレに直面した際、当時CPIとFF金利がどう推移したかを検証。

●第1次石油危機では利上げが不十分で利上げ終了後もインフレが続き物価は長期間高止まった。

●第2次石油危機では通貨供給量を抑制、今回のインフレについても更なる引き締めリスクに注意。

米国が過去2回の石油危機でインフレに直面した際、当時CPIとFF金利がどう推移したかを検証

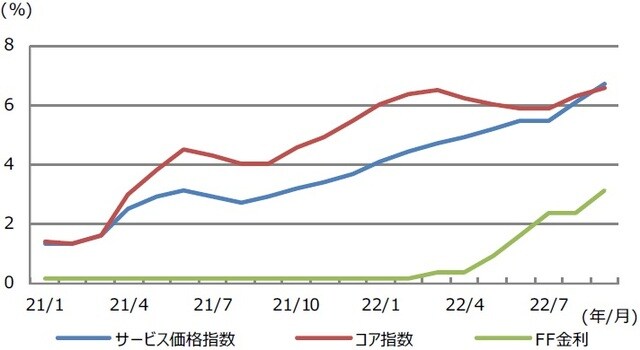

10月4日付レポート『米国のインフレが落ち着かない理由を探る』では、米国の消費者物価指数(CPI)の中身に注目し、サービス(構成比率約57%)のうち、特に帰属家賃(同約24%)の伸びが、物価の高止まりの一因であることを確認しました。そのため、市場では依然として、フェデラルファンド(FF)金利の最終到達点(ターミナルレート)を巡る思惑が交錯しています。

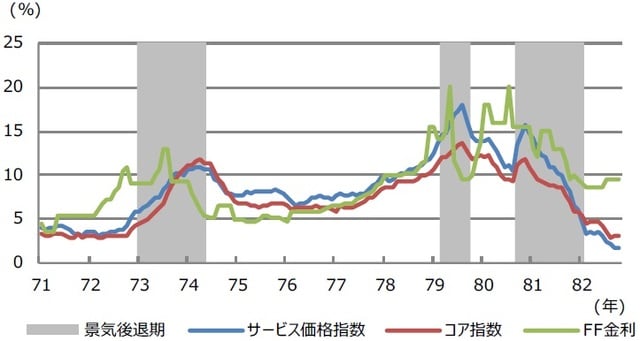

そこで、今回のレポートでは、過去に米国がインフレに直面した際、FF金利はどこまで上昇したかを検証します。具体的には、第1次石油危機と第2次石油危機の時期に焦点をあてます。前者は1973年10月の第4次中東戦争をきっかけに、後者は1978年12月の石油輸出国機構(OPEC)の原油価格引き上げ決定をきっかけに、それぞれ発生しました。検証期間は1971年11月から1983年8月までとし、CPIとFF金利の推移をみていきます。

第1次石油危機では利上げが不十分で利上げ終了後もインフレが続き物価は長期間高止まった

初めに、第1次石油危機の時期をみると、物価は1973年以降、上昇傾向が顕著となり、FF金利も物価上昇率を上回るペースで上昇しました。FF金利は1974年5月、13%でピークに達し、その後は金融緩和で低下に転じました。一方、CPIのサービス価格指数と、食品・エネルギーを除くコア指数は、1974年5月時点で、それぞれ+8.4%、+6.8%でしたが、上昇が続き、1975年2月には、+10.9%、+11.7%に達しました(前年同月比、以下同じ)。

(出所)NBER、Bloombergのデータを基に三井住友DSアセットマネジメント作成

物価は1975年から1977年にかけて、低下基調をたどりましたが、2つの物価指数が5%を下回ることはありませんでした。当時の米連邦準備制度理事会(FRB)議長はアーサー・バーンズ氏でしたが、インフレ抑制のための利上げは不十分だったとの声が多く聞かれます。次に、第2次石油危機の時期をみると、物価は1978年以降、急速に上昇し、1980年6月にサービス価格指数は+18.1%、コア指数は+13.6%に達しました。

第2次石油危機では通貨供給量を抑制、今回のインフレについても更なる引き締めリスクに注意

このインフレ退治に乗り出したのは、1979年8月にFRB議長に就任した、ポール・ボルカー氏でした。ボルカー氏は同年10月、FF金利の操作ではなく、通貨供給量の伸びを抑制することで、インフレ沈静化を図りました。ただ、FF金利は大幅な変動が容認されたことで、乱高下が続いたため、ボルカー氏は1982年秋以降、通貨供給量に加え、金利水準と実体経済も勘案し、政策運営を行う方針に変更しました。

通貨供給量が抑制されるなか、FF金利は1980年3月と1981年5月に、物価の伸びを大きく上回る20%に達しましたが、物価の伸びが1ケタに落ち着いてきた1982年以降、通貨供給量の緩和とともに、低下へ向かいました。このように、過去の例を踏まえると、インフレ沈静化には、物価の伸びを上回る大胆な利上げや、量の引き締めが必要と思われ、現段階では(図表2)、更なる利上げのリスクも、いくらか考慮しておいた方が良いと考えます。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米国のインフレ沈静化にはどこまで利上げが必要か【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト