●長期投資は本当に報われるのかという点について過去63年間の日経平均データを基に検証する。

●1年間のリターンは平均で8.7%、ただし標準偏差は23.9%と、リターンのばらつきの大きさを示唆。

●投資期間が長いほどリターンの効率性は改善する傾向に、株式投資はやはり長期の視点が大切。

長期投資は本当に報われるのかという点について過去63年間の日経平均データを基に検証する

今回のレポートでは、「長期投資は本当に報われるのか」という点について、過去のデータを基に検証します。具体的には、1958年末以降、毎年末に日経平均株価へ投資したと仮定し、時間の経過とともにリターンがどのように変化したかをみていきます。日経平均株価のリターンについては、単純に価格の騰落率とし、手数料や税金などは勘案しないものとします。

例えば、1958年末を基準とした場合、1959年末までの日経平均株価の騰落率が1年間のリターン、1960年末までが2年間のリターンとなり、最長で2021年末までの63年間のリターンが得られます。以降、このような計算を毎年、年末基準で行い、2020年末まで計算します。なお、最後の2020年末を基準とした場合は、2021年末までの1年間のリターンのみが得られることなります。

1年間のリターンは平均で8.7%、ただし標準偏差は23.9%と、リターンのばらつきの大きさを示唆

上記の計算により、リターンのサンプル数は、1年間で63、2年間で62、3年間で61、最長の63年間は1となります。リターンは各サンプルの単純平均をとり、投資期間が長いほど、リターンは高くなる傾向があるかを確認します。ただ、投資期間が長くなるにつれ、サンプル数は少なくなるため、この点には注意が必要です。まず、1年間のリターンをみると、平均は8.7%、標準偏差は23.9%でした。

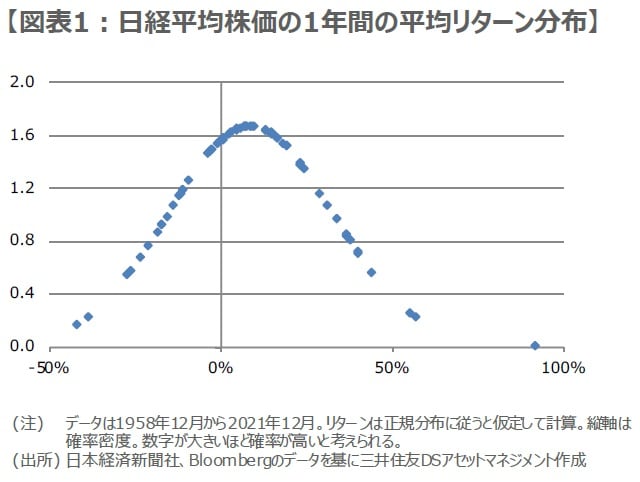

標準偏差とは、各サンプルのリターンが、平均からどの程度離れているかを示したものです。23.9%は一般にかなり大きな数字で、実際にリターンの分布をみても、かなりばらつきがあることが分かります(図表1)。

なお、標準偏差1単位あたりの超過リターン(平均リターンから無リスク資産のリターン(0%を仮定)を差し引いて算出)は0.36でした。これをシャープ・レシオといい、数字が高いほど効率よくリターンが得られたことを示します。

投資期間が長いほどリターンの効率性は改善する傾向に、株式投資はやはり長期の視点が大切

次に、5年間のリターンを確認すると(サンプル数59)、平均は46.8%と、1年間のリターンよりも上昇しました。標準偏差も大きくなりますが、シャープ・レシオは0.64と、1年間の数字よりも改善しました。そして投資期間が10年間の場合(サンプル数54)、平均リターンは110.9%で、標準偏差もかなり大きくなりますが、シャープ・レシオは0.84となります。参考までに、投資期間と平均リターンの関係をみたものが図表2です。

以上より、過去のデータを踏まえると、投資期間が短いほど、その年の株価変動の影響を大きく受けやすく、投資期間が長いほど、リターンの効率性は改善する傾向がうかがえます。足元では、米国のインフレや利上げペース、景気動向が見通しにくいなか、日米の株式市場は不安定な動きが続いています。ただ、株式投資を考える上では、短期的な株価変動に一喜一憂することなく、やはり長期的な視点を持つことが大切です。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「長期投資」は本当に報われるのか?【ストラテジストが検証】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト