分散投資でもリスクを下げられないことがある

国際分散投資の分散効果にある限界

リスクを下げる方法として分散は有効であり、具体的には世界中のさまざまな資産を全部もつ国際分散投資が良いです。それ自体は現代ポートフォリオ理論に基づく正しい内容です。

しかし分散効果という面では、国際分散投資には実は限界があります。一定の効果はありますが、あくまでも「一定」にとどまるということです。

資産を分散しても、その分散が効果を発揮するかどうかは別の話です。異なる資産であっても、何かが起きたときに同じような値動きになるのであれば分散効果は限定的といえます。

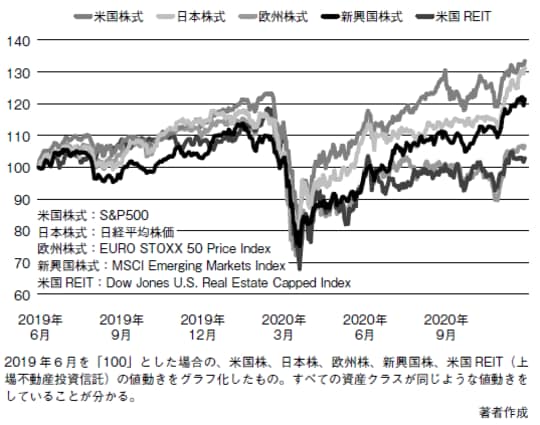

米国が不景気に陥った場合に米国株が下がるのはもちろんですが、米国経済が不調となると日本株や新興国株など世界中の株価も下落します。

実際「NYダウが暴落した影響で、今日の日本市場も大幅に下落」といったニュースを頻繁に見聞きすることがあるはずです。

逆に、米国経済が好調なら世界中の株は上昇します。また、不動産に投資する米国REITも株式との値動きの連動性が高くなっています。

米国株、日本株、欧州株、新興国株、米国REITなど、さまざまな資産を保有している国際分散投資といっても結局はグローバル経済に強く依存していて、株の値動きがすべてということになるのです。

資産運用における相関とは

国際分散投資の分散効果をもっと高めるには、株式と値動きが連動しにくい、つまり株式と相関の低い資産をポートフォリオに組み入れることが望ましいといえます。

資産運用における相関とは、2つの資産における値動きの関係性を示す言葉で1から−1までの相関係数で表すことができます。

相関係数がプラスであって1に近ければ近いほど、2つの資産の価格は同じ方向(正の相関)に動きます。

また、マイナスであれば−1に近いほど、逆の方向(逆相関、負の相関)に動きます。

相関係数がゼロの場合は、2つの資産の値動きは無関係で、それぞれがバラバラに動きます(ただし、厳密には相関係数がゼロであってもバラバラに動かないレアケースも存在します)。

注目のセミナー情報

【税金】3月11日(水)開催