(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

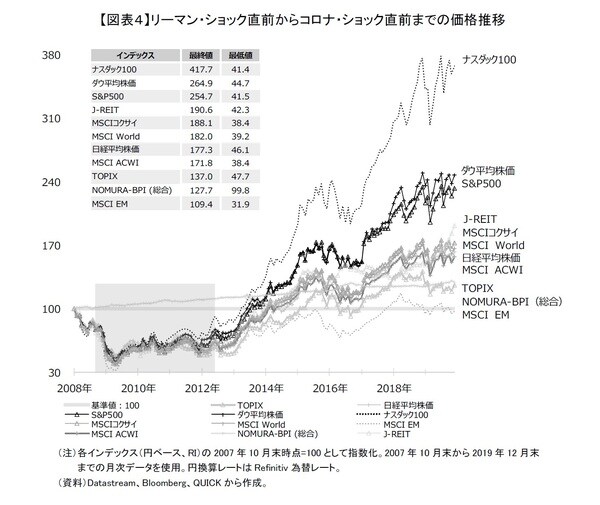

(3) リーマン・ショック直前からコロナ・ショック直前まで

2007年半ばくらいから米国の住宅ブームが終わり、住宅価格が下落し始め、低所得者向けの住宅ローンの返済が延滞する等のサブプライム問題が発生した。その後、住宅ローンを証券化した商品のデフォルト等で信用収縮が急速に拡大し、先進国を中心に多くの金融機関が経営危機に直面した。2008年9月には米大手投資銀行リーマン・ブラザーズが経営破綻し、金融システムに対する不安が広がったことで、結果として世界的な金融危機を招いた【図表4】。日本ではリーマン・ショックと呼ばれる金融危機で、世界的には「国際金融危機:Global Financial Crisis」と呼ばれる。

加えて2011年下期から、欧州債務危機も深刻化し、世界経済の不況と株式市場の低迷が長らく続いた。当初は各国政府の対応が遅く、財政出動等の規模も小さかったため、世界経済の回復は大幅に遅れた。

しかし、2012年頃から遅ればせながら、各国で積極的な財政・金融政策がとられた。たとえば日本では、2012年末からデフレ脱却を目指すアベノミクスが発動され、2013年から「量的・質的金融緩和」が導入された。2016年には、マイナス金利政策と10年金利をほぼ0%で推移させるイールドカーブ・コントロールが導入された。

各国の中央銀行も非伝統的な金融政策、つまり、大規模な資産買入れ(FRBはMBS、日銀はETF、J-REIT等)等を実施した。その後、2016年に英国EU離脱国民投票、2018年に米中貿易摩擦等のリスクが顕在化し、株式インデックスはその度に下落したものの、その後に総じて上昇した。

それでは、この期間について、2007年10月末の値を100として株式インデックスの推移を確認しよう。リーマン・ショック以降、各種株式インデックスが低下し、2009年1、2月に底値をつけた(図表4:網掛け部分)。それ以降、日本株式市場は世界特に米国株式市場との連動性が高まってきた。2013年春ごろから、MSCIエマージング・マーケッツ(EM)を除き、各種株式インデックスが続々と2007年10月末水準まで回復した。

この期間に一番上昇したのはナスダック100で最終値が417.7と4倍ほど上昇した。その次に上昇幅が大きかったのはダウ平均株価とS&P500で、それぞれの最終値は264.9、254.7となった。ついで、MSCIコクサイ、MSCI World、日経平均株価、MSCI ACWIで最終値は170~180台となった。TOPIXの最終値は137.0と小幅に上がった。一方、MSCIエマージング・マーケッツ(EM)は一時的に最低値が31.9にまで下がり、下げ幅が一番大きく、また最終値も109.4と他の株式指数と比較して低迷が続いた。

他資産クラスのインデックスも見てみよう。

国内債券インデックスのNOMURA-BPI(総合)はリーマン・ショック時もその後も変動幅が小さく、国内金利の低下もあって最終値も127.7と安定的な上昇となった。

J-REITはリーマン・ショック時に各株式インデックスとほぼ同幅で下落したが、最終値が190.6にまで回復し、米国株式インデックスに次ぐ上昇となった。

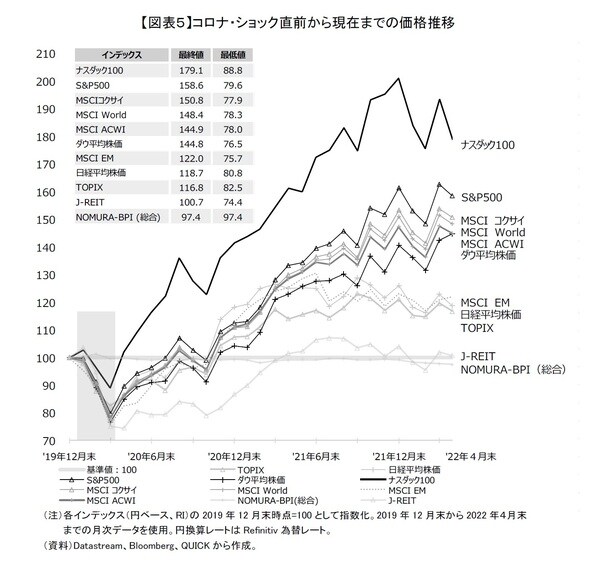

(4) コロナ・ショック直前から現在(2022年4月末)まで

2020年初に新型コロナウィルスの世界的な拡大に伴って各インデックスが暴落した(図表5:網掛け部分)。その後各国による大規模な財政・金融対策が講じられたものの、感染再拡大と各種行動制限措置のため景気の回復ペースが緩やかであった。しかし、2020年秋以降、各国による継続的な財政支出や金融政策に加えて、ワクチン開発に対する期待が高まり、実際にワクチン接種が先進国を中心に開始されるとともに、企業業績が回復しはじめ、景気の見通しも明るくなってきている。

それでは、この期間について、2019年末の値を100として見てみよう。各株式インデックスが概ね2020年11月に2019年末を超える水準まで回復し、上昇傾向にある。

この期間に上昇幅が一番大きかったのはナスダック100で、最低値が88.8であり、下落幅が最も小さく、最終値も179.1と短期間ながらも大幅な上昇となった。

次にS&P500、MSCIコクサイ、MSCI World、MSCI ACWI、ダウ平均株価、MSCI エマージング・マーケッツ(EM)、日経平均株価、TOPIXの順で上昇幅が大きく、最終値は110~150台となっている。

他資産クラスのインデックスも見てみよう。国内債券のNOMURA-BPI(総合)は変動幅が小さかったが、若干の金利上昇もあって最終値は97.4と100を切っており、収益性は極めて低い。J-REITは株式インデックスより回復がやや遅く、2021年春頃に100に戻し、最終値は100.7となんとか100を上回った。

以上、4つの代表的な金融・経済危機前後の株式インデックスの推移を見てきたが、概ね、代表的な株式インデックスは経済危機による一時落ち込みが繰り返し生じるものの、そのショックを乗り越えて長期的に上昇してきたことが分かる。特に、米国および先進国株式インデックスは1990年以来長期に亘って上昇率が高い水準を維持していることが分かる。

一方で日本株式インデックスのTOPIXと日経平均株価はいまだに1989年末の最高値を超えていないため、日本バブル崩壊から見ると長期的な収益率が相対的に低い。しかし、2000年以降はアベノミクスを契機に量的・質的金融緩和政策などによって株高・円安が進んだことで、上昇率が高くなってきていることが分かる。