●0.75%の大幅利上げも市場には織り込み済み、声明ではインフレ抑制の積極姿勢が明示された。

●メンバーは早期大幅利上げで来年以降の成長率は2%割れ、インフレ率は2%台へ低下を予想。

●パウエル議長は、0.75%の利上げは頻繁に行われないと発言、政策の難しい舵取りが続く見通し。

0.75%の大幅利上げも市場には織り込み済み、声明ではインフレ抑制の積極姿勢が明示された

米連邦準備制度理事会(FRB)は、6月14日、15日に米連邦公開市場委員会(FOMC)を開催し、フェデラルファンド(FF)金利の誘導目標について、0.75%~1.00%から1.50%~1.75%へ引き上げることを決定しました。利上げ幅は1994年11月以来、27年7カ月ぶりの大きさとなりましたが、市場には織り込み済みでした。以下、今回の決定内容を詳しくみていきます。

FOMC声明では、「インフレ率を目標の2%に戻すことに強くコミットする」との文言が新たに加わりました。これまで声明に記載されていた、「金融政策のスタンスを適切に引き締めることで、労働市場の強さを保ったまま、インフレ率は目標の2%に戻ると予測する」との文言は削除され、より積極的にインフレ抑制に取り組む当局の姿勢が明確に示されました。

メンバーは早期大幅利上げで来年以降の成長率は2%割れ、インフレ率は2%台へ低下を予想

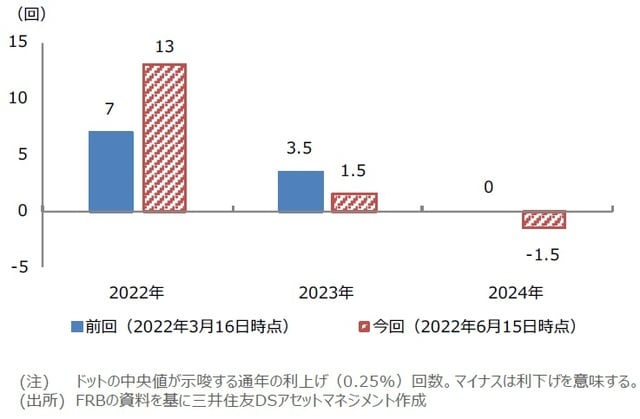

FOMCメンバーが適切と考える「政策金利水準の分布図(ドットチャート)」では、ドットの中央値が示唆する通年の利上げ(0.25%)回数について、前回の3月16日時点で、2022年は7回、2023年は3.5回、2024年は0回でしたが、今回は順に13回、1.5回、-1.5回となりました(図表1)。つまり、利上げを早い段階で一気に進め、再来年は利下げが適切との見方が示されたことになります。

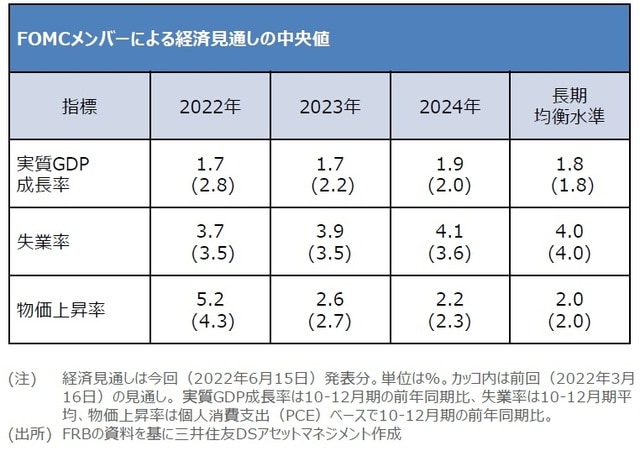

経済見通しに目を向けると、実質GDP成長率は、2022年が1.1%ポイントの大幅下方修正となったほか、2023年と2024年も下方修正されました(図表2)。

失業率も各年悪化の予想が示されました。物価上昇率は、2022年が0.9%ポイントの大幅上方修正となった一方、2023年と2024年は小幅に下方修正されました。これらの見通しには、ドットチャートで示唆された、早期大幅利上げの影響が反映されていると推測されます。

パウエル議長は、0.75%の利上げは頻繁に行われないと発言、政策の難しい舵取りが続く見通し

パウエル議長の記者会見では、先行きの利上げペースに関する手掛かりの有無に注目が集まりました。パウエル議長は0.75%の利上げについて、この規模の利上げが頻繁に行われるとは考えていないとの見解を示しました。また、7月の会合では0.50%もしくは0.75%の利上げを行う可能性が高いとしながらも、その後は正常な利上げの範囲に入り、引き締めペースの選択肢が広がると述べました。

今回のFOMCを受け、弊社は米利上げ予想について、7月を0.50%から0.75%へ変更しました(9月の0.50%、11月と12月の0.25%、来年3月の0.25%は維持)。米国では、物価の高い伸びが続くなか、金融政策の難しい舵取りが続くと思われます。6月15日の米金融市場では、ダウ工業株30種平均など米主要株価指数は前日比で上昇して取引を終えましたが、引き続き原油相場や物価動向を注視する必要があると考えます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『2022年6月FOMCレビュー ~0.75%の利上げを決定【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト