自分の生前に、財産を与えておく方法がある

父は、2006年から2021年までの15年間、7人の孫に対し、毎年生前贈与(暦年贈与)をしていました。

生前贈与とは、自分の財産を別の人に無償で与えることです。

★生前贈与★

「生前贈与」とは、自分が亡くなる前(生前)に、財産を与える(贈与)こと。贈与する側とされる側の間で、「あげます」「もらいます」という合意が成立していることが前提。

【相続と贈与の違い】

◎相続

●自分で相続税を払う時期を決められない。

●相続が発生した時点(その人が亡くなった時点)で、所有する全財産に対して課税される(現預金の税金を先に払い、土地の税金は後回しにする、といったことができない)。

●基本的には、法定相続人しか財産を引き継ぐことができない(配偶者と子ども、配偶者と親、配偶者と兄弟姉妹にしか財産を残せない。遺言書があれば別)。

◎贈与

●したいときに、いつでも、何度でもできる。

●自分の意思と関係なく税金が発生することはない。

●全財産を一度に贈与する必要がない。

●贈与税がかかるのは、贈与した財産に対してだけ。

●「どんな財産を、いくら贈与したいのか」を自分で決められる。

●法定相続人に限らず、何人に贈与してもよい。

贈与税には「年間110万円」の基礎控除額がある

個人から財産(土地・建物・現金・宝石など)を贈与されると、「贈与税」がかかります。

★贈与税★

ある人から財産をもらったとき、もらった人に課税される税金のこと。

贈与税は、「相続税がかかる前に、財産をみんなで分けてしまおう」という抜け道をなくすためにつくられた税金です。そのため、相続税よりも高い税率が設定されています。

何も手続きせずに生前贈与をすると、相続税よりも高い贈与税を支払うことにもなりかねません。

そうならないように、贈与税が非課税となる制度や、贈与の税率が軽減される制度を利用するのが一般的です。

贈与税には、「年間110万円」の基礎控除額(それ以内なら税金がかからない額)が決められています。

つまり、「年間110万円を超える財産をもらったとき」は課税されますが、「年間110万円」を超えなければ課税されません。

たとえば、「200万円」の贈与があった場合、

「(200万円−110万円)×10%(税率)=9万円」

贈与税は9万円です。

「年間110万円」の基礎控除の範囲内で贈与する分には、税金はかかりません。このメリットを活かすと、億単位の財産を「税金ゼロ」で移すこともできます。

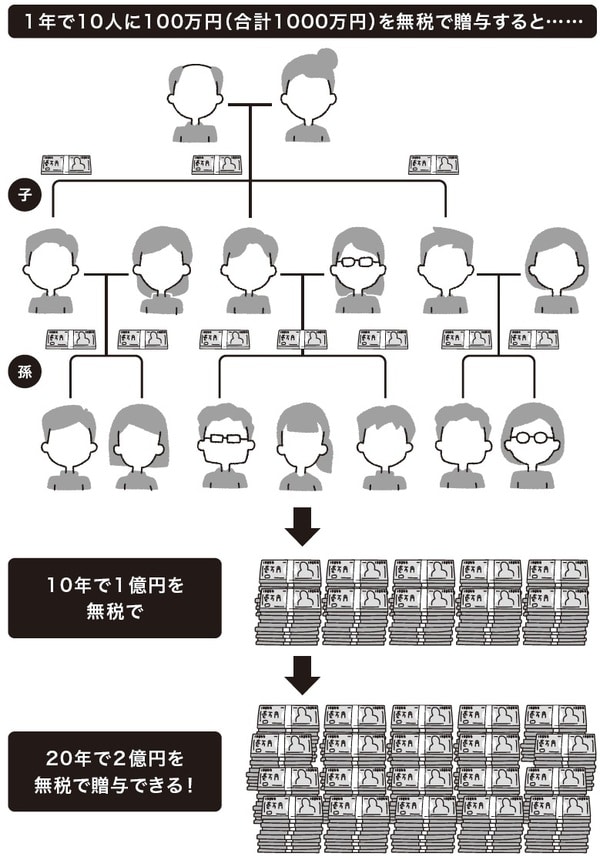

子ども3人、孫7人(合計10人)に、それぞれ「1年間で100万円ずつ」贈与するとします。

「100万円」であれば、基礎控除額の「110万円」の範囲内なので、贈与税はかかりません。

つまり、税金を払うことなく「1年間で1000万円」(100万円×10人)を贈与することができます。

これを10年間続けていけば、「10年で1億円」、20年間続けていけば、「20年で2億円」の財産を「税金ゼロ」で贈与できる計算です。

地道に相続財産を減らしていくこの対策は、「相続発生までに時間的な余裕があり、相続税対策を急ぐ必要がない方」にとっては、有効な生前対策です。

清田 幸弘

ランドマーク税理士法人 代表税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】