●米景気減速懸念が和らぎ米長期金利上昇、ドル買い・円売りに弾みがつきドル円は132円台へ。

●簡単な回帰分析からも、米長期金利の上昇で、ドル高・円安が進行するという関係が確認された。

●米長期金利の動向は要注意で利上げ織り込みとも連動性もあり、ただ織り込み進行は限定的か。

米景気減速懸念が和らぎ米長期金利上昇、ドル買い・円売りに弾みがつきドル円は132円台へ

6月6日のニューヨーク外国為替市場では、米10年国債利回りの上昇につれて、ドル買い・円売りの動きが加速し、ドル円は一時1ドル=132円01銭水準をつけました。6月7日の東京外国為替市場でも、ドル高・円安の流れが続き、早い時間から132円台の定着を試す動きとなりました。米長期金利上昇とドル高・円安に弾みがついたのは、6月3日に発表された5月分の米雇用統計を受けて景気減速懸念が和らいだことが主因とみられます。

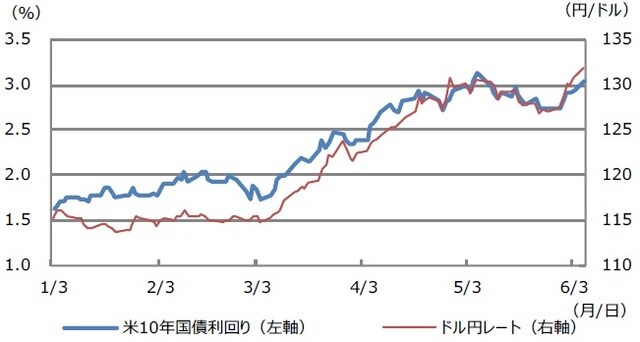

米10年国債利回りとドル円レートについて、年初からの推移を重ねたものが図表1です。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

これをみると、おおむね「利回り上昇でドル高・円安」、「利回り低下でドル安・円高」、という関係が読み取れます。そこで、米10年国債利回りの変化で、ドル円レートの変化をどの程度説明できるか、簡単な回帰分析で考えてみます。なお、期間は図表1と同じとし、また便宜上、回帰分析に必要な前提条件は全て満たされていると仮定します。

簡単な回帰分析からも、米長期金利の上昇で、ドル高・円安が進行するという関係が確認された

分析の結果から、米10年国債の利回り幅が前営業日比1%上昇(低下)すると、ドル円は同4.3%ドル高・円安(ドル安・円高)が進むという関係が確認されました。また、詳細は省略しますが、4.3という数字は、統計的に有意であることも確認されました。したがって、米雇用統計発表後に米10年国債利回りが上昇し、ドル高・円安が進行したという見方は、妥当と考えられます。

なお、米10年国債利回りは、6月3日の2.93%水準から、6月6日の3.04%水準まで、0.11%程度、利回り幅が上昇しました(取引終了ベース、以下ドル円も同じ)。分析結果を踏まえると、ドル円は同じ期間において、米10年国債利回りの上昇により、0.473%程度ドル高・円安が進むと推計されます。6月3日のドル円は130円88銭水準でしたので、0.473%を計算すると、131円50銭水準という数字が得られます。

米長期金利の動向は要注意で利上げ織り込みとも連動性もあり、ただ織り込み進行は限定的か

しかしながら、6月6日のドル円は131円88銭水準でしたので、実際は推計値よりもややドル高・円安が進んだことになります。かい離の理由は次の通りです。今回は、米10年国債利回りの変化だけで、ドル円レートの変化をどの程度説明できるかを分析しましたが、当然ながらドル円レートは、米10年国債利回り以外の要因でも変化するため、米10年国債利回りの変化によって、ドル円レートの変化を全て説明できる訳ではありません。

市場では、すでに135円水準が意識されつつありますが、ドル円レートの方向性のカギを握るのは、引き続き米10年国債利回りと考えます。なお、同利回りは、フェデラルファンド(FF)金利先物市場が織り込む2022年の米利上げ回数と高い連動性がみられます(図表2)。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

現状、6月、7月、9月に0.50%、11月と12月は0.25%の利上げが想定されていますが、これ以上の利上げ織り込みは、なかなか想定が難しいように思われます。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「旺盛なドル買い・円売り意欲」でドル円は132円台へ【ストラテジストが解説】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト