一般論ではない、「自分がもらえる年金」を把握する

老後マネープランを考えていく時に大切な「抑え」の役割である公的年金について、一般論ではなく、自分がもらえる年金がどうなるのかをしっかり知ることから始めましょう。

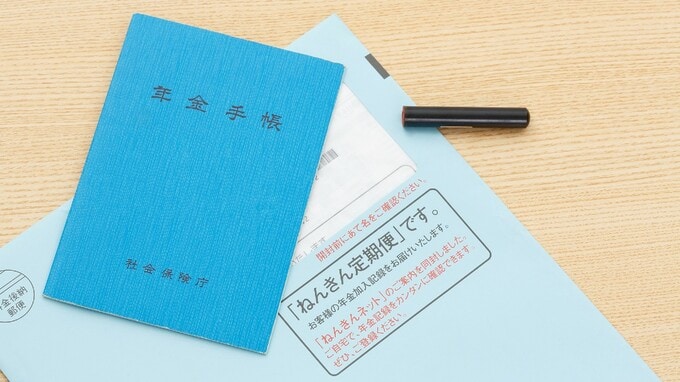

50代になった現役会社員にとっては、毎年誕生日の月に送られてくる「ねんきん定期便」がそろそろ気になってくるのではないでしょうか?

実は50代からの「ねんきん定期便」には40代までの定期便とは決定的に違う部分があります。それは、下記に掲載している見本の右側真ん中の表・右下に記載されている年金受給額の数字が「現時点での年金額」ではなく、「60歳まで現在の年収で保険料を支払い続けた場合の年金額」になっている点です。

つまり、より現実の年金受給額に近いリアルな数字になってくるのです。

「保険料納付実績」に抜けがないか、くまなくチェック

そうしたことから私は、一度50歳という節目の年齢で「人生とキャリアの棚卸し」を行い、自分がもらえる年金額について「現状把握」をしっかり行っておくことをおすすめしています。

具体的には以下の「年金の3点セット」を強く推奨しています。

1.「ねんきん定期便」を熟読して、その意味をしっかりと理解する

2.「ねんきんネット」に登録して、自分の年金額シミュレーションを行う

3.日本年金機構の「窓口相談」に申し込み、できれば夫婦で相談に行く

まず「ねんきん定期便」ですが、50代になったら毎年の「ねんきん定期便」にはしっかりと目を通して毎年数字がどう変化していくのかを細かくトレースしてみましょう。

できれば毎年の「ねんきん定期便」をファイル保管して、その推移がいつでも確認できるようにしておくことが理想です。

チェックポイントとしては、これまでの保険料納付実績で抜けている部分がなく正確に表示されているか、何歳から厚生年金と基礎年金(自営業者の国民年金)が受け取れて、その金額(年額)はいくらになるのかです。

私の場合は、1958年5月生まれなので、63歳から特別支給の老齢厚生年金(比例報酬部分、65歳への移行措置によるもの)が始まり、65歳からは基礎年金と厚生年金の両方の受給が開始される予定で、それぞれ年金額が年額で表示されています。

老後マネープランはまずはベースとして終身で受け取れる年金が何歳からいくらあるのかという「現状把握」からスタートします。

この金額を増やす手立てはいろいろあり、それについては後日説明したいと思いますが、年金制度は改正を重ねてきたために複雑で一人ひとり金額も異なるので、まずは自分の年金額をしっかり現状把握してください。

大杉 潤

経営コンサルタント

ビジネス書作家

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】