あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「1/5~1/11のFX投資戦略」のポイント

[ポイント]

・1年の為替相場の流れは、その年の1月の流れで決まりやすい傾向があり、そんな1月相場は、経験的には年明け早々に決まる可能性が高い。

・米金利は短期的に「上がり過ぎ」懸念が強いため、目先的な「米金利上昇=米ドル高」には限りがありそう。ただ、目先的に米ドル安となった場合も、あくまで一時的な動きで、2022年末にかけて120円を目指す米ドル高が続くとの考えが基本。

1年の相場の流れは「1月の流れ」で決まりやすい

1年の相場の流れは、1月の流れで決まる傾向にあります。そして、1月相場は、年明け早々の流れと一致することが多いのです。

要因としては、年始は市場参加者のリスクテーク意欲は極めて強いため、相場が一方向に大きく動きやすく、どのような値動きであったとしても、それが1月の相場の流れを決めることが多い、ということが考えられます。

以上のように考えると、今週の値動きは、今年の相場を考える上で、重要な意味があるといえるでしょう。先週末の米ドル/円の終値は115円程度でした。今週末は、それを上回り米ドル陽線引けとなるのでしょうか、それとも115円割れで米ドル陰線引けとなるのでしょうか。

今週の米ドル/円「米2年債利回りがカギ」といえるワケ

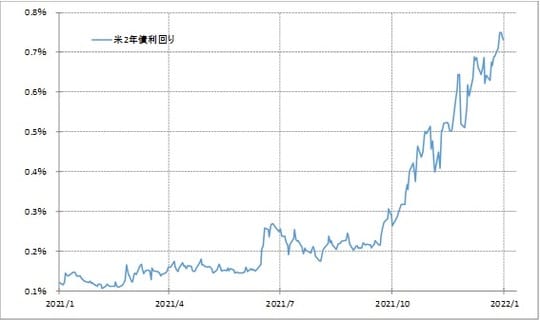

米ドル/円は昨年の途中、6月ごろから、金融政策を反映する日米2年債利回り差と高い相関関係で推移してきました(図表1参照)。その意味では、今週の米ドル/円の展開は、日米2年債利回り差、とくにその主役である米2年債利回りがカギになりそうです。

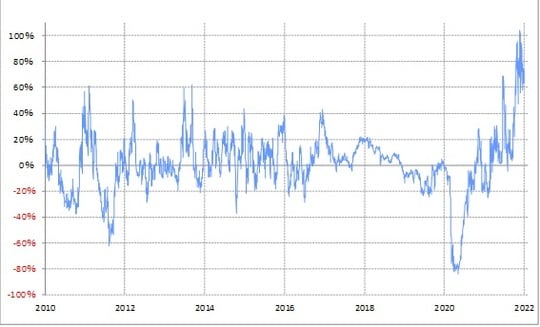

そんな米2年債利回りは、先週にかけて0.7%を上回るまで上昇しました(図表2参照)。これを90日MA(移動平均線)からのかい離率で見ると、プラス60%以上になります(図表3参照)。経験的に、同かい離率のプラス60%以上は、短期的な「上がり過ぎ」懸念が極めて強い可能性を示しているのです(図表4参照)。

以上のように見ると、新年相場の米ドル高は、米金利上昇に連れるという意味では自ずと限界があるのではないでしょうか。それに連れて、米ドル/円も反落する可能性があります。

1月第1週の米ドル/円の展開を、ポジションから考える

1月第1週の米ドル/円の展開について、今度は為替ポジションの観点から考えてみましょう。

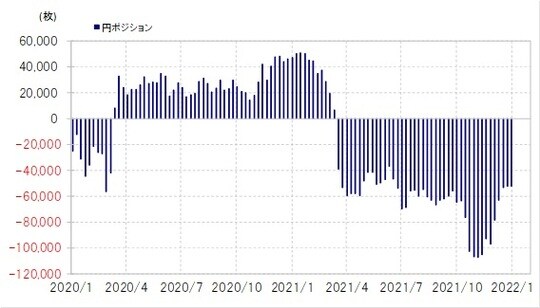

まずは、円の対米ドル・ポジションを見ると、ヘッジファンドなどの取引を反映しているとされるCFTC統計の投機筋の円ポジション(対米ドル)は、昨年12月に売り越しがほぼ半減となりました(図表5参照)。円売り・米ドル買いの行き過ぎた懸念が緩和され、新年相場において円売り・米ドル買いが仕掛けやすくなっている可能性が感じられます。

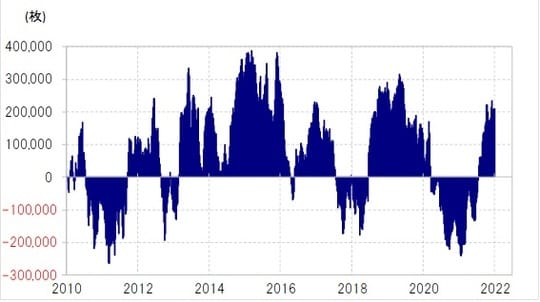

米ドルのポジションを見ると、こちらは買い越しが20万枚程度といった大幅な状況に大きな変化はなさそうです(図表6参照)。以上のように見ると、米金利の上昇に連れる形での米ドル買いの急拡大は、昨年末にかけて一部ではポジション整理があったものの、全体的にはまだ大きな変化はないのではないでしょうか。

さて、今回は目先の米ドル/円の行方について、日米金利差、ポジションとの関係を中心に考察し、結論としては、米金利は短期的に「上がり過ぎ」懸念が強いため、目先的な「米金利上昇=米ドル高」には限りがありそうだといえるでしょう。

では、1月第1週が米ドル陰線引けとなり、それは1月の米ドル安、ひいては今年の米ドル安の流れの示唆になる、というのは本当なのでしょうか。

前者についてはともかく、後者については、筆者は今のところ否定的な考えを持っています。つまり、かりに目先的に米ドル安となっても、それはあくまで一時的な動きで、2022年末にかけて120円を目指す米ドル高が続く可能性が高いでしょう。ただ、米ドル/円の目先の動きについては、米国株などの動向と合わせて、注意していく必要があります。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】