あなたにオススメのセミナー

[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「12/14~12/20のFX投資戦略」のポイント

[ポイント]

・米2年債利回りが短期的に「上がり過ぎ」懸念の強いなかでFOMCを迎えるという構図は、前回の11月FOMCと似ている。

・11月FOMCの後は、「上がり過ぎ」修正で米2年債利回りは一旦大きく低下に向かった。今回も同様に、FOMCの後は一旦「米金利低下=米ドル安」となるのか、要注目。

年内最後のビック・イベント「12月FOMC」開催間近

今週は、中央銀行の金融政策会合が集中して予定されています。15日がFOMC(米連邦公開市場委員会)、16日はECB(欧州中央銀行)、BOE(イングランド銀行)、さらにメキシコ、トルコといった新興国の金融政策会合も予定されています。そして17日は日銀の金融政策会合です。

このなかで最も注目を集めているのは、やはり15日のFOMCでしょう。為替相場は例年、12月FOMCが年内最後のビック・イベントといった位置付けとなり、これが終わるとクリスマス休暇ムードが一気に広がって、薄商いの小動きとなる傾向があります。その意味では、今週は、基本的に年内で最後に為替相場が大きく動く可能性があるタイミングだといえるでしょう。

さて、そんな12月FOMCですが、前回11月FOMCと類似した構図にあります。11月FOMCでは、テーパリング(量的緩和の縮小)が決定し、超金融緩和の政策転換が始まるとの予想から、金融政策を反映する米2年債利回りは急上昇が続いていました。

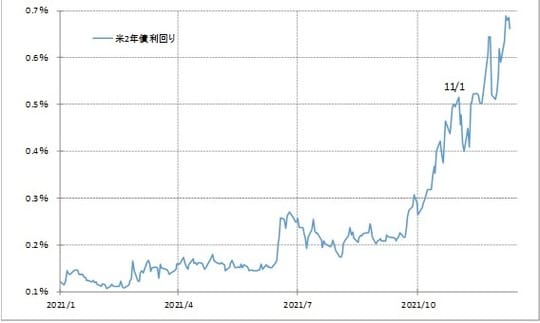

そして今回も、11月末にパウエルFRB(米連邦準備制度理事会)議長が、インフレは一時的といったこれまでの見解を撤回し、テーパリングの加速を検討すると表明したことから、先週にかけて米2年債利回りは急上昇となっているのです(図表1参照)。

11月FOMCでは予想通りテーパリング開始を決定も…

ところで、11月FOMCでは、事前の予想通りにテーパリング開始が決まったものの、その後、米2年債利回りは比較的大きく低下に向かっています。

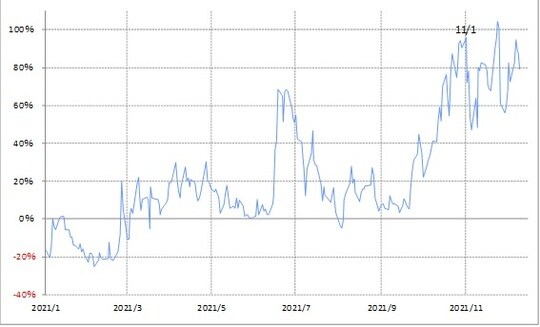

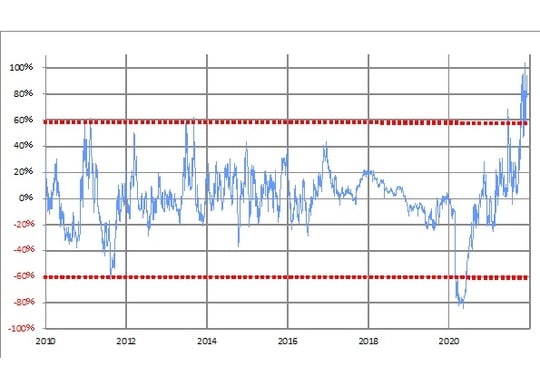

11月FOMC前の米2年債利回りは、90日MA(移動平均線)からのかい離率がプラス100%に近付くまで急拡大していました(図表2参照)。これは、過去の実績から考えると、短期的な「上がり過ぎ」懸念が異常なほどに高くなっている可能性を示しています(図表3参照)。

以上のように見ると、11月FOMCが予想通りにテーパリング開始を決定したものの、その後一旦米2年債利回りが大きく低下に向かったのは、この短期的な「上がり過ぎ」修正の影響が大きかったと考えられるでしょう。

マーケットには、「バイ・ザ・ルーマー、セル・ザ・ファクト(噂で買って、事実を確認したところで売る)」といった格言がありますが、この11月FOMC前後の米2年債利回りの動きはその典型だといえるでしょう。

すでに短期的に「上がり過ぎ」懸念が強くなっていた米2年債利回りは、FOMCの結果を受けて、金利のさらなる上昇はないと見極め、行き過ぎの修正が本格化したということです。

さて、米2年債利回りの90日MAからのかい離率は、10日時点でプラス80%程度。12月FOMCが近付く中での米2年債利回りは、前回11月FOMC前と同じように短期的な「上がり過ぎ」懸念が強い状況にあります。

12月FOMCを受けて短期的な金利上昇の限界が確認されるようなら、「行き過ぎ」の修正が本格化し、すでに見てきた11月FOMCの後のように、一旦米2年債利回りは大きく低下に向かう可能性もあるでしょう。

ではその場合、米ドル/円はどう動くのでしょうか。

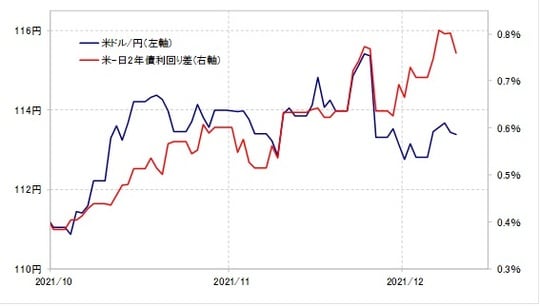

12月の米ドル/円は「日米2年債利回り差」からかい離

米ドル/円は12月に入り、一時日米2年債利回り差からかい離する動きとなりました。パウエル議長の「テーパリング」加速を検討するという発言を受け、米2年債利回りは上昇再燃したのに対し、米ドル/円はむしろ反落気味の展開となったのです(図表4参照)。そんな米ドル/円の動きは、日米10年債利回り差に反応したようにも見えます(図表5参照)。

これは、コロナ変異「オミクロン株」への懸念が、テーパリング加速思惑と重なったことにより、先行きの景気への不安が急拡大し、米長期金利が大幅に低下したことに対して米ドル/円も過敏になったことが原因だと考えられます。

先週にかけて「オミクロン株」への懸念は一段落し、米国株や米長期金利も反発しました。よって、米ドル/円の10年債利回りへの過敏な反応は収まったのではないでしょうか。

以上からすると、FOMCを受けて、米2年債利回りの短期的な「上がり過ぎ」が修正に向かうようなら、米ドル/円もそれに連れて下落に向かう可能性が高いといえるでしょう。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】