[関連記事]「儲かるなら自分がやれば?」と投資セミナーで質問すると

「12/7~12/13のFX投資戦略」のポイント

[ポイント]

・先週、米2年債利回り上昇、一方米10年債利回り低下となると、米ドル/円は久しぶりに後者に連動した。物価上昇と景気後退が同時に起こる「スタグフレーション」への反応の兆しなのか!?

・長期金利の指標、米10年債利回り低下が続くかどうか要注目。また、金融政策を反映する米2年債利回りも、足元は「上がり過ぎ」懸念が強い。以上のような米金利を取り巻く環境は、目先的には米ドル高が限られ、相対的な米ドル安リスクの高さを示している可能性も。

「為替」と「金利」の関係変化が意味するもの

先週の米ドル/円は、上下に不安定な動きを繰り返しながら、じりじりと下落、112円台での引けとなりました。これは、この間高い相関関係が続いてきた日米2年債利回り差からかい離した動きです(図表1参照)。

日米2年債利回り差は、パウエルFRB(米連邦準備制度理事会)議長の発言などから、量的緩和の縮小(テーパリング)の加速観測が広がったことを受けて、金融政策を反映する米2年債利回りが上昇し、金利差米ドル優位拡大となりましたが、それを尻目に米ドル/円はむしろ下落気味の展開となったわけです。

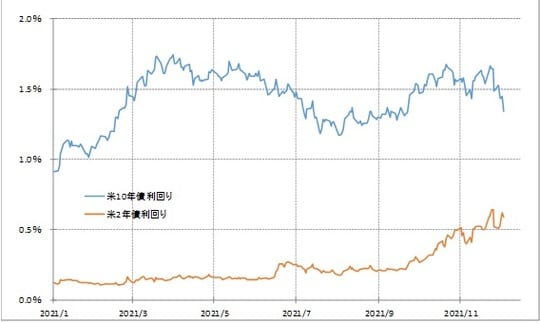

このような先週の米ドル/円の動きは、日米2年債利回り差より、日米10年債利回り差がうまく説明できそうでした。長期金利の指標である米10年債利回りは、先週大きく低下し、日米10年債利回り差米ドル優位も縮小、まさに米ドル安・円高と連動した形となったといえるでしょう(図表2参照)。

先週のユーロ/米ドルは1.13米ドル中心の一進一退に

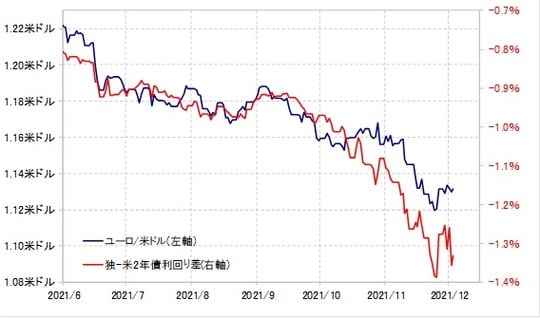

このようなことは米ドル/円に限ったことではありませんでした。独米金利差は、金融政策を反映する2年債利回り差はユーロ劣位が拡大、一方長期金利の10年債利回り差はユーロ劣位縮小といった具合に正反対の方向性を示すなかで、ユーロ/米ドルは1.13米ドル中心の一進一退に終始する結果となりました(図表3、4参照)。

以上から注目されるのは、日米、独米の金利差は先週、金融政策を反映する2年債利回り差と長期金利の10年債利回り差が、逆方向の動きになったということです。主因は、米国の2年債利回りと10年債利回りが基本的に逆方向の動きになったことでしょう(図表5、6参照)。

「インフレ対策」強化で、金融緩和の政策転換が加速

先週はパウエルFRB議長の発言などを受けて、インフレ対策を強化することで金融緩和の政策転換が加速する観測が広がりました。これを受けて、金融政策を反映する米2年債利回りは上昇再燃となったわけです。

一方で長期金利の米10年債利回りが低下したのは、金融緩和見直し加速による先行きの景気減速への懸念を示していたと考えられます。折しもコロナ変異「オミクロン株」への警戒感が続くなかで、金融緩和見直し加速の可能性が重なったことから、先行き景気への懸念がより強まった面もあったかもしれません。

重要なのは、すでに見てきた米ドル/円がとくに顕著だったように、為替相場は、久しぶりに米2年債利回り上昇より、米10年債利回り低下に反応した形で、米ドル下落気味の展開となったわけです。

「米ドル/円の低下=スタグフレーションの前触れ」か

為替相場は、昨年3月のコロナ・ショック以降続いてきた米国の超金融緩和政策転換の可能性が意識され始めた6月FOMC(米連邦公開市場委員会)の後から、基本的に金融政策を反映する米2年債利回りを主役とした金利差への連動が続いてきました。それが先週変化したのはなぜなのでしょうか。

一つ考えられるのは物価上昇と景気後退が同時に起こるスタグフレーションへの懸念ということ。スタグフレーション懸念を受けた為替相場の反応が通貨安になることがあるためです。

たとえば、1999年に誕生した欧州統一通貨ユーロが、「第二の基軸通貨」との期待と裏腹、ほぼ一本調子で下落、ユーロ安に歯止めをかけるべくG7(先進7ヵ国財務相会議)協調介入出動まで追い込まれるところとなったのは、欧州経済のスタグフレーション懸念が原因との見方もありました。

11月下旬には1.6%を超えるまで上昇していた米10年債利回りは、先週末には1.4%を大きく下回りました。FRBのインフレ対策が景気を悪化させ、さらなる長期金利低下をもたらすことで、米ドルも長期金利、米10年債利回り低下への追随が続く可能性はあるでしょう。

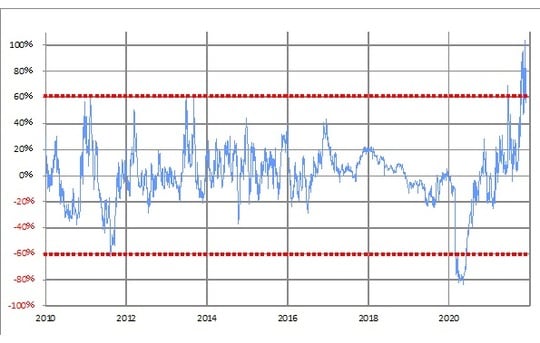

他方、米2年債利回りの90日MAからのかい離率は先週末時点でもプラス70%程度と、記録的に「上がり過ぎ」懸念の強い状況が続いています(図表6参照)。このため、金融緩和見直しの加速と言っても、目先的には米2年債利回りのさらなる上昇は限られ、むしろ「上がり過ぎ」の修正で低下する可能性も十分あり得るでしょう。

以上のような米金利を取り巻く環境からすると、スタグフレーション懸念が拡大し、「米10年債利回り低下=米ドル安」が続くかどうかは、まだ微妙だと思いますが、米2年債利回りの短期的な「上がり過ぎ」修正に伴う低下の可能性も考えられることから、目先的には米ドル高は限られ、相対的に下値リスクが拡大しやすい展開が続くのではないでしょうか。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 ■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】