【関連記事】富裕層が注目「不動産小口化商品」を相続対策に選ぶ5つの理由

遺産分割しやすい資産構成で“争族”を防ぐ

■節税効果とともに、「分けやすい」というポイントも重視した対策を!

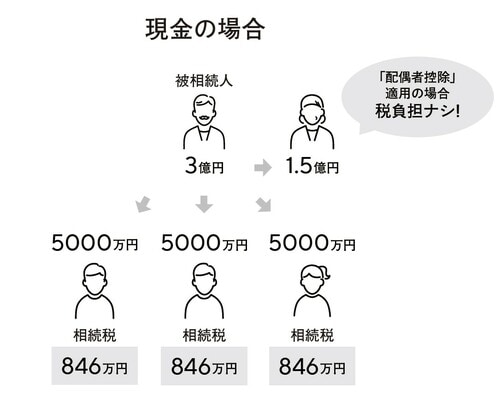

相続人の構成が妻(配偶者)と3人の子どもで、実勢価格3億円相当の遺産を「法定相続分(配偶者が全体の2分の1、子どもが残りを3分の1ずつ)」に応じて分け合ったケースを考えてみましょう。

妻が遺産の2分の1(3億円×2分の1=1億5000万円)を受け取るので、按分すると納税額は「5080万円×1億5000万円÷3億円=2540万円」となります。もっとも、相続税における「配偶者控除」を適用できれば、妻はこの負担を免れられます。子ども1人当たりの取り分は「1億5000万円×3分の1=5000万円」となります。これを按分すると、子ども1人につき「5080万円×5000万円÷3億円=約846万円」の課税が発生します。「図1」

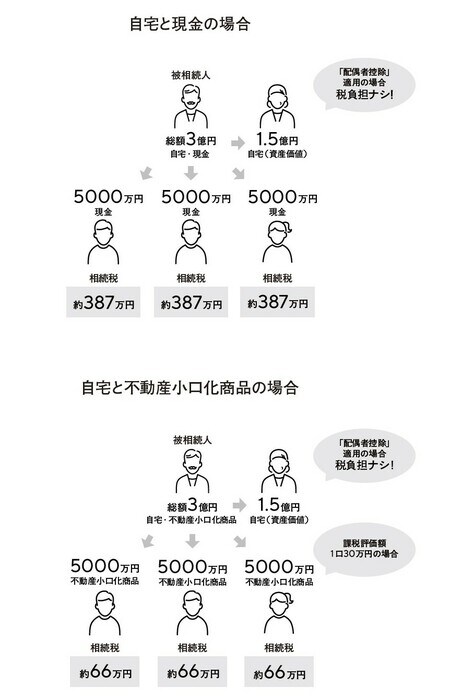

そこで、ここでは「課税額を極力抑える」というポイントとともに、「複数の相続人の間で分けやすい」というポイントも重視した相続対策について考えてみます。冒頭で触れた相続人の構成で、3億円の遺産の内訳が実勢価格1億5000万円相当の自宅と150口の不動産小口化商品(1口=100万円で総額1億5000万円)だったとしたら、相続税負担や遺産の分け方にはどのような違いが生じるでしょうか?

■不動産小口化商品を購入しておけば、分けやすさと節税を両立できる

この場合、妻が自宅、3人の子どもたちが不動産小口化商品を50口ずつ受け継げば、ちょうど「法定相続分」に沿って分け合う格好になり、円満な相続につながりそうです。そして、自宅と不動産小口化商品の相続税評価額がどちらも実勢価格の3割程度に下がったと仮定すれば、1億5000万円の自宅は4500万円、1口=100万円の不動産小口化商品は30万円とみなされます。

すると、課税遺産総額は「4500万円+4500万円(30万円×150口)-5400万円(基礎控除)=3600万円」で、相続税の総額は400万円となります。その結果、妻にかかる相続税は200万円(400万円×2分の1)となりますが、「配偶者控除」を適用すれば税負担を免れられます。

おさらいすると「配偶者控除」とは、配偶者が相続した課税対象資産の評価額が1億6000万円までであれば、相続税が一切課されないという制度です。課税対象資産が1億6000万円を超えていた場合も、配偶者の「法定相続分(相続財産の2分の1)」以内にとどまっていれば課税されません。

一方、子どもたちはそれぞれ約66万円(400万円×6分の1)ずつの相続税が課されることになりますが、3億円の遺産が1億5000万円の自宅と1億5000万円の現金・預貯金という内訳だった場合は1人当たり約387万円の納税となるわけですから、それと比べればはるかに負担が軽くなっています。しかも、遺産が自宅だけだった場合とは異なり、不動産小口化商品ならたやすく公平に分け合うことが可能です。「図2」