(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

現在、iDeCoに加入できるのは60歳までです。そのため、「50代でイデコを始めるのは遅いのではないか」「50代で始めるメリットはあるのか」「50代で始める場合の注意点を知りたい」などと思い悩んでいる人は多いでしょう。

そこでこの記事では、50代でiDeCoを始めることの是非と、始める場合のメリットや注意点、おすすめ商品などを解説します。50代でイデコを検討している方は、ぜひ参考にしてください。

1. 50代でiDeCoを始めても遅くはない理由2つ

理由①:加入できる年齢が「60歳までから65歳まで」に拡大されるから

理由②:節税メリットが大きく、資産の減少を軽減できるから

2. 50代でiDeCoを始めるときの注意点

注意点①:加入期間に応じて、受け取りが60歳以降になることがある

注意点②:株式市場が暴落して元本割れしないように、リスクが高い商品での運用を避ける

3. 50代にiDeCoでおすすめの商品(ポートフォリオ)

4. 50代におすすめのiDeCo商品を扱っている証券会社

5. この記事のまとめ

1. 50代でiDeCoを始めても遅くはない理由2つ

結論からお伝えすると、50代でiDeCoを始めても遅くはありません。主な理由として、次の2つがあります。

①加入できる年齢が「65歳まで」に拡大されるから(2022年5月より)

②「節税メリット」が大きく、資産の減少を軽減できるから

それぞれ解説していきます。

理由①:加入できる年齢が「60歳までから65歳まで」に拡大されるから

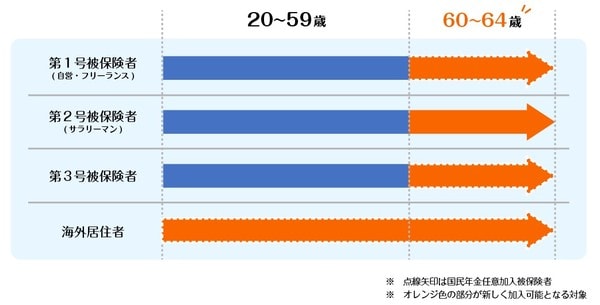

現在、iDeCoに加入できるのは「20歳から60歳まで」の国民年金の被保険者です。しかし2022年5月より、「20歳から65歳まで」に拡大されます。

この法改正により、たとえば、59歳の定年間近の会社員で「60歳まであと1年しかないから今からiDeCoに加入しても意味がない」と諦めていた人でも、60歳以降も雇用され続ける限り、iDeCoに65歳まで加入できるようになります。

理由②:節税メリットが大きく、資産の減少を軽減できるから

iDeCoには、「掛金が全額所得控除になる」「運用益が非課税になる」「受取時にも税制優遇が受けられる」の3つの節税メリットがあります。しかし、税金の負担を実際にどれくらい軽減できるかをイメージできている人は少ないはずです。

そこで、50歳でiDeCoを始めた場合、毎年いくら節税できて、運用益がいくらだったらどれくらい節税できるかをシミュレーションしてみましょう。モデルは、次のAさんです。

●年齢:50歳

●職業:会社員

●年収:590万円※

●iDeCoの掛金:毎月23,000円(会社員の上限)

●想定運用利回り:3.0%

●受取開始年齢:65歳(15年間の運用期間)

●扶養配偶者:あり

●扶養している家族:2人(20歳と18歳)

※厚生労働省『令和2年賃金構造基本統計調査』より、50歳の平均年収を採用。

■「拠出時」の節税シミュレーション

先ほどの条件を、ろうきんの『イデコ節税シミュレーター』(無料)に入れる※と、拠出時の節税メリットは年間で41,600円、15年間で765,000円の税金が軽減されます。つまり、50歳からiDeCoを始めると、本来15年間払うはずの所得税と住民税を約76万円払わなくて済むことになります。

※60歳以降のシミュレーションツールがまだ存在しないため、運用時期は45歳~60歳までの15年間で計算

■「運用時」の節税シミュレーション

次に、運用時の非課税メリットを同ツールで見てみましょう。すると、年利3.0%で運用できた場合、本来なら利益1,063,506円に20.315%が課税され、216,051円が利益から引かれますが、これが非課税になります。

2つの節税額を合わせると、15年間の拠出時の節税効果765,000円と運用益の非課税分216,051円で、大体98万円の資産の減少が防げたことになります。これに運用益の約106万円を加えると、大体200万円のお金が増えたことと実質的に同じになります。

老後に自由に使えるお金が200万円も増えれば、家族旅行を楽しんだり、子どもや孫のために使ったりと、家計や心に余裕が生まれるのではないでしょうか。もちろん、運用利回りが3.0%より高ければ利益はさらに増えます。

しかし、メリットばかりに目を向けてはいけません。もし売却しようと思ったタイミングで世界の株式市場が暴落すれば、せっかく積み立てた資産が減ってしまう可能性もあります。節税効果分を含めて考えると、間違った商品選びをしなければiDeCoでお金を減らす可能性は低いですが、やはり元本割れをするのは嫌ですよね。

そこで次の章では、50代でiDeCoを始める場合の注意点を2つお伝えします。

2. 50代でiDeCoを始めるときの注意点

注意点①:加入期間に応じて、受け取りが60歳以降になることがある

iDeCoを60歳から受け取るためには、加入期間が10年以上必要です。そのため、50代で加入すると、加入期間に応じて、次の表のように受け取り可能年齢が遅くなります。

ご覧のように、たとえば、52歳でiDeCoに加入した人は60歳まで加入期間が8年しかなく、受け取れるのは61歳以降です。また、55歳で加入した人は60歳まで加入期間が5年しかなく、受け取れるのは63歳以降です。

したがって、50代でiDeCoに加入する場合、何歳まで働くかなどの今後のライフプランを立てて、無理のない範囲内で毎月の掛金を設定することをおすすめします。

ちなみに、iDeCoの毎月の掛金は最低5,000円から1,000円単位で設定できます。あとから増額することもできるので、まずは5,000円から始めてみるのも選択肢の一つです。

注意点②:株式市場が暴落して元本割れしないように、リスクが高い商品での運用を避ける

iDeCoでは価格が変動するリスク商品である「投資信託」での運用が中心になるため、売却しようと思ったタイミングで2008年のリーマン・ショックのような世界の株式市場の大暴落が起こると、せっかく積み立ててきた資産が元本割れをしてしまうこともあります。

途中で元本割れをしても、20代や30代なら受け取り開始まで時間があるので、相場が回復するまで待つことができます。しかし50代の場合は、iDeCoの受取開始年齢の上限である70歳に近いので、生活資金に余裕がないと相場が回復するまで待てず、元本を減らした状態で売却することになりかねません。

2022年4月からiDeCoの受取開始年齢の上限が「70歳まで」から「75歳まで」に拡大されるので、現在よりは受取開始のタイミングを遅らせることができます(掛金の拠出は65歳まで)。ただし、75歳で受け取ろうと決めていた場合、直前で株式市場が大暴落すると、やはり元本割れしてしまう可能性はあります。

そうならないように、50代でiDeCoを始める場合は、株式市場の影響をダイレクトに受ける「株式型」の投資信託ですべて運用するのはおすすめしません。株式と反対の値動きをする「債券型」のファンドを組み合わせたり、1つの投資信託で株式や債券などに分散できる「バランス型」を選んだりして、いざというときのリスクを軽減することが重要です。

3. 50代にiDeCoでおすすめの商品(ポートフォリオ)

それでは、50代でiDeCoを始める場合のおすすめの商品を具体的に見ていきましょう。

繰り返しになりますが、50代からの運用で気を付けないといけないのは、元本を減らさないことです。そのためには、「株式型」だけで運用するのはなるべく避けましょう。「債券型」を組み合わせて、たとえば、「株式50%、債券50%」などのように自分でポートフォリオ(複数の資産の組み合わせ)を作るのも選択肢の一つです。

しかし、数十種類あるiDeCo商品のなかから自分で投資信託を選ぶことは難しく、ポートフォリオを作る段階で挫折したら意味がありません。そこでおすすめするのが、複数の資産や市場に投資する「バランス型投資信託」です。

たとえば、三菱UFJ国際投信の「eMAXIS Slim バランス(8資産均等型)」は、次の円グラフのように、8つの商品を12.5%ずつ均等に組み入れているのが特徴です。

このファンドは市場平均のど真ん中のパフォーマンスを狙っているので、世界の株式市場が大きく上昇しても基準価額はそこまで大きく上昇しません。逆に、大幅に下落してもそこまで下落しないのが特徴です。そのため、これ1本で8つの資産に分散投資できてリスクが軽減できる「ミドルリスク・ミドルリターン」の投資信託として、個人投資家に人気です。

そこで最後の次の章では、この「eMAXIS Slim バランス(8資産均等型)」がiDeCoで買えるおすすめの証券会社を紹介します。

4. 50代におすすめのiDeCo商品を扱っている証券会社

4.1. SBI証券

SBI証券のiDeCoセレクトプラン※では、先ほど紹介した「eMAXIS Slim バランス(8資産均等型)」を扱っています(信託報酬:0.154%)。

※SBI証券のiDeCoにはもう1つ「オリジナルプラン」がありますが、2021年1月で新規の受付を停止しています。

ちなみに、この「eMAXIS Slim」シリーズは、コンセプトに「他社が同じテーマ(内容)の投資信託の信託報酬を引き下げたら、ウチも同水準を目指して引き下げます」と打ち出しており、常に最低水準のコストで運用できる点が人気です。

4.2. マネックス証券

マネックス証券でも「eMAXIS Slim バランス(8資産均等型)」の取り扱いがあります(信託報酬:0.154%)。

また、同社には他にも「マネックス資産設計ファンド<育成型>」(https://pixta.jp/信託報酬:0.55%)、「ラッセル・インベストメント・グローバル・バランス 安定成長型」(信託報酬:1.254%)を扱っており、合わせて3つのバランス型投資信託がラインナップされています。

4.3. 松井証券

松井証券も同様に、「eMAXIS Slim バランス(8資産均等型)」を扱っています(信託報酬:0.154%)。また、同社はSBI証券を上回る計13種類の「eMAXIS Slim」がラインナップされていることも特徴です。

(番外編)楽天証券

番外編として、楽天証券で取り扱っているバランス型投資信託を、信託報酬が安い順に5つ紹介します。

1.「楽天・インデックス・バランス(DC年金)」(信託報酬:0.163%)

2.「セゾン・バンガード・グローバルバランスファンド」(信託報酬:0.59%)

3.「三菱UFJ DCバランス・イノベーション(KAKUSHIN)」(信託報酬:0.66%)

4.「投資のソムリエ<DC年金>」(信託報酬:1.21%)

5.「三井住友・DC世界バランスファンド(動的配分型)」(信託報酬:1.292%)

ちなみに、楽天証券でつみたてNISAの引き落としを楽天カードで行うと、毎月の積立額に対して1%の楽天ポイントが貯まりますが(上限は月500ポイント)、同社のiDeCoでは楽天ポイントが貯まるサービスはありません。

5. この記事のまとめ

この記事では、50代でiDeCoを始める場合のメリットと注意点、おすすめ商品を中心に見てきました。最後にポイントをまとめます。

・50代でiDeCoを始めるのは決して遅くない

→理由①:加入できる年齢が「65歳」までに拡大(2022年5月より)

→理由②:節税メリットが大きい

・iDeCoの加入期間が短いと、60歳から受け取れないので注意

・株式100%など、リスクが高い投資信託での運用は避ける

→「バランス型投資信託」がおすすめ

ぜひこの記事を、50代でiDeCoを始めるかどうかの判断としてお役立てください。