不動産は数千万円の「死亡保障」代わりにもなる

不動産のよさはパズルの年金のマスを埋められることだけにとどまりません(連載第5回参照)。不動産を持つだけで、死亡保障のマスも埋められます。

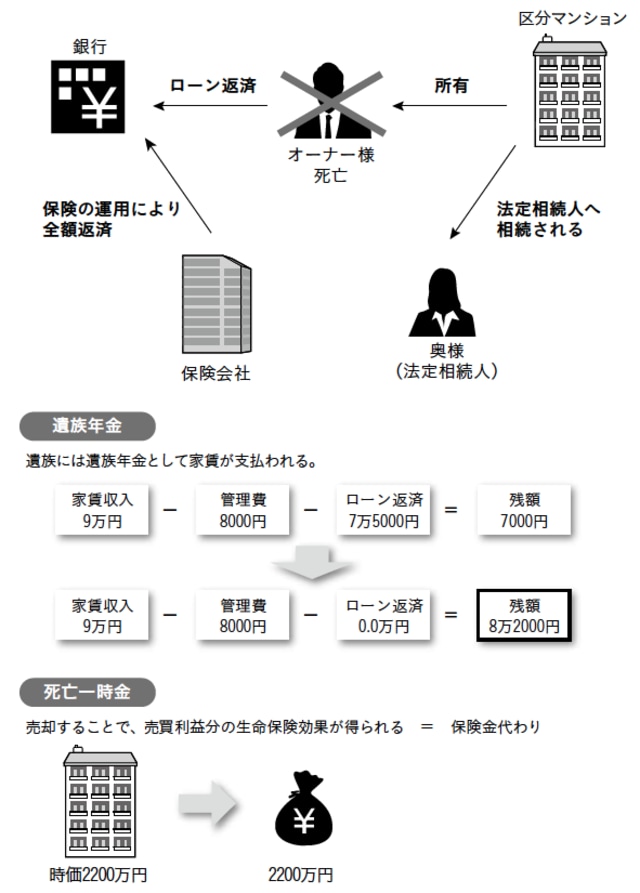

ローンを組んで不動産を購入した場合、通常、団体信用生命保険(通称・団信)に加入します。団信とは、ローンを組んだ人が返済途中で死亡、あるいは高度障害になった場合に、本人に代わって生命保険会社が住宅ローン残高を支払うという商品です。

ローン契約時点で加入が義務付けられる場合がほとんどですが、義務ではない場合でも、もし入らないと遺族が返済に追われることになってしまうので、必ず加入すべきでしょう。

団信があるので、皆さんが万一ローン返済中に亡くなったときには、遺族はローンから解放されます。もちろん、ローンがなくなっても不動産がなくなるわけではありません。

ローン返済中は、家賃収入の大半をローン返済に回すことになりますが、ローンがなくなれば、遺族の元には家賃収入の全額が入ってきます。あるいは、物件を売って、まとまったお金を確保することも可能です。

そのため、生活費を支える収入は十分に確保できます。つまり、死亡保障の保険に入っているのと、何ら変わりのない状況が作れるわけです。

[図表]団信の活用で、万一の事態に備えられる

ちなみに団信の保険料はローンに組み込まれているか、金融機関が負担してくれているケースが多く、別途払う必要はありません。

たとえば、筆者は5件の不動産を持っていて、もちろん団信にも入っています。私が今、突然亡くなった場合、妻には毎月50万円の家賃収入が入ってきます。約1億3000万円分の不動産資産は、ローンがなくなった状態で、妻に遺されます。

したがって、妻は家賃収入を受け取り続けることもできますし、一部を売却してまとまったお金を手にすることもできるのです。

このように、不動産が死亡保障の機能を果たしているため、わが家は保険が必要なく、現時点で一つも保険に加入していません。

保証家賃とローン返済の差額で「プチ収入源」に

生命保険に加入すれば、当然保険料を支払う必要があります。しかし、不動産を買えば、ローンの返済は家賃収入でまかなうことができるので、持ち出しはありません。ということは、タダで死亡保障に入っているようなものです。

それどころか、家賃収入がローン返済を上回っていれば、収入ができます。収入を得ながら死亡保障がつけられることになるわけです。

ローンで買った場合、家賃収入からローン返済額を差し引いた残額は、せいぜい数千円程度ですが、それでもプチ収入効果が得られるのは嬉しいものです。できれば、どんどん貯めて繰り上げ返済の費用などに充てるのがおすすめですが、自分の夢を叶えるためや、ちょっとした楽しみのために使うのもいいでしょう。