高度障害保険金と死亡保険金…どちらにする?

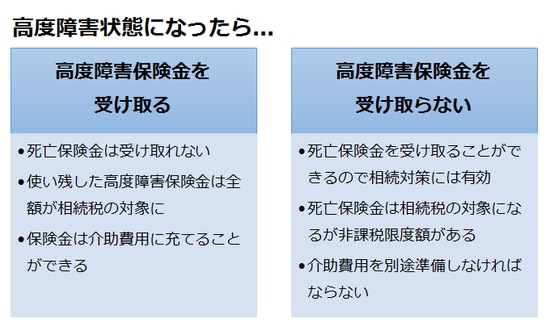

高度障害保険金を受け取ると保険契約は終了し、その後死亡したときに死亡保険金を受け取ることはできません。したがって、けがや病気で被保険者が高度障害状態になったときは次のどちらかを選択することになります。

●高度障害保険金を受け取る

●高度障害保険金を受け取らず死亡時に死亡保険金を受け取る

どちらを受け取るかの選択では、生命保険に加入した目的や税制上の違いのほか、今後の介助に必要な費用なども考慮する必要があります。

特定の人に財産を与える目的で生命保険に加入したのであれば、被保険者本人が高度障害保険金を受け取るとその目的を果たすことができなくなってしまいます。

相続税の納税資金を準備する目的で加入した場合も同様です。

さらに前出のように、使い残した高度障害保険金に相続税が課税される場合は、非課税限度額を適用することができません。相続税のことだけを考えると、高度障害保険金を受け取ることで不利になるケースもあります。

一方、高度障害状態になれば多額の介助費用が必要になります。

障害年金が支給されるとしてもそれだけでは不十分な場合もあって、高度障害保険金が生活の支えになる点は無視できません。

相続税申告が必要な場合は

被保険者が高度障害状態になったときに受け取ることができる高度障害保険金には、所得税、贈与税といった税金は課税されません。ただし、受け取った保険金を使いきらずに死亡したときは、その残った金額が相続税の課税対象になります。

被相続人の財産と使い切らなかった高度障害保険金を合算して相続税の基礎控除額を超える場合は、相続税申告が必要です。

相続税申告は保険金の他、不動産、預貯金、株式など被相続人から相続した全ての財産を洗い出し、計算・評価する必要がある難しい税務です。申告が必要な場合には、まずは相続税に詳しい税理士に相談することをおすすめします。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】