●新年度入り後のドル円は、方向感に乏しい動きが続き、米インフレ懸念に対しても反応は限定的。

●ドル円は米国の物価変動を一時的と捉え、その先のテーパリングに関する手掛かり待ちとみられる。

●FRBによるテーパリングの織り込みが奏功し、米長期金利は上昇へ、ドル円は年末112円程度か

新年度入り後のドル円は、方向感に乏しい動きが続き、米インフレ懸念に対しても反応は限定的

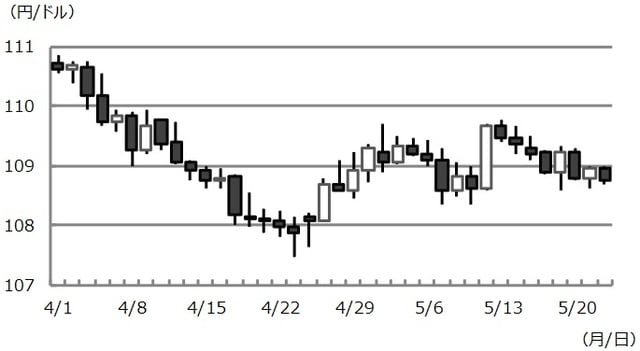

ドル円は、4月の新年度入り直後、1ドル=110円台後半で推移していましたが、徐々にドル安・円高が進行し、4月23日には一時107円40銭台をつけました。その後はいったんドル高・円安方向に転じたものの、5月は109円台後半で押し戻される場面が目立ち、110円台の回復には至っていません。このように、新年度入り後のドル円は方向感に乏しく、直近までの値幅は3円30銭程度です(図表1)。

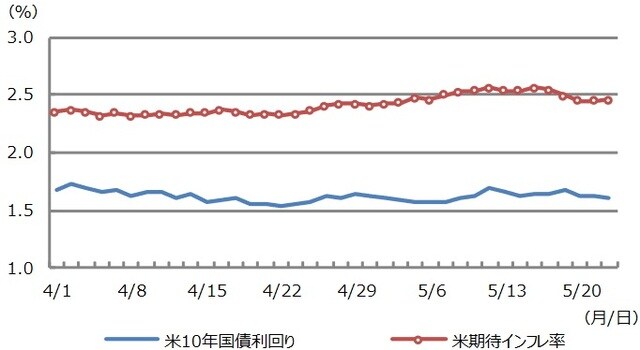

5月第2週は、4月の米消費者物価指数(CPI)が市場予想を大幅に上回ったことから、米国のインフレ加速に対する警戒が強まり、各国の主要株価指数は大きく下落しました。しかしながら、米長期金利については、期待インフレ率にいくらか上昇の動きがみられたものの、それが10年国債利回りを大幅に押し上げることもなく(図表2)、また、ドル円でのドル高の動きも限定的だったため、株式市場はやや過剰反応という印象を受けます。

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

ドル円は米国の物価変動を一時的と捉え、その先のテーパリングに関する手掛かり待ちとみられる

米国の物価動向については、今後の経済指標を見極める必要がありますが、4月のCPIの大幅な伸びは、いわゆる「ベース効果」や、経済活動の再開に伴う一時的な「供給制約」によるところが大きいと推測されます。いずれも特殊要因であることから、年前半でピークアウトする可能性が高く、弊社は、米連邦準備制度理事会(FRB)と同様、足元の米国の物価上昇は、一時的な現象とみています。

米10年国債利回りや、ドル円の比較的落ち着いた動きを踏まえると、債券市場も為替市場も、やはり米国の物価変動は一時的と捉えているように思われ、むしろその先の量的緩和の縮小(テーパリング)に関する手掛かり待ちと見受けられます。なお、テーパリングについて、弊社では、7月の米連邦公開市場委員会(FOMC)か、8月のジャクソンホール会議で議論の開始が宣言され、来年の年初には実施されると考えています。

FRBによるテーパリングの織り込みが奏功し、米長期金利は上昇へ、ドル円は年末112円程度か

弊社の予想通り、米インフレ懸念が一過性のものにとどまり、夏頃にFRBがテーパリングの議論を開始するという流れが確認されれば、米10年国債利回りは次第に上昇傾向を強める可能性が高まります。FRBは、市場との対話を通じ、慎重にテーパリング開始を織り込ませると思われ、米10年国債利回りは、急騰することなく水準を切り上げ、年末時点には2%水準に達するとみています。

一方、日本について、日銀は金融政策を年内据え置く公算が大きいと考えます。10年国債利回りは、イールドカーブ・コントロールが継続されることで、米長期金利上昇につれた動きが抑制され、年末は現状とほぼ変わらず、0.1%水準を見込んでいます。ドル円は、このような日米金融政策と長期金利の動きを受け、ドル高・円安が進み、年末時点で112円程度を予想しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ドル円相場と日米金融政策の展望』を参照)。

(2021年5月25日)

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト