\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

NZ準備銀行:声明文を変更しタカ派に軸足を移しつつある背後に住宅価格の上昇

ニュージーランド(NZ)準備銀行(中央銀行)は、2021年2月24日の政策理事会で政策金利を0.25%に据え置くことと(図表1参照)、大規模資産購入プログラムの規模(1000億NZドル、約7兆8000億円)の維持を決定しました。

[図表1]ニュージーランドの政策金利と国債利回り、株価指数 日次、期間:2020年2月24日~2021年2月24日、NZ全普通株指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

NZ中銀は声明で、前回の「追加緩和が必要となる可能性がある」から「現行金融政策が適切」に変更し、ややタカ派(金融引締めを選好)にシフトしました。しかし、必要であれば追加緩和の準備はあるとの文言は維持しました。

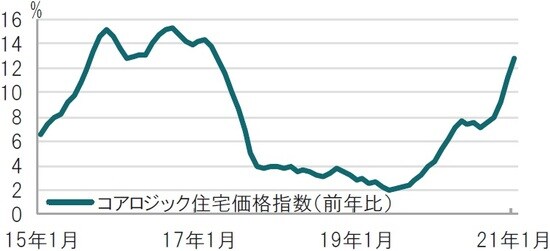

NZのロバートソン財務相は25日に声明で、「金融政策決定において住宅市場への影響」を考慮する形にNZ中銀の金融政策の付託権限を3月1日付で修正すると発表しました(図表2参照)。

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

どこに注目すべきか:NZ準備銀行、財務相、住宅価格、Kiwiビルド

ニュージーランド中銀の金融政策の据え置きは市場予想通りながら、声明文において追加緩和の文言を削除したことでタカ派へのシフトを示しました。しかしながら、追加緩和にも備えるというハト派(金融緩和を選好)的な面も声明文に見られます。声明文が相反する姿勢を含む背景に、景気回復に確信が持てないことと、住宅政策に関連した政治との兼ね合いが見られます。

NZは新型コロナの感染抑制に比較的早く成功し、20年10-12月期の経済成長率が前期比プラス14.0%となり2四半期連続のマイナス成長からプラスに転じました。NZの最大貿易相手国は中国で、隣国オーストラリア同様、中国経済回復の恩恵を受けています。現在までに公表されてるインフレ率も低水準です(10-12月期は前年同期比+1.4%)。

ただNZのワクチン接種は遅れているうえ、2月中旬には最大都市のオークランドで変異ウイルスの市中感染が確認され、行動規制を再び導入するなど不安も残ります。また声明での指摘は限定的ながら、NZドル高が続いており、NZ中銀としても金融緩和の余地を残したい意向と思われます。

このような景気判断よりも、NZ中銀のタカ派に軸足を移しつつある背景として重要と見られるのが現政権の住宅政策との整合性です。ロバートソン財務相は、物価安定と雇用最大化を目指すNZ中銀に、より持続可能な住宅価格に関連した政府の政策を考慮することを追加したと説明しています。

昨年10月に再選されたアーダーン政権は人気は高いものの重要な公約である住宅政策(Kiwiビルド、低価格で住居を提供)について過去の失敗を事実上認めた格好となっています。アーダーン政権は昨年4月にはLVR規制を再導入し、借金による住宅購入の抑制を図りましたが、住宅価格の動向を見る限り効果は感じられません(図表2参照)。

アーダーン政権は昨年11月にもNZ中銀に対し、住宅政策との整合性を求めましたが、NZ中銀は住宅価格を金融政策に加えると雇用やインフレ率が目標を下回りかねないとし、政府の要請を退けた経緯があります。

政治とNZ中銀の政策の距離感の問題は、今後の展開を見守る必要があります。ただ、足元の利回り上昇を受けNZ株式市場は軟調となっており、影響の波及を注視しています。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『NZ中銀、住宅価格への配慮が求められる』を参照)。

(2021年2月25日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~