\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

ラガルド総裁欧州議会証言:長期の名目国債利回りを注視

欧州中央銀行(ECB)ラガルド総裁は2021年2月22日に欧州議会の行事で講演しました。ワクチン接種の開始など景気回復への期待を述べる一方で、ユーロ圏経済の現状は依然厳しく、引き続き金融、財政支援の必要性を強く支持しました。

なお、ラガルド総裁はユーロ圏の金融環境が新型コロナウイルスによる景気の落ち込みからの回復を支えるか否かを見極めるため、翌日物金利スワップ(OIS)レートと長期の名目国債利回りを注視していると述べています。

どこに注目すべきか:OIS、国債利回り、注視、NGEU(次世代EU)

今週は米連邦準備制度理事会(FRB)のパウエル議長と共に欧州中央銀行(ECB)ラガルド総裁も議会で講演を行いました。パウエル議長の証言内容は概ねヘッドライン2月22日号『金融政策報告書でパウエル議会証言を占う』で紹介した通りで金融緩和の継続と、財政支援への期待で長期金利の上昇は景気回復確信の反映と述べています。一方、ラガルド総裁は講演で名目長期金利の動向を注視するとやや警戒感を示唆しました。

今回はラガルド総裁の欧州議会の講演における国債利回り注視発言と、経済支援策の2点について述べます。

まず、ラガルド総裁がOISレートや長期国債利回りを注視すると述べた点です。これらの水準が家計や企業に対する銀行貸出の参照レートとなるからで、この発言を受け、長期国債利回りは小幅ながら低下しました。

もっとも無理に国債利回りを押し下げるまでの意図はなかったように思われます。米国などに比べワクチン接種の遅れ、景気回復が鈍いユーロ圏でも、昨年年初の利回り水準に近づきつつあることにひと言述べただけの印象です。

次に、経済支援策についてラガルド総裁の講演の切り口は頭の整理に役立つと思われます。講演で回復は、パンデミック前の水準に戻る第1段階、潜在的な成長力を回復する第2段階に分けています。需要の蒸発によりもたらされた第1段階は主に各国の財政政策で穴埋めするとしています。

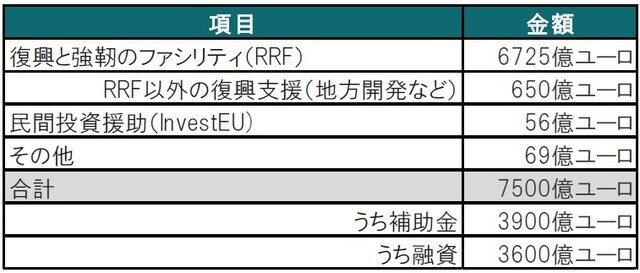

第2段階の成長軌道への回復は昨年7月の欧州連合(EU)首脳会議で合意された7500億ユーロ規模のいわゆる欧州復興基金(NGEU)が主役と述べています(図表1参照)。

ラガルド総裁はNGEUが中期的にユーロ圏の成長率を1.5%程度上昇させるとの試算結果を紹介しています。なお、NGEUの投資先はグリーン関連が37%、デジタル投資が20%と述べています。今後のユーロ圏の投資はこの2分野が主流です。

ラガルド総裁が講演で参照したECBのレポートにはNGEUの国別、時期別の主な資金配分の想定が示されています(図表2参照)。欧州復興基金(NGEU)の資金調達はEU名義で債券を発行し資金を各国に割り当てるためEU(ユーロ圏)共通債券により実施される運びです。なお、EUは発行する債券の3割程度をグリーンボンドとする計画とも伝えられています。

NGEUは1回限りといわれますが、資金の配分は複数年にわたり、長期的に投資を後押しする構えです。また配分は前半が厚くなっています。なお、ドイツやフランスは返済の必要がない補助金のみである一方、イタリアやスペインは融資の割合が多くなっています。投資の成果を見るのはこれからで、期待と不安のなか今後の展開を見守ることとなりそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『ラガルド総裁、国債利回りを注視と言うけれど』を参照)。

(2021年2月24日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~