急死した社長は、こうしてその功績を地に落とす

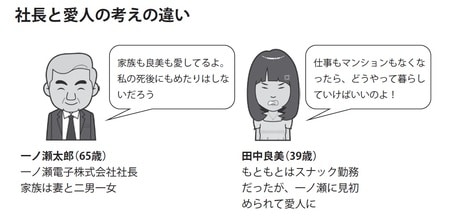

事業を一代で立ち上げた一ノ瀬社長は、仕事にも遊びにも精力的な人物だった。偶然立ち寄ったスナックで田中良美と知り合い、愛人関係を結ぶことに。もともと出張時の滞在用、またはセカンドハウスにと購入したマンションに良美を住まわせて週に一、二回通うという生活を送っていた。

妻や子供たちにとってはよき夫、尊敬できるお父さんでありたいと考える彼は、多大な労力を払って良美の存在を隠しつつ、彼女との暮らしを充実させるためにも仕事に精を出す日々だった。そんな暮らしが5年続いたある日、一ノ瀬社長は急病で倒れてそのまま亡くなってしまう。残された良美は、当初は悲しみに暮れていたものの、やがて離婚をせずダラダラと関係を続けていた一ノ瀬に対して怒りを抱くようになっていった。

住んでいるマンションは一ノ瀬社長名義なので、相続が始まったら愛人である自分の存在が公になってしまう。また、生活費も少なくなり将来への不安は募る一方である。そうしているうちに、せめてこのマンションだけでも自分のものにしたいと考えるようになり、最期まで自分を世間から影の存在にさせた一ノ瀬社長の家族も許せなくなってきた。

そんなことがつもりつもって、何の対策も講じてくれなかった一ノ瀬社長への恨みは増していくばかりであった。友人に相談したところ「内縁の妻として相続権を主張してみたら?」とアドバイスがあった。

一ノ瀬社長も生前は「良美が癒やしてくれるから仕事を頑張れる」と常々語っていたので、あながち乱暴な考えではないような気がする。結局、良美は自分から社長の家族に会って愛人であることを伝え、お金をもらいたいと考えるようになった。

こうして四十九日の法要に良美は参列。一ノ瀬社長の隠し事は家族や親族に知られてしまい、すぐに地域の人たちや従業員の知るところとなった。

愛人関係を清算する時は女性の身になって考えてみる

紹介したモデルケースは、愛人の存在を隠す社長にありがちな話です。普通の生活を送る女性には受け入れがたい話ではありますが、事実として世の中にある話なのです。

生前に何の対策もしなかったため、大きな労力を費やして守ってきた秘密がいとも簡単にばれてしまうのは、社長と愛人の考えに大きなギャップがあるためです。男女間の付き合いには打算的な部分もありますが、お金で割り切りたい関係も人間の感情が関係する以上、そんなに甘いものではありません。

とくに愛人関係のように、寂しさを埋めるだけのつもりで始まった関係でも、いずれ「本物の愛情があるのでは」と考える人がいます。付き合いが長くなるに従い、さまざまな心の交流を積み重ねる中で、そう考えるようになるのですが、男性の対応によっては愛情が憎しみにかわり、事例のような考えに至るのです。

妻にばれていないことをいいことに、月日を重ねた女性に対して甘い考えを抱く男性が多く、いざ自身が亡くなった時にも、愛人と妻がお金のことでトラブルを起こすことを本気で心配していません。社長の世間体や家族との関係に配慮して、存在を明らかにするようなことはしないだろうと想定しているのです。

ところが実際にはそのようなケースはまれです。関係ごとにそれぞれ違いはありますが、結果的に愛人も妻も男性側が考えているよりもはるかに「お金」に対してシビアな対応を図るでしょう。ある意味それは当然のことです。立場を裏返して愛人の側から見るとよくわかります。

妻がいながら愛人を作る社長は、基本的に移り気で浮気性です。また、どんな結果を招くのかあまり深刻に考えていません。他に魅力的な女性が現れると、そちらに気持ちが移ってしまうかもしれません。愛人は雇用契約で守られているわけではないため、いつ関係を切られても法的にそれを止めたり賠償を求めたりすることはできません。

社長名義のマンションで暮らしていても、所有者である社長と賃貸契約を結んでいるわけではありませんから、普通の賃貸物件での生活よりも不安定です。何より、愛人関係とは公序良俗に反した行為なのです。法的に保護されない関係ですので、愛人の側から何かしらの賠償請求などできるものではありません。

また上記の事例では「内縁の妻として相続権を……」というアドバイスが登場しますが、愛人には相続権などありませんから、社長が亡くなっても何ももらえるものはありません。多くの愛人はそんな不安定な状況で暮らしているのです。

不倫をした相手は、その配偶者の権利を侵害し、他方の配偶者が被った精神上の苦痛を慰謝すべき義務がある、と判例にもあるように、その行為によって、愛人は妻に慰謝料を請求されることもあるのです。

女性側も愛人のような状況が長く続いてしまったら、愛人としての生活で世間一般の感覚が麻痺してしまい、二人の間に真実の愛があると勘違いしてしまうと、「私も財産をもらうべきだ」と思ってしまうのです。

もし何の対策もなく社長が亡くなってしまった場合、社長宅に乗り込んで、せめて社長の家族からお金を得るしかないと考えるのは必然と言えます。

愛人の存在を隠し通すことは実際には不可能に近いことなのです。ご自身のためにも妻にはっきりばれてしまう前にとにかく女性の身になって、関係を解消することを切におすすめします。ではどうしたらうまく解消できるのでしょうか。

愛人の気持ちを思いやり「生前贈与」をする

愛人関係を続けるかどうかは、お互いの気持ち次第ですが、亡くなってしまえばケアすることができません。そのため生前に対策を講じることが大切なのです。最善策は生前に愛人関係を解消して、よりよい経営と家族関係の再構築を図ることです。できるだけ穏便にそうできるように対策を工夫すべきです。

一方で愛人が秘密を暴露しようと決心するのは、主に「大切に思ってくれなかった」という怒りが原因と思われます。ですから、愛人の人生に対してきちんとした配慮を示し、もしもの時にも生活に困らないように準備しておけば、家族に暴露される可能性は小さくなるかもしれません。

社長の家族とトラブルを起こしても、誰にとってもよいことはないのです。もしできるとすれば、「生前贈与」です。といっても、振り込みなどは記録が残るので、お金を渡す時には現金にすることで、後々に家族への隠しごとがばれるリスクを軽減できるかもしれません。

たとえば愛人関係にある女性とお金をやりとりするのに「金庫」をプレゼントした社長がいました。やりすぎかもしれませんが、二人の秘密の関係にはぴったりの贈り物だったのかもしれません。

これなら記録が残らないので、家族に知られる危険性がかなり小さくなります。しかし、多額の現金を自分の通帳から引き出したとしても、自分が亡くなった後で、通帳は間違いなく妻がチェックするでしょう。

仮に相続税の申告をする場合には、過去三年間の相続人への現金の贈与は、相続財産に加算されます。もし、愛人にお金を渡して三年以内に亡くなったら、通帳をチェックした妻はこのお金は何かと思うでしょうし、税務調査があった場合も必ず聞かれることになるでしょう。大丈夫と思っているかもしれませんが、理由のわからない高額な預金の引き出しは、相続税では一番のチェックポイントなのです。

それでは、「暦年課税方式の贈与の非課税枠」を利用する方法を考えてみましょう。贈与には毎年110万円という非課税枠があり、誰に対する贈与でもこの枠は有効です。また、非課税枠を超えたとしても、贈与税を支払うのは贈与を受けた愛人の側なので、家族に知られることなく処理ができるかもしれません。ただ、きちんと申告をするかどうかには疑問が残りますので、必ず愛人が申告を行ったかチェックしましょう。

社長自らが税務署に持っていくのもよいでしょう。税務とは関係ありませんが、別れた後の関係は続けてはいけません。未練がましくお金をちらつかせて会い続けるのは情けないので絶対にやめましょう。

女性の側も自己責任の行動の結果を受け止め、浮気性の社長と別れて次の人生に飛び立っていきましょう。愛人が同じ社内にいる場合は、愛人のままでも関係を断ち切った後でも、冷静に仕事ができるとは考えにくいです。

よい転職先を見つけて、退職金をたくさん支給して頂き、早く縁を切った方がどちらにとってもよいと思います。愛人も自分の人生は大切にしなければなりませんし、社長も事業に集中しないと、あっという間に業績が下がり後悔することになるでしょう。

思い切って「マンションを贈与」を検討する

相続が発生した際、社長名義のマンションに女性が住んでいることがわかれば、愛人の存在が確実に発覚してしまいます。そのため、相続のことを意識する年齢や状況になると、愛人関係を解消して「愛の巣」をどう処分するか考えておくべきです。

社長名義のマンションに暮らしている愛人にとって、「いつまで住んでいられるかわからない」というのは大きな不安ですので、社長は思い切ってマンションを贈与して、関係を清算するというのも一つの手です。

どんな人にとっても住まいの確保は安定した生活の基本です。生活費に困るような場合や大きなお金が必要になった時などには、売却することも可能ですので、マンションを持つことは確かな安心感につながります。住む場所についての安心を確保することは、関係を解消するよいきっかけになるかもしれません。

税理士として認めることはできませんが、単に愛人の居住用として確保するためだけであれば、社長の出張時の滞在先用として会社名義でマンションを購入することはできるでしょう。たとえ社長が亡くなっても、マンションは会社のものですので、相続によって妻にはばれないかもしれません。

ただ、万が一住み続けるとしたら、後継者にはこのマンションに住む女性が何者かわかります。後継者や信頼できる部下にはあらかじめ愛人の存在を教えておく必要がありますが、一般的には愛人がそのままマンションに住み続けることはなかなかないでしょう。

愛人関係を清算することを目的とするならば、贈与契約書やマンションの登記簿に社長から愛人への所有権の移転という履歴は残ってしまいますが、やはり贈与税対策を考えて、マンションを贈与しておく方がよいと思われます。

社長が死後の生活のことまでしっかりと考えているという意思表示をすることで、愛人の側も少しは気持ちが穏やかに関係を清算してくれるかもしれません。しかし、愛人の気持ち次第ですので、その保障はありません。ここでは、あくまで愛人関係を清算するために、少しでも参考になればと記載していますし、私も簡単に清算できると考えているわけではありません。

実際の対策としては、関係を断ち切ることにつきます。しかし、それがなかなかできないために何とかしようとしている社長の話として、面白く読んでいただきたいのです。

贈与税を支払わず「所有権」を愛人に移転する

ブランドもののバッグや洋服くらいまでならそれほど難しくないかもしれませんが、マンションのような高額なものを譲っておいて、妻に知られないようにするのは難事業です。いきなり贈与して名義を書き換えたら贈与税が発生するので、納税資金を準備しなくてはなりません。

家族や親族であればさまざまな非課税枠や特例が使えますが、愛人はあくまでも他人ですので、そういった措置の対象外となります。そこで登場するのが、先に解説しました「贈与税の非課税枠」を使うやり方です。

この非課税枠は他人への贈与にも使えますので、毎年この枠内で少しずつ現金をお渡ししておいて、貯まったお金を合わせてマンションの所有権を愛人に買い取っていただくのです。この時に気を付けるべき税法上のポイントが二つあります。

一つは贈与契約書を作っておくことです。その際は、公証役場で確定日付を付与してもらい、贈与の確実な証明にすることがポイントです。もう一つは税務署から「連年贈与」と見なされないよう気をつけることです。

扶養義務のない関係での連続贈与の理由には疑義が残りますが、特に110万円という非課税枠ピッタリの金額を毎年贈与すると、各年に分けた贈与が当初から計画されていたと見なされ、一括で行われた贈与と判定される可能性があるからです。

毎年100万円前後という金額では、マンションを購入するにはずいぶん長い年月がかかりそうですが、中古マンションは意外に査定額が低めです。新築時に3000万円で購入したマンションも、ものによりますが、多くの場合は5年ほどでかなり値下がりします。

5年後の査定額が1200万円なら、その後も価格は下がり続けますから、10年たたずに買い取りの資金を貯めることができます。どうしても早く渡したいときは、残額に応じた贈与税をまとめて支払ってでも移すようにしましょう。

贈与税は高いとばかり思われていますが、300万円以下なら約15%程度の贈与税率で移転できますので検討してみてはいかがでしょうか。

社長がかなりのお金持ちの場合、相続で財産が多く残ると、最高税率は55%にのぼります。財産が少なくなれば、相続税率は下がるかもしれません。税金のことだけであれば、低くなればいいと誰しも考えることでしょうが、愛人をもつということは、妻を失う可能性や、離婚の慰謝料も発生するということを考えておくべきです。相続対策には本末転倒ですが、税金を支払った方がお得かもしれません。

実際にはこのような方法をとったとしても、愛人との関係を死んだあとまで隠し通すことは、かなり難しいと考えた方が賢明です。必ず誰かがあなたの家族に通告することでしょう。そんな光景を私は数多く見てきたからわかるのです。

別会社を作って「登記簿」に愛人の名前を載せない

マンションを愛人に贈与して贈与税を支払えば、確かに簡単に移転できます。しかし謄本に愛人の名前は載りますし、納税資金の確保の仕方によってはばれてしまう可能性もあります。愛人との間に贈与契約書を作ると書類が残ります。

また、贈与税の非課税枠範囲内の贈与ではある程度の年月がかかるので、その間に何が起きるかわかりません。ましてや別れ話の途中で冷静にお金の話ができるとは考えられません。愛人として暮らす女性にとっても、マンションが自分のものになるまでは安心などできないでしょう。登記簿に名前を載せたくないなら、かなり複雑で面倒ですが、愛人が別会社を作るという方法があります。

この方法は会社の存在を二人以外の誰かに知られてしまうと意味がなくなるため、社長自らが実務のすべてを処理、または掌握していることが前提です。当然、愛人も何らかの事業には参画してもらわなくてはいけないでしょう。また、愛人にはマンションの購入資金を確保してもらうことが必要ですが、新会社で営業努力を行い、利益を得ることができれば、愛人は会社の役員として適正範囲の役員報酬を受け取ることもできます。

そのようにマンション購入資金を準備し、愛人がマンションを購入することも可能です。ただ実際、新しく立ち上げた会社で利益をあげることがどんなに大変かということは、社長が一番よくわかっているはずです。こんなことで事業をすること自体、現実味がありませんが、妻に隠すということはそれほどの一大事なのでしょう。

事業がうまくいかなければ、社長が会社にマンションを寄付して処理する方法もありますが、複雑な税務処理が必要になりますのでここでは割愛します。マンションを会社に移転する処理は他にも色々あると思いますが、ポイントは法人(社長とは別人格)を利用することで、相続時の財産としてマンションが計上されることを避け、名義を載せないという点にあります。

また、自分の会社に資産として計上することで、後継者に迷惑がかかることも避けることができます。真剣に事業をしている人から見れば、どうしてここまでと思われても仕方ありません。周りが信用できずに、ご自身だけでされる場合は、本来の事業もやりながらですので、人一倍体力が必要です。ただし、社長の譲渡所得の確定申告などから売却した先がわかると、売却先の会社の登記簿を調べることで愛人の名前が出てきます。

そのため完全に隠すには、やはり愛人自身が社長名義でないマンションを購入することが必要です。そこまで隠し通すには、やはり税理士にしっかり事情を話し、処理を誰にも話さず黙っていてもらうことが一番の対策かもしれません。社長の死後に奥様に問い詰められてまで隠す税理士がいるとは思えませんが……。

実際には、本当に家族思いのよい社長が一般的です。もし、本記事のような状況の社長がおられたら、「妻に隠し通すために、こんなことまでするぐらいなら……」と、考えていただければ幸いです。

【まとめ】

・ 不倫は倫理的な問題というだけでなく公序良俗に反した行為として扱われる。トラブルを避ける最良の策は不適切な関係を結ばないこと。

・ 法人格を使えば、表面上は愛人の名前を消すことができるが、社長の申告書によりその贈与や譲渡がばれてしまう可能性がある。

・ 安易に関係を清算できると考えない。少しでも穏便にしたいのなら、一人で考えずに弁護士や税理士などの専門家に相談するのがベスト。

・愛人の状況は様々で、対応はケースバイケースと考える。