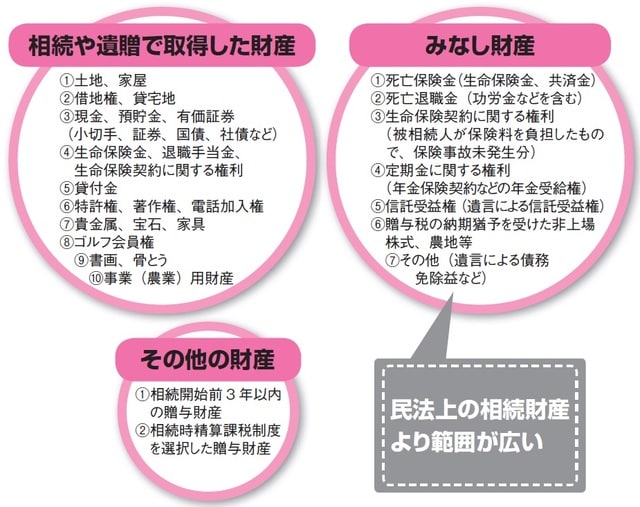

相続財産=「相続や遺贈で取得した遺産」

相続財産とは、被相続人が相続発生時に所有していた土地、家屋、立木、事業(農業)用財産、有価証券、家庭用財産、貴金属、宝石、書画・骨とう、電話加入権、預貯金、現金などの、金銭に見積もることができるすべての財産をいいます。

相続税がかかるのは、原則として、上記のような相続財産や遺贈(遺言で贈与すること)によって取得した財産です。

そのほか、①相続や遺贈によって取得したとみなされる財産、②相続開始前3年以内に被相続人から贈与を受けた財産、③被相続人から贈与を受けた、相続時精算課税制度の適用を受ける財産も、相続税がかかる財産に含まれることになっています。

また、贈与税には、「暦年課税」と「相続時精算課税」がありますが、相続時精算課税制度を利用すると、相続時には、贈与された財産と、相続または遺贈された財産を足した額に相続税がかかります。支払った贈与税は、相続のときの相続税から控除することができます。

生命保険金や退職金は「みなし財産」となる

相続税がかかる財産として、もう一つ重要なものは「みなし財産」です。これには下記のようなものがあり、相続や遺贈によって取得したものとみなされます。

・死亡保険金(生命保険金、損害保険金)

・死亡退職金、功労金、弔慰金(一定額を除く)

・生命保険契約に関する権利

・定期金に関する権利(個人年金など)

・遺言によって受けた利益(借金の免除など)

なお、生命保険は、契約者・被保険者が被相続人の場合と契約者が被相続人で被保険者が相続人の場合などでは評価が異なるため、注意が必要です。

生命保険金や退職金には「非課税枠」がある

ただし、相続や遺贈によって取得した財産でも、非課税とされているものがあります。

・墓地、墓石、神棚、仏壇、位牌など(ただし、商品や骨とう品、投資対象として所有しているものは除く)

・生命保険金(500万円×法定相続人分)

・死亡退職金(500万円×法定相続人の数)

・弔慰金(業務上の死亡は給料の3年分、そのほかの死亡は給料の6カ月分)

・公益法人への申告期限内の寄付金

などの財産が非課税として課税対象から除かれています。ただし、前述したように、生命保険金は、契約者・被保険者が被相続人であれば相続財産となりますが、保険料負担者が被相続人でない場合は相続財産とはなりません。

(画像はイメージです/PIXTA)

貴金属・宝石・家具などの家庭用財産は、購入価格ではなく、一式いくらで評価することが一般的です。

●相続財産とは、金銭に見積もることができるすべての財産のこと。

●相続や遺贈によって取得したものとみなされる「みなし財産」がある。

●相続や遺贈によって取得した財産でも、非課税となるものがある。

キーワード:みなし財産

相続財産の定義に当てはまらなくても、相続税の対象と「みなされる」財産のこと。被相続人の死亡時には財産ではなかったが、死亡を契機として、その後相続人が受け取る財産で、死亡保険金や死亡退職金がそれに当たる。

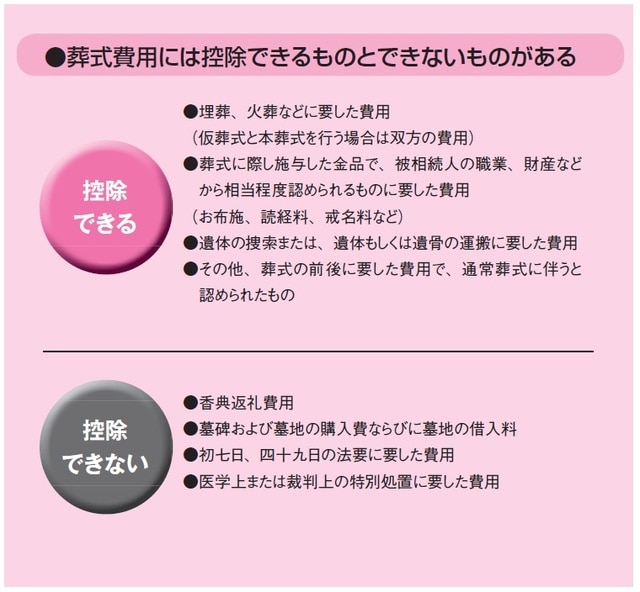

債務や葬式費用は、相続財産の価額から差し引ける

住宅ローンや事業用ローンなど、金融機関からの借入金が残っていれば、被相続人の債務として相続財産の価額から差し引けます。同様に、葬儀費用も差し引けます。葬儀費用とみなされるのは、お寺などへの支払い、葬儀社、タクシー会社などへの支払い、通夜、告別式に要した費用などです。香典返しの費用や法要に要した費用、墓地や墓碑などの購入費用は、葬儀費用として差し引くことはできませんので、注意してください。

このほかに、被相続人が納めなければならなかった国税、地方税などのうち、まだ納めていなかったものや、亡くなった後に支払った入院費用などは、未払い金として差し引くことが可能です。また、被相続人が賃貸経営をしていた場合、物件の敷金、保証金もいずれは返さなければならない預かり金なので、相続財産から差し引くことができます。

被相続人の所得税や消費税は差し引ける

被相続人に所得がある場合は、相続開始日の翌日から4カ月以内に、所得税・消費税の申告をしなければなりません。たとえば、賃貸事業をしている場合は、毎年3月に前年分の確定申告をしますが、相続の場合は、その年の1月1日から亡くなった日までの収入につき準確定申告をすることになります。

亡くなる前の医療費は準確定申告で使用し、亡くなった後に払った医療費は相続の債務として差し引くようにしますが、同一生計親族なら相続人の確定申告でも使用できます。この申告で納めることとなった所得税・消費税は、本来は被相続人が納めるべきものです。債務として相続財産から差し引くことができます。

●金融機関からの借入金は、控除の対象となる。

●通夜、告別式に要した費用などの葬式費用も控除の対象となる。

●本来は被相続人が納めるべき所得税や消費税も控除の対象となる。

キーワード:準確定申告

税金に関する申告手続きのことで、税務署で行う。日本では毎年3月に前年分の確定申告をするが、相続の場合は、その年の1月1日から亡くなった日までの収入について、亡くなった日の翌日から4カ月以内に申告することになっている。

曽根 惠子

株式会社夢相続代表取締役

公認不動産コンサルティングマスター

相続対策専門士