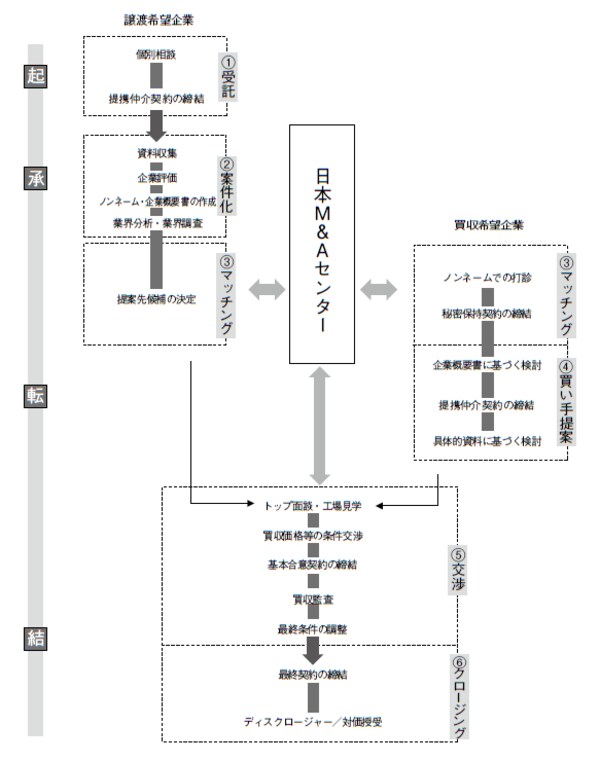

M&Aの実務手順は「起承転結」の流れで進む

物語には起承転結があるように、M&Aという一大事業にも起承転結があります。ここでは、流れに従って、日本M&Aセンターで通常行われている実務手順を紹介します。

やるべき手順は以下の6ステップです。

【起】

①受託

【承】

②案件化(書類作り)

③マッチング(登録されている膨大な企業から適切な相手先選)

【転】

④買い手提案

【結】

⑤交渉(トップ面談・法的拘束力のない基本合意契約)

⑥クロージング

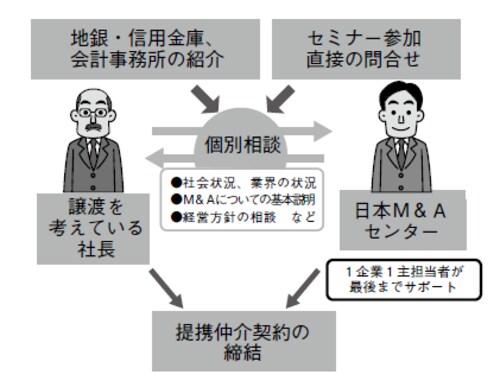

まず、「起」にあたるのが図表1の「①受託」の部分です。当社に相談に来られる方は、全国で開催される日本M&Aセンター主催のM&Aセミナーの参加者や、電話やウェブサイトから寄せられる直接のお客様か、地銀や大手証券会社などの金融機関、税理士や公認会計士などの会計事務所といった当社の持つ全国ネットワークからの紹介という、大きく2つの流れがあります。

相談者の方とは、最初に「個別相談」を行います。どのような経営方針を持っているのか、今困っていることは何なのかなど、会社や社長ご本人についてヒアリングします。

次に、業界の外部環境に関する情報やM&Aの基礎知識などをお話しします。希望される方には、自社の価値が現在どのくらいあるのかについての目安として株価を算出してお伝えします。それまで数十年間、心血を注いで経営してこられた会社に、どのくらいの値段がつくのかを知りたいという社長は多いですし、現状を知ることは経営者にとって大切な作業でもあります。

【図表1 一般的なM&Aの流れは起承転結】

M&Aの実現には社長自身の納得感と覚悟が必要

さて、ここで重要なことが2つあります。社長自身のM&Aに対する納得感と覚悟です。最近では初めから譲渡希望で覚悟が決まって相談に来られる社長も増えていますが、この段階では自社が買い手なのか売り手なのかも判断がついていない社長や、自社の状況から自分が売り手だと頭ではわかっていても、なかなか会社を譲渡する決断ができていない社長もいらっしゃいます。

そうした社長とは、「なぜ今、会社をM&Aで譲渡するのか」「会社の幸せ、社員の幸せとは何なのか」「社長ご自身の幸せや未来への希望は何なのか」などについて話し合います。

ここでM&Aについて納得できた場合、当社と「提携仲介契約(アドバイザリー契約)」を結ぶことになります。それと同時に、我々M&Aコンサルタントは、成約に導き成功すための最大限の努力を惜しまないことを社長に誓います。

提携仲介契約とは、「譲渡希望の会社がM&Aに関する業務を仲介会社に委託する」という契約です。この提携仲介契約が締結すると、いよいよM&Aのスタートを切ったことになります。当社では、「一企業一主担当」のシステムをとり、最終契約の締結まで主担当者のM&Aコンサルタントがすべてのプロセスにおいて、譲渡希望の会社社長に寄り添いながら作業を進めていきます。

【図表2 M&Aコンサルタントとの個別相談から始まるM&A】