M&A成功率は20%、背伸びしない交渉が大切

(1)売却の戦略・目的・優先順位を明確にすること

売却するにあたっては、①ハッピーリタイア(創業者利潤獲得・個人保証解除)、②後継者問題等の解決、③シナジーによる業績への効果、④社員・取引先に夢と希望、⑤ポストM&Aでの希望などの売却する案件ごとに戦略や目的がある。

まずは、何のための売却かを明確にし、例えばこの①から⑤の項目などを参考に優先順位もしっかり考えておくことだ。また買い手とは、優先順位で交渉を行い、譲る、譲れないとの線引きを予め持っておきたい。

(2)背伸びしすぎない交渉スタンスで臨むこと

(1)と関連するが、M&Aでは100%満足ということはほぼない。ある程度譲るというスタンスが必要だ。その意味では希望はもっていいが、あまりに背伸びした条件を持ち出すのも考え物である。M&Aの成功率は、20%という現実を踏まえ、無理しすぎない柔軟な思考でM&Aの交渉に臨みたいものだ。

(3)売るタイミングと最適な買い手を選ぶこと

いい条件で売るには、やはりタイミングが大事だ。前述したように、業績がキーになるのだが、業績の今後の伸びに自信が持てなくなった時点で一度M&Aでの売却を検討すべきだ。譲渡先は、同業種か異業種または取引先のケースとなるが、いい条件での交渉ためには、いずれにしてもある程度ののりしろ(余裕)が欠かせない。最適な買い手に出会い、適切に譲渡できるかどうかが売り手M&Aの成功の決め手なのである。

M&Aの進行局面では適切な専門家を使う

(4)M&A関連の最適な専門家を上手に使うこと

M&Aを進めるに当たって、M&Aアドバイザーは、M&Aのすべてにわたって実務的なアドバイスをしてくれる総合プロデューサーともいえる存在である。まずは、適切なM&Aアドバイザーを選びたい。M&Aのクロージングに至る海路までの指南役として必要なのである。

そしてM&Aの実行には、法務、税務、会計、金融に関連した専門知識、労務・社会保険等の知識、不動産関連・行政関連の知識など、実に多種多様な知識および具体的アドバイスやサポートが必要になる。M&Aアドバイザーは、それらをコーディネートする立場として各種専門家と協力して対応していかねばならない。

①公認会計士・税理士②弁護士③中小企業診断士④司法書士⑤社会保険労務士などがいるが、M&Aの進行局面で適切な専門家を上手に使うことは成功の重要ポイントである。

(5)M&Aを見据えた経営戦略を採用すること

M&Aに備えて経営戦略を立てるというのは、必ずしもM&Aを行わなくても必要な準備でもある。企業価値を高めるということは、経営をしている以上当たり前のことだ。そのための業績向上はもちろん、社内体制で触れたように一定の成長を遂げ、ある程度の事業規模を有する企業になったのならば、オーナーの独善性をなるべく排除し、公私のけじめをしっかりし、組織でも稼ぐ体制を構築する、という方向にすべきなのだ。そうしておけば、いざM&Aとなったとき、買い手に魅力ある企業としていい売却が可能となることを肝に銘じておこう。

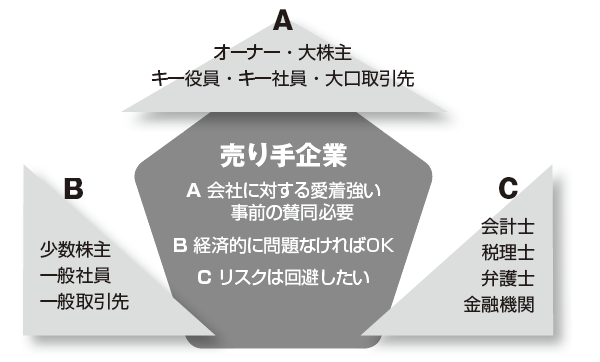

(6)主要なステークホルダー(利害関係者)には事前の承認をとっておくこと

M&Aの実施にあたっては、最終契約書調印目前にオーナーをはじめ、取締役会の承認が必要である(因みに大半の中小ベンチャー企業では※閉鎖会社なので売り手の取締役会の承認を得ない敵対的買収の対象となることはない)。そしてこれは売り手・買い手に共通なことでもあるが、主要なステークホルダーには、事前に賛同を取り付けておく必要がある。とりわけ、中小ベンチャー企業では、業績のキーとなる社員や取引先が抜けると、たちまち業績に影響する可能性が高いからだ。

買い手もこの点は最も懸念することであり、売り手としては、あくまで買収後に支障をきたすステークホルダーには反対を受けないよう最大限の配慮が求められる。ただし、「事前に」ということは、M&A情報が漏えいし、破談リスクも高まるので、経験あるM&Aアドバイザーのアドバイスを受けながら、慎重に進めなくてはならない。売り手のステークホルダーの心理面もよく理解して対応しておくことが大事だ(図表)。

※閉鎖会社通常、株式の譲渡制限条項を有する(譲渡する場合は会社の承認が必要と定款に定められている)会社を指す。公開会社の対義語で、単に非上場企業を指すこともあるが、通常、閉鎖会社と呼ぶ場合は、譲渡制限条項を有し、第三者が株主となるのは困難な企業のことをいう。上場していない中小ベンチャー企業は大半が閉鎖会社であり、取締役会の承認を得ずに(敵対)買収されることはない。したがって中小ベンチャー企業のM&Aではほぼすべてが友好的なものである。

【図表 売り手ステークホルダーの一般的心理】

関係者の「秘密保持」の共通認識・順守体制は重要事項

また、売り手の顧問税理士について注意点を述べておく。特に社歴のある会社の税理士はM&Aを進めるにあたり、早い段階で協力を得ることが必要だ。M&Aの準備の話がほぼ決定してから打ち明けると、反感を買うケースがある。

顧問歴が10年20年を超えるような税理士だと様々な内部情報をもっており、M&Aの実務での協力は不可欠である。ただ、気をつけなければならないのは、そのような税理士がM&Aの交渉などについてよくわかっているかというとそうとは言い切れないことだ。むしろ、実はよくわからないのに口を出されると交渉上障害となることさえある。プライドを傷つけずにうまく協力を得る体制を作ることが求められる。

なお、一般社員・一般取引先への告知だが、ディスクローズ期日(大半は最終契約“後”だが、状況により“前”もある)を予め決めておき、それまでは「秘密を守る」ことが重要だ。不用意な形で情報が漏れると、社員の動揺や経営危機の噂等が生じ、M&A成立の障害になりかねないからである。関係者の「秘密保持」の共通認識・順守体制は極めて重要な事項なのである。